Челябинский металлургический комбинат (CHMK)

Черная металлургия, добыча угля и железной руды

Итоги 9 мес. 2017 г: выходя из убытков

ЧМК опубликовал отчетность по РСБУ за 9 месяцев 2017 г.

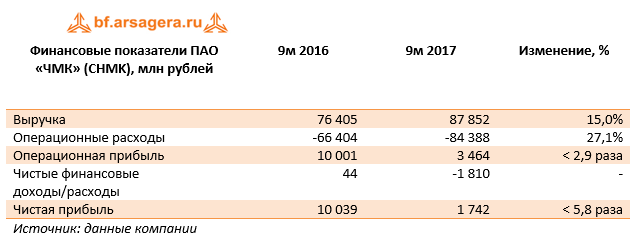

Выручка комбината выросла на 15%, составив 87,9 млрд руб. В целом рост выручки мы связываем с увеличением загрузки универсального рельсобалочного стана (УРБС), часть продукции которого поставляется по долгосрочным контрактам. Более подробный анализ доходов компании нам удастся провести после раскрытия операционных показателей в рамках холдинга ПАО «Мечел».

Операционные расходы комбината увеличились большими темпами (+27,1%) и составили 84,4 млрд руб., отразив заметное удорожание сырья. В итоге операционная прибыль ЧМК упала почти 3 раза до 3,5 млрд руб.

Чистые финансовые расходы составили 1,8 млрд руб. против доходов в 44 млн руб. годом ранее, что обусловлено отрицательным сальдо прочих доходов/расходов. Судя по всему, на фоне некоторого ослабления рубля по отношению к евро комбинат получил отрицательные курсовые разницы по валютной части своего портфеля.

В то же время финансовые расходы сократились на 18,1% до 4,6 млрд руб. на фоне сокращения стоимости заемных средств. С начала года долг комбината вырос на 3 млрд руб. до 77,8 млрд руб., финансовые вложения (внутригрупповые займы структурам «Мечела») составили 50,8 млрд руб., принеся 4,4 млрд руб. дохода.

В итоге комбинат получил прибыль за отчетный период в размере 1,7 млрд руб. В третьем квартале текущего года ЧМК получил прибыль 2,4 млрд руб. против убытка во втором квартале 1,6 млрд руб. Балансовая стоимость акции на конец квартала составила 12 808 руб.

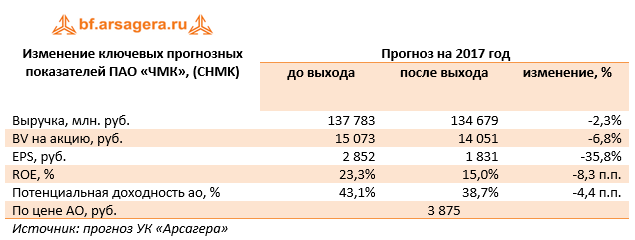

По итогам внесения фактических данных понизили свои прогнозы финансовых результатов компании, отразив более консервативный взгляд на стабильный уровень чистой прибыли, которую будет зарабатывать комбинат. При этом отметим, что, несмотря на пересмотр прогнозов, потенциальная доходность акций компании остается достаточно высокой.

Акции комбината по-прежнему оценены всего лишь в районе двух годовых прибылей и трети собственного капитала. Бумаги ЧМК продолжают входить в наши портфели акций «второго эшелона».

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 24

Елена Ланцевич

Станислав Уваров

Так тут вопрос не в том, считаете ли вы их безнадежными. Тут весь вопрос в том, почему вы пишете о том, что покупаете их бумаги и держите их в портфелях, косвенно рекомендуя их таким образом. И к чему эта фраза "одна седьмая от балансовой цены", если сама балансовая цена с огромными потенциальными прорехами? Ведь народ впечатлится и побежит покупать предприятие, которое не так давно заставляли заплатить по долгам только инициируя процедуру его банкротства! Только так смогли выбить долги из ЧМК

Станислав Уваров

Елена Ланцевич

Наш подход тут такой, что мы не считаем те или иные активы безнадежными, пока, согласно аудиторскому заключению, они не станут классифицироваться, как таковые и будут списаны через отчет о финансовом результате. В противном случае анализ объективный анализ финансовой отчетности любого эмитента престанет быть возможным.

Станислав Уваров

А то, что дебиторка с 20 года скакнула с 45 млрд до 112 млрд, это как?))

Елена Ланцевич

Станислав Уваров

Активами это будет тогда, когда Мечел им их вернет. А, учитывая Мечеловские общие долги, возвратом может и не запахнуть. Своих долгов куча, еще и эта бездонная яма доит .

Елена Ланцевич

Долговые обязательства компании, по которым она выплачивает проценты, на конец 2021 г. составили 184 млрд руб., а по итогам 9 мес. 2022 г. – 144 млрд руб. Расходы обслуживанию долга, конечно, существенно снижают финансовый результат комбината. Однако все же стоит обратить внимание на наметившееся снижение долгового бремени: соотношение ЧД/СК по итогам 2021 года составило 265%, а по итогам 9 мес. 2022года -150%. В связи с тем, что часть долга компании номинирована в евро, компания отражает валютные курсовые разницы в составе своих прочих доходов и расходов. В текущем году эта статья оказалась прибыльной, что позволяет показывать высокую прибыль и гасить долговые обязательства.

Станислав Уваров

Артем Абалов

Сергей Белый

Александр Шадрин

Сергей Соловьёв

Андрей Ерофеев

Александр Шадрин

К сожалению, в России не такая эффективная судебная система, как в США.

Андрей Ерофеев

Александр Шадрин

Андрей Ерофеев

Андрей Валухов

Евгений Кекух

Андрей Валухов

Юлия Рихтер

Артем Абалов

Сергей Белый