Мечел (MTLR, MTLRP)

Черная металлургия, добыча угля и железной руды

Итоги 1 кв. 2019 года: слишком медленные улучшения

Мечел раскрыл операционные и финансовые результаты за 1 кв. 2019.

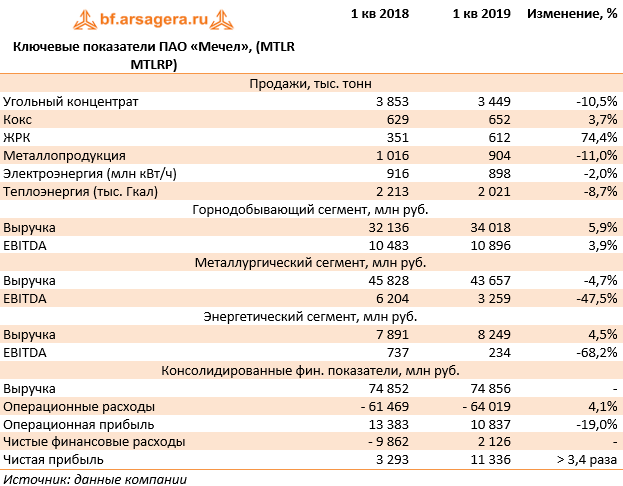

Выручка горнодобывающего сегмента выросла на 5,6%, при этом продажи угольного концентрата снизились на 10,5%, железнорудного концентрата – выросли на три четверти, кокса – на 3,7%.

На снижение добычи угля повлияла необходимость сокращение накопленных ранее запасов вследствие недостаточной обеспеченности подвижным составом. В то же время реализация концентрата коксующегося угля для сторонних потребителей выросла на 3%, продажи углей PCI поднялись на 7%, а энергетических углей – на 45%. В целом по дивизиону объем запасов угля на складах за первый квартал сократился почти на 30%.

На увеличении общей реализации железорудного концентрата сказался рост объемов производства на Коршуновском ГОКе, а также продажа накопленной в четвертом квартале продукции на складах. Реализация кокса выросла благодаря выходу компании на новые зарубежные рынки.

Тем не менее, ослабление рубля в годовом выражении и сохраняющиеся на достаточно высоком уровне цены на уголь позволили сегменту показать рост EBITDA на 3,9%, при этом рентабельность по EBITDA уменьшилась с 32,6% до 32%.

Продажи металлопродукции сократились на 11,0%, по причине слабого спроса на продукцию строительного сортамента. Объем продукции универсального рельсобалочного стана уменьшился на 14,8% до 104 тыс. тонн. Как следствие, доходы сегмента снизились на 4,7% до 43,7 млрд руб. На фоне удорожания железнорудного сырья EBITDA сократилась почти наполовину, а рентабельность по EBITDA уменьшилась с 13,5% до 7,55%.

В энергетическом сегменте положительная динамика выручки (+4,5%) была обусловлена увеличением объемов реализации на рынке мощности. В то же время, повышение расходов на закупку электроэнергии привело к увеличению себестоимости, что отразилось в снижении показателя EBITDA на 68,2 % до 234 млн руб.

Говоря о финансовых результатах компании в целом, необходимо отметить, что, несмотря на снижение объемов реализации угля, выручка компании по итогам отчетного периода практически не изменилась. Операционные расходы продемонстрировали рост на 4,1%, что привело к снижению операционной прибыли на 19,0% до 10,8 млрд руб.

Общая долговая нагрузка компании за год сократилась на 7,4%, составив 404 млрд руб., треть из которых номинирована в валюте. Частично уменьшение долга было нивелировано признанием дополнительных долгосрочных обязательств по аренде на 3,8 млрд руб. в результате применения с 1 января 2019 года нового стандарта МСФО 16 «Аренда». На этом фоне расходы по процентам снизились с 10,5 млрд руб. до 10,1 млрд руб.

Важной составляющей, во многом определившей итоговый результат, стали положительные курсовые разницы по валютной части долга в размере 12 млрд руб. В результате чистые финансовые доходы составили 2,1 млрд руб.

В итоге чистая прибыль холдинга увеличилась более чем в три раза до 11,3 млрд руб.

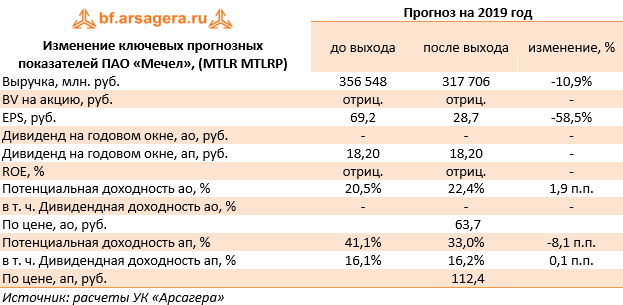

Отчетность вышла хуже нашего прогноза в части операционной прибыли. Мы с сожалением отмечаем, что Мечелу никак не удается выйти в новый диапазон чистой прибыли во многом вследствие сдержанного развития ключевых проектов, прежде всего, Эльгинского угольного месторождения. Свою лепту вносят и сложности с контролем над расходами. К положительным моментам отчетности следует отнести разгрузку накопившихся угольных запасов, а также небольшое сокращение долга.

Говоря о потенциальной доходности привилегированных акций, напомним, что компания не будет иметь положительного собственного капитала еще долгое время; по этой причине мы определяем данную доходность путем дисконтирования ожидаемых дивидендных выплат по префам. Сложность заключается в том, что в будущем у компании может не оказаться необходимого по российскому законодательству источника для выплаты дивидендов по префам. В результате и без того рискованное инвестирование в акции компании превращается в своеобразную лотерею.

На данный момент привилегированные акции продолжают входить в состав наших диверсифицированных портфелей акций, однако в ближайшем будущем мы планируем вернуться к вопросу дальнейшего владения ими.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в нашей книге об инвестициях Скачать PDF Скачать DOC Скачать FB2 Скачать EPUB

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 110

Евгений Чистилин

20 Finic

Артем Абалов

С. Г.О.

alex 1273

Алексей Астапов

Vladimir Oleynik

Артем Абалов

Татьяна Моисейкина

С. Г.О.