Мечел (MTLR, MTLRP)

Черная металлургия, добыча угля и железной руды

Итоги 1 п/г 2021 года: хорошая ценовая конъюнктура помогает восстанавливать производственные показатели

Мечел раскрыл операционные и финансовые результаты за 1 п/г 2021. Обратимся к анализу сегментных данных.

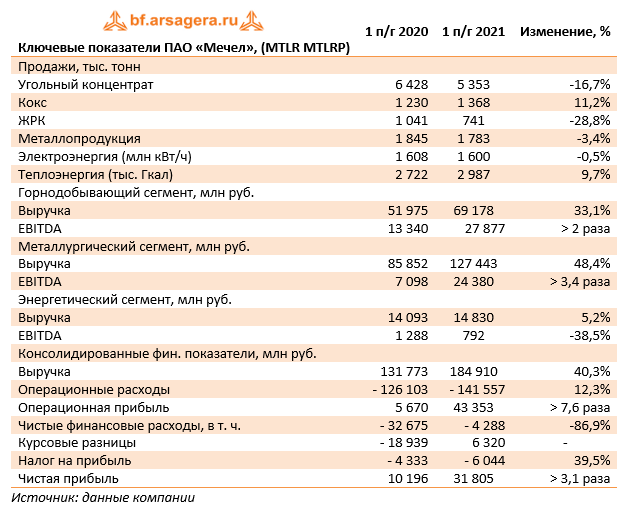

Выручка горнодобывающего сегмента выросла на треть, при этом продажи угольного концентрата сократились на 16,7%, железнорудного концентрата (ЖРК) упали на 28,8%, кокса – выросли на 11,2%. Понижательная динамика операционных показателей сегмента была связана с отсутствием у компании в предыдущих периодах возможностей подготовить имеющиеся запасы к добыче по причине нехватки средств. В то же время отставание объемов добычи постепенно сокращается на фоне улучшения обеспеченности ключевых активов сырьем, комплектующими, а также новой горнотранспортной техникой. В то же время резко выросшие цены на уголь и железную руду привели к тому, что EBITDA сегмента выросла вдвое, составив 27,8 млрд руб.

Продажи металлопродукции сократились на 3,4%, составив 1 783 тыс. тонн на фоне снижения внутригрупповых поставок ключевых видов сырья. EBITDA сегмента выросла более чем в три раза, составив 24,4 млрд руб., что объясняется значительным ростом цен на металлопродукцию и началом выпуска новых видов маржинальной продукции в общей структуре продаж.

В энергетическом сегменте сокращение показателя EBITDA был связан с ростом себестоимости и последствиями пандемии коронавируса.

Переходя к консолидированным финансовым результатам компании, отметим рост общей выручки на 40,3% до 184,9 млрд руб. Операционные затраты увеличились только на 12,3% до 141,6 млрд руб. на фоне отрицательной динамики административных расходов. Это привело к многократному росту операционной прибыли, составившей 43,3 млрд руб.

Общая долговая нагрузка компании составила 311,9 млрд руб. При этом расходы по процентам снизились с 14,2 млрд руб. до 11,0 млрд руб. Положительные курсовые разницы по валютной части долга составили 6,3 млрд руб. против отрицательных значений 18,9 млрд руб. годом ранее. В результате чистые финансовые расходы составили всего 4,3 млрд руб.

В итоге чистая прибыль холдинга составила 31,8 млрд руб., показав троекратный рост.

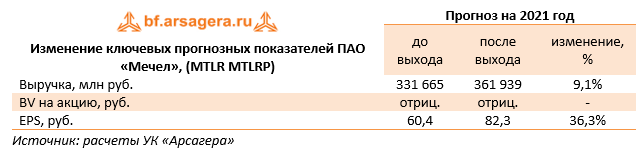

Мы не приводим значения ROE и потенциальной доходности акций компании, поскольку компания не будет иметь положительного собственного капитала еще долгое время.

На данный момент акции компании не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Итоги 1 п/г 2021 года: хорошая ценовая конъюнктура помогает восстанавливать производственные показатели

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 110

Евгений Чистилин

20 Finic

Артем Абалов

С. Г.О.

alex 1273

Алексей Астапов

Vladimir Oleynik

Артем Абалов

Татьяна Моисейкина

С. Г.О.