Мечел (MTLR, MTLRP)

Черная металлургия, добыча угля и железной руды

Итоги 9 мес. 2016г.: благоприятная конъюнктура и контроль над затратами вселяют оптимизм

Мечел раскрыл операционные и финансовые результаты за 9 месяцев 2016 года.

Горнодобывающий сегмент продемонстрировал отрицательную динамику выручки, при этом продажи угля ровно, как и железорудного концентрата выросли на 0,4%, а кокса – снизились на 4%. Несмотря на слабую конъюнктуру рынков, компания смогла увеличить свои доходы по данному сегменту за счет оптимизации структуры затрат. Как следствие, рентабельность EBITDA выросла с 24% до 29%., а сама EBITDA – на 21,7% до 24 млрд руб.

Продажи металлопродукции выросли на 2,1% до 3 319 тыс. тонн, а объем продукции универсального рельсобалочного стана увеличился со 128 тыс. тонн до 357 тыс. тонн. Напомним, что в текущем году компания планирует производить около 500 тыс. тонн продукции при помощи этого стана, выполняя заказ РЖД по рельсам и производя прочую продукцию с высокой добавленной стоимостью. Выручка металлургического сегмента выросла на 5,8% - до 124,2 млрд рублей, а EBITDA составила 15,8 млрд рублей (+8,3%).

Выручка энергетического сегмента сократилась на 9,4% - до 17,5 млрд рублей, при этом отпуск электроэнергии снизился на 20,3%, а теплоэнергии – на 3,1%. EBITDA сегмента составила 2,1 млрд рублей.

Говоря о финансовых результатах компании в целом, отметим, что выручка возросла на 1,2% до 196,4 млрд рублей. Операционные расходы сократились на 2,6% (до 167,6 млрд рублей), что привело к росту операционной прибыли на 30,6% – до 28,8 млрд рублей.

Долговая нагрузка компании сократилась с начала года на 41 млрд рублей – до 454,6 млрд рублей, из которых в валюте номинировано 35%.Расходы по процентам сократились почти на 5 млрд руб. (до 43,2 млрд руб.). Благодаря укреплению рубля компания получила 19,7 млрд рублей положительных курсовых разниц. В итоге компании смогла получить чистую прибыль в размере 5,5 млрд рублей.

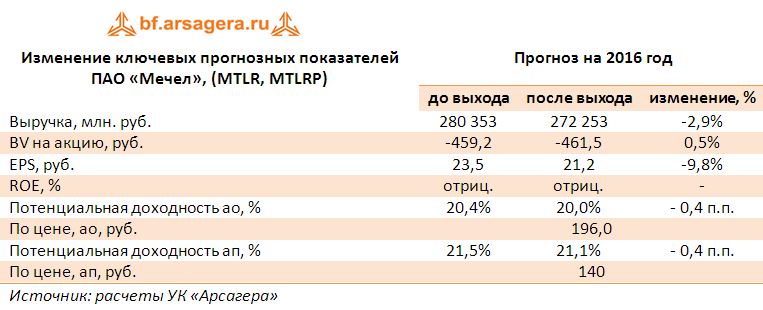

По итогам вышедшей отчетности мы несколько понизили прогноз финансовых показателей в связи с некоторым снижением прогноза добычи угля, что было вызвано сложной ситуацией с вывозом угольной продукции в отчетном периоде из-за дефицита подвижного состава в Кузбассе. Помимо этого мы понизили объем реализации металлопродукции из-за плановых ремонтных работ в доменном переделе, а также объем выработки электроэнергии в связи с проведением плановых ремонтных работ на оборудовании Южно-Кузбасской ГРЭС.

Мы отмечаем неплохую ситуацию по линии контроля над затратами, а также подвижки в части урегулирования долговой проблемы. В то же время итоговый результат компании по-прежнему остается крайне зависимым от неоперационных статей. Мы считаем, что самый неприятный период с точки зрения финансовых показателей компания уже прошла. Скорость же выхода на нормальную траекторию деятельности во многом будет определяться конъюнктурой на основных рынках присутствия компании, а также возможными перспективами по продаже убыточных активов. Отметим, что восходящая динамика цен на мировом рынке стальной и угольной продукции, начавшаяся весной этого года также привела и к восстановлению внутреннего рынка. Более ощутимо эффект от роста цен на продукцию компании проявится по итогам текущего четвертого квартала. Это обстоятельство может позволить компании получить прибыль уже по итогам текущего года, что может повлечь выплату дивидендов по привилегированным акциям.

На данный момент мы продолжаем считать привилегированные акции компании лучшей ставкой на последующее улучшение финансовых показателей компании. Эти бумаги входят в состав наших диверсифицированных портфелей акций

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 110

Евгений Чистилин

20 Finic

Артем Абалов

С. Г.О.

alex 1273

Алексей Астапов

Vladimir Oleynik

Артем Абалов

Татьяна Моисейкина

С. Г.О.