Мечел (MTLR, MTLRP)

Черная металлургия, добыча угля и железной руды

Итоги 9 мес. 2017 года: снижение продаж не помеха росту операционной прибыли

Мечел раскрыл операционные и финансовые результаты по МСФО за 9 месяцев 2017 года.

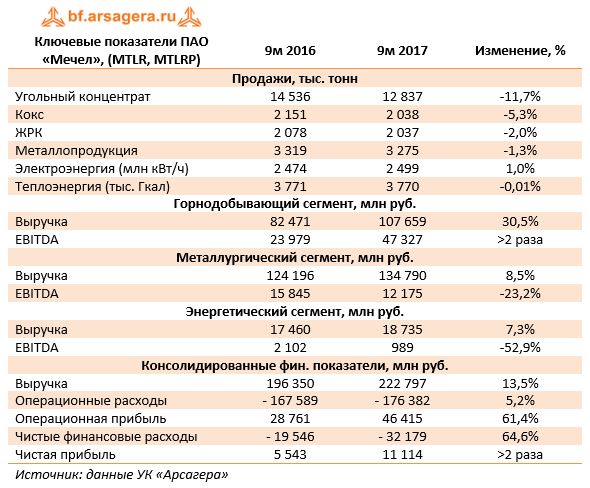

Выручка горнодобывающего сегмента выросла на 30,5%, при этом продажи угольного концентрата снизились на 11,7%, железнорудного концентрата – на 2%, кокса – на 5,3%.

Причиной снижения продаж концентрата коксующегося угля (ККУ) послужила неритмичная подача вагонного парка, вызванная дефицитом подвижного состава на сети РЖД.

Конъюнктура на мировом угольном рынке в отчетном периоде оставалась весьма благоприятной для производителей. При этом в третьем квартале, по сравнению с предыдущим кварталом, компания в два раза нарастила экспорт ККУ с Эльгинского угольного комплекса – за счет роста объемов производства концентрата на фоне увеличения доли коксующегося угля в общей добыче.

Сохранение высоких цен на уголь привело к тому, что горнодобывающий сегмент смог значительно увеличить свои финансовые показатели в годовом сопоставлении: EBITDA выросла в два раза, а рентабельность по EBITDA выросла с 29,1% до 44%.

Продажи металлопродукции сократились на 1,3%, при этом объем продукции универсального рельсобалочного стана увеличился на 35,6% до 484 тыс. тонн. Негативное влияние на доходы сегмента оказала отрицательная ценовая динамика на российском рынке арматуры. Помимо этого, сдерживающий эффект на операционную прибыль оказало подорожавшее сырье.

На этом фоне даже увеличение доходов металлургического дивизиона на 8,5%, вызванное диверсификацией сортамента произведенной продукции, не смогло перекрыть действие вышеуказанных негативных факторов. В результате EBITDA сегмента снизилась на 23,2% до 6,1 млрд руб., рентабельность по EBITDA сократилась с 12,8% до 9%.

Выручка энергетического сегмента прибавила 7,3%, составив 18,7 млрд руб. на фоне снижения объемов отпуска электроэнергии и роста тарифов. EBITDA сегмента составила 989 млн руб. (-52,9%). Ослабление финансового результата сегмента объясняется увеличением расходов на приобретение электроэнергии.

Говоря о финансовых результатах компании в целом, необходимо отметить, что выручка компании выросла почти на 13,5% до 222,8 млрд руб. Рост операционных расходов оказался куда более скромным (+5,2%), что привело к увеличению операционной прибыли на 61,4% – до 46,4 млрд руб.

Долговая нагрузка компании сократилась за год более чем на 15,3 млрд руб. – до 439,4 млрд руб., треть из которых номинирована в валюте. Расходы по процентам составили 36,3 млрд руб. Укрепление курса рубля в третьем квартале привело к появлению квартальных положительных курсовых разниц в размере 1,8 млрд руб., с начала же года этот показатель составил 3,6 млрд руб.

В итоге Мечел получил квартальную прибыль в размере 6,1 млрд руб. С начала года чистая прибыль холдинга составила 11,1 млрд руб., увеличившись в 2 раза.

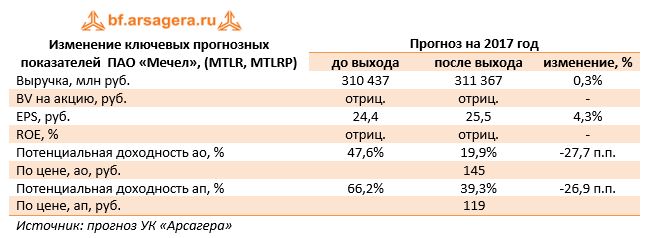

Отчетность вышла в целом в рамках нашего прогноза, но нами был изменен подход определения потенциальной доходности для привилегированных акций. Так как компания не будет иметь положительного собственного капитала еще долгое время, мы стали определять данную доходность путем дисконтирования ожидаемых дивидендных выплат по префам. По обыкновенным акциям был продлен срок выхода в область Биссектрисы Арсагеры до момента нормализации финансовых коэффициентов модели. Данная перестройка в модели привела к значительным изменениям в потенциальной доходности акций.

На данный момент мы продолжаем считать привилегированные акции лучшей ставкой на последующее улучшение финансовых показателей компании. Эти бумаги продолжают входить в состав наших диверсифицированных портфелей акций.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 110

Евгений Чистилин

20 Finic

Артем Абалов

С. Г.О.

alex 1273

Алексей Астапов

Vladimir Oleynik

Артем Абалов

Татьяна Моисейкина

С. Г.О.