Новолипецкий металлургический комбинат (NLMK)

Черная металлургия, добыча угля и железной руды

Итоги 1 п/г 2019 г.: ожидаемое снижение резуль татов, в фокусе - Стратегия 2022

НЛМК раскрыл консолидированную финансовую отчетность за 1 п/г 2019 года.

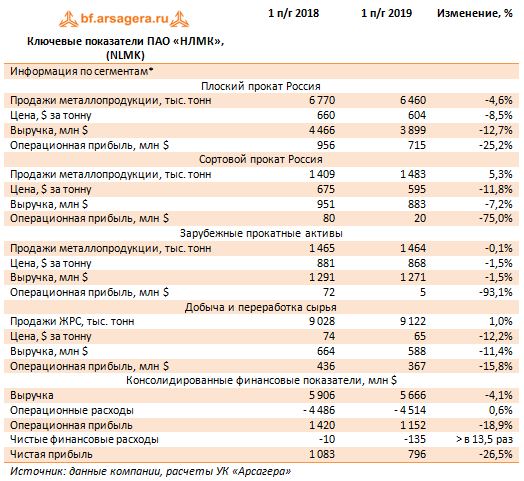

*-результаты сегментов отражают, в том числе, операции между сегментами. Также в таблице не приведена финансовая информация о результатах NBH и прочих сегментах.

Консолидированная выручка компании в отчетном периоде снизилась на 4,1% до $5,7 млрд, прежде всего, вследствие капитальных ремонтов доменного и конверторного производств НЛМК, а также более низких цен реализации стали.

Операционные расходы прибавили 0,6%, составив $4,5 млрд вследствие сохраняющихся высоких цен на сырье. В результате операционная прибыль НЛМК сократилась на 18,9% до $1,15 млрд Обратимся к анализу сегментных результатов.

У крупнейшего дивизиона компании – «Плоский прокат Россия» – продажи металлопродукции упали на 6,5%, составив 6,5 млн тонн на фоне начала капитальных ремонтов доменного и конверторного производств на липецкой площадке. Снижение производства было частично компенсировано более высокими ценами реализации и улучшением структуры продаж.

Средняя цена реализации дивизиона снизилась на 8,5% до $604 за тонну. На фоне резко выросших затрат на сырье (главным образом, на железную руду) операционная прибыль сократилась на 25,2% до $715 млн.

Выручка сегмента «Сортовой прокат Россия» снизилась на 7,2% до $883 млн, главным образом, за счет уменьшения цен реализации продукции на 11,8%. Объем продаж вырос на 5,3% до 1,5 млн тонн на фоне эффекта низкой базы предыдущего года и роста спроса на продукцию сегмента на внутреннем рынке. В результате операционная прибыль сократилась в 4 раза до $20 млн.

Выручка «Зарубежных прокатных активов» снизилась на 1,5% - до $1,3 млрд. Продажи сегмента выросли за год остались практически неизменными, при этом средняя цена реализации снизилась на 1,5%. Операционная прибыль сегмента составила всего $5 млн на фоне опережающего снижения цен на готовый прокат и использования запасов слябов с более высокой стоимостью.

В сегменте «Добыча и переработка сырья» продажи железной руды достигли уровня в 9,1 млн тонн (+1,0%). Отметим при этом, что объемы поставок третьим сторонам носили символический характер. На фоне снижения средних цен реализации выручка сегмента сократилась на 11,4% до $588 млн., а операционная прибыль уменьшилась на 15,8% до $367 млн.

С учетом операционной прибыли прочих сегментов и корректировок на внутрисегментные операции консолидированная прибыль Группы НЛМК составила $1,15 млрд., что на 18.9% ниже прошлогоднего результата.

Для анализа финансовых и прочих статей вернемся от сегментных показателей к консолидированным.

Долговая нагрузка компании возросла до $2,8 млрд. Проценты к уплате снизились с $39 млн до $35 млн. на фоне удешевления стоимости кредитных ресурсов. Финансовые вложения компании сократились с $1,3 млрд до $1,0 млрд, доходы по процентам снизились с $14 млн до $8 млн. Отрицательные курсовые разницы составили $40 млн против положительных $29 млн годом ранее. Таким образом, чистые финансовые расходы увеличились более чем в 13 раз до $135 млн. В итоге чистая прибыль компании снизилась на 26,5%, составив $796 млн.

Дополнительно отметим, что Совет директоров компании рекомендовал квартальный дивиденд в размере 3,68 руб. на акцию.

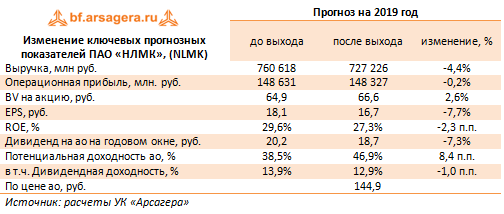

Важной особенностью обновления модели НЛМК стал учет планов компании, предусмотренных принятой в марте текущего года «Стратегии 2022». Ее целью является достижение структурного роста EBITDA на 1,25 млрд долларов в год по отношению к высокой планке финансового результата 2018 года. Этого предполагается достичь за счет роста производства стали на Липецкой площадке на 1 млн т до 14,2 млн т в год на фоне сохранения полной самообеспеченности железорудным сырьем за счет роста производства концентрата на Стойленском ГОКе. Дополнить положительные эффекты призваны снижение потребления угля, дальнейший рост самообеспеченности электроэнергией Липецкой площадки, а также увеличение продаж премиальных продуктов. Как ожидается, пик капитальных вложений (около $1 млрд ежегодно) придется на 2019-20 гг., при этом устойчивое финансовое положение позволит НЛМК продолжать выплачивать акционерам существенные дивиденды.

Мы попытались учесть основные положения стратегии, попутно обновив линейку прогнозных векторов цен на сталь, уголь и железную руду. В результате потенциальная доходность акций компании существенно возросла.

На данный момент бумаги компании торгуются исходя из P/E 2019 около 9 и потенциально могут претендовать на попадание в наши портфели в секторе высоколиквидных акций.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в нашей книге об инвестициях Скачать PDF Скачать DOC Скачать FB2 Скачать EPUB

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 8

Елена Ланцевич

Алексей Зыков

Артем Абалов

Антон Лауфер

Андрей Валухов

Zenon Eleates

Артем Абалов

alex 1273