Распадская (RASP)

Черная металлургия, добыча угля и железной руды

Итоги 1 п/г 2022 г.: резкий рост финансовых показателей на фоне снижения операционных

Распадская представила отчетность по МСФО за 1 п/г 2022 года.

Общая выручка компании выросла более чем вдвое, составив $1,7 млрд, а операционная прибыль достигла $839 млн, показав более чем троекратный рост.

Падение продаж на 21,4% в основном было вызвано снижением реализации угольного концентрата на фоне снижения спроса в России со стороны металлургических компаний в связи с обострившейся геополитической ситуацией. Помимо этого, негативное влияние на продажи оказало снижение объемов добычи рядового угля в отчетном периоде. Доля экспорта в общем объёме реализации концентрата составила 50%. В первом полугодии существенно снизились отгрузки в Европу (-74%) на фоне введенных ограничений на уголь российского происхождения. При этом снижение продаж в страны Азиатско-Тихоокеанского региона составили всего 5%.

На фоне падения объемов добычи и продаж угля цены на уголь выросли троекратно: средневзвешенная цена реализации угольного концентрата подскочила до $235,7 за тонну.

По линии затрат отметим увеличение денежной себестоимости тонны концентрата на 73% до $62. На увеличение данного показателя оказали существенное влияние снижение объема добычи на 13%, снижение выхода концентрата на обогатительных фабриках на 5%, рост стоимости материалов и услуг, рост коэффициента вскрыши на открытых горных работах, а также изменение методики расчета налога на добычу полезных ископаемых с 2022 года.

Отметим также существенное увеличение коммерческих расходов компании (с $40 млн до $180 млн), связанное с появлением в отчетном периоде продаж на базисах FOB и CFR.

Среди прочих моментов отметим появление отрицательных курсовых разниц ($114 млн против положительных годом ранее), связанных с переоценкой финансовых активов (денежных средств, выданных займов, дебиторской задолженности).

В итоге чистая прибыль компании выросла в 3,6 раза, составив $662 млн.

Среди прочих показателей отметим значительное сокращение долга компании (c $421 млн в начале года до $92 млн). В результате чистая денежная позиция Распадской составила $114 млн.

Отметим, что совет директоров Распадской принял решение не рекомендовать выплату дивидендов по результатам первого полугодия, объяснив это необходимостью иметь запас ликвидности в период нестабильной геополитической ситуации. Заметим также, что компания погасила выкупленные ранее у акционеров акции в количестве чуть более 17 млн штук.

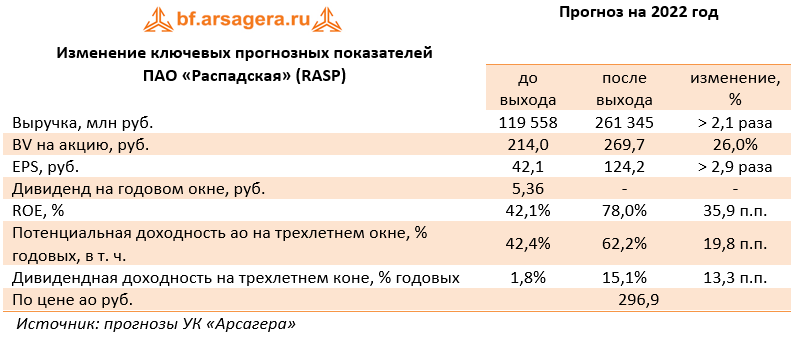

По итогам вышедшей отчетности мы значительно повысили наши ожидания по ключевым финансовым показателям на текущий и последующие годы, отразив внушительный рост цен на уголь. Одновременно с этим мы обнулили наши ожидания по выплате дивидендов за текущий год, перенеся акцент на выплаты акционерам на последующие годы, а также уточнили количество находящихся в обращении акций. В результате потенциальная доходность акций существенно возросла.

На данный момент акции Распадской торгуются с P/E 2022 около 2,5 и P/BV 2022 1,1 и продолжают входить в состав наших диверсифицированных портфелей акций «второго эшелона».

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Полный видеокурс лекций об инвестировании в свободном доступе по ссылке.

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 15

Артем Абалов

Андрей Зуев

Александр Шадрин

Александр Петров

Александр Шадрин

В дополнение к предыдущему комментарию хотелось бы заметить следующее.

Обесценение активов – это признание их завышенной стоимости, вызванное, как правило, изменившимися экономическими условиями. Убыток от обесценения отражается в отчете о финансовых результатах, уменьшая тем самым размер собственного капитала. В случае с Распадской были списаны активы уже законсервированной шахты МУК-96, в связи с решением о переносе возобновления работы до 2027 года. Разумеется, в этом случае проведенное обесценение уменьшило собственный капитал (BV) Распадской.

По риску обесценения активов можно сказать, что он частично учитывается в премии к требуемой доходности за риск некачественного корпоративного управления. Однако в полной мере мы его учесть не можем. Мы можем лишь полагаться на то, что эмитент обеспечивает достоверное ведение своей отчетности. В некоторых случаях мы проводим корректировку собственного капитала компаний, если их ROE стабильно находится на низком уровне. В случае с Распадской такой корректировки не проводилось, так как её ROE находится на достаточно высоком уровне.

И последнее. Если какая-либо компания доведена до стадии банкротства, это скорее всего означает, что её активов не хватит для удовлетворения всех требований кредиторов, а значит акционеры могут не получить в этом случае вообще ничего. Иными словами этот бизнес не обладает ценностью. Большую значимость коэффициент P/BV имеет в случаях ликвидации, реорганизации Общества, а также принудительного выкупа акций у миноритариев. Здесь наполнение ценностью играет важнейшую роль для акционеров компании, определяя условия их выхода из данного бизнеса.

Александр Шадрин

Александр Петров

Александр Шадрин

Алексей Завьялов

Артем Абалов

Олег Лужин

Елена Ланцевич

Иван Воронов

Елена Ланцевич

Иван Воронов