Распадская (RASP)

Черная металлургия, добыча угля и железной руды

Итоги 2019 г.: списали шахту и купили валюты

Распадская представила отчетность по МСФО за 2019 года.

Общая выручка компании сократилась на 8,2% до $996 млн. Снижение цен на продукцию как в долларовом, так и в рублевом выражении было частично компенсировано ростом объемов производства. Это произошло вследствие планового перехода шахты «Распадская» на добычу угля тремя лавами, а также ростом производства на участке подземной добычи на шахте «Распадская-Коксовая» за счет перехода на отработку лавами вместо использования метода камерно-столбовой отработки.

В отчетном периоде участок открытых горных работ на шахте «Распадская-Коксовая» продолжил стабильно работать на уровне своих производственных мощностей в 1,6 млн тонн рядового угля в год. Начиная с третьего квартала 2019 года добычу рядового угля на карьере «Разрез Распадский» было решено ограничить в целях исключения немаржинальных отгрузок и затоваривания складов на фоне снижения цен и маржинальности экспортных продаж.

Выход концентрата также вырос и достиг 70,0% за счет улучшения работы обогатительной фабрики в рамках проекта по повышению операционной эффективности.

При этом доля экспорта в продажах угольного концентрата осталась на прежнем уровне – 69,5%, а объем экспорта прибавил 6,8% за счет роста поставок в страны АТР – Индию, Китай, Вьетнам благодаря развитию отношений с существующими клиентами, достигнув отметки 5,3 млн тонн.

Операционные расходы компании выросли на 32,8% до $729 млн, главным образом за счет убытка от обесценения объектов ($147 млн) законсервированной шахты МУК-96 на основании решения отложить запуск добычи до 2027 года.

Среди отдельных статей обращают на себя внимание рост расходов на оплату труда (+12,6%) из-за индексации зарплаты, а также увеличения численности на фоне роста производственных мощностей. Отметим наличие в отчетности отрицательных курсовых разниц в размере $24 млн по валютным вложениям. В результате операционная прибыль компании снизилась на 56,5%, составив $243 млн.

На фоне почти полного отсутствия расходов по обслуживанию долга и финансовых доходов в размере $25 млн чистая прибыль компании снизилась на 53,6% до $208 млн.

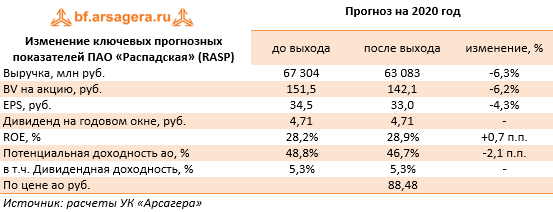

Отчетность вышла несколько хуже наших ожиданий в части списания активов, а также цен на продукцию. Куда больше вопросов остается у инвесторов по линии корпоративного управления. Компания продолжает осуществлять дивидендные выплаты исходя из утвержденных ранее минимальных ориентиров (ежегодный платеж в размере $50 млн, выплачиваемый двумя траншами минимум по $25 млн каждый по результатам первого полугодия и финансового года). При этом Совет директоров в дальнейшем может рекомендовать увеличить выплаты, принимая во внимание финансовые показатели компании, прогноз цен и объемов на угольную продукцию, долгосрочные планы развития компании и необходимость дополнительных инвестиций. Однако более четких условий увеличения дивидендных выплат представителями компании озвучено не было.

Интересными моментами являются практически полный возврат займов, выданных связанным сторонам, по итогам года они сократились до $9 млн; и появление крупной денежной позиции в размере $571 млн, состоящей в основном из валюты : евро – $441 млн и доллары США – $100 млн.

Также обращает на себя внимание неуклонный рост доли мажоритарного акционера в капитале Распадской. На данный момент доля EVRAZ plc возросла до 88,17%. Учитывая сильные финансовые показатели компании, у мажоритарного акционера может возникнуть соблазн ограничить дивидендные выплаты, постепенно наращивая свою долю и доведя ситуацию до принудительного выкупа акций.

На данный момент акции Распадской торгуются с P/E 2020 порядка 3,0 и P/BV 2020 около 0,6 и входят в состав наших диверсифицированных портфелей акций «второго эшелона».

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Итоги 2019 г.: списали шахту и купили валюты

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 15

Артем Абалов

Андрей Зуев

Александр Шадрин

Александр Петров

Александр Шадрин

В дополнение к предыдущему комментарию хотелось бы заметить следующее.

Обесценение активов – это признание их завышенной стоимости, вызванное, как правило, изменившимися экономическими условиями. Убыток от обесценения отражается в отчете о финансовых результатах, уменьшая тем самым размер собственного капитала. В случае с Распадской были списаны активы уже законсервированной шахты МУК-96, в связи с решением о переносе возобновления работы до 2027 года. Разумеется, в этом случае проведенное обесценение уменьшило собственный капитал (BV) Распадской.

По риску обесценения активов можно сказать, что он частично учитывается в премии к требуемой доходности за риск некачественного корпоративного управления. Однако в полной мере мы его учесть не можем. Мы можем лишь полагаться на то, что эмитент обеспечивает достоверное ведение своей отчетности. В некоторых случаях мы проводим корректировку собственного капитала компаний, если их ROE стабильно находится на низком уровне. В случае с Распадской такой корректировки не проводилось, так как её ROE находится на достаточно высоком уровне.

И последнее. Если какая-либо компания доведена до стадии банкротства, это скорее всего означает, что её активов не хватит для удовлетворения всех требований кредиторов, а значит акционеры могут не получить в этом случае вообще ничего. Иными словами этот бизнес не обладает ценностью. Большую значимость коэффициент P/BV имеет в случаях ликвидации, реорганизации Общества, а также принудительного выкупа акций у миноритариев. Здесь наполнение ценностью играет важнейшую роль для акционеров компании, определяя условия их выхода из данного бизнеса.

Александр Шадрин

Александр Петров

Александр Шадрин

Алексей Завьялов

Артем Абалов

Олег Лужин

Елена Ланцевич

Иван Воронов

Елена Ланцевич

Иван Воронов