Северсталь (CHMF)

Черная металлургия, добыча угля и железной руды

Итоги 1 кв. 2024 г.: результаты продолжают радовать

Северсталь раскрыла консолидированную финансовую отчетность за 1 кв. 2024 г.

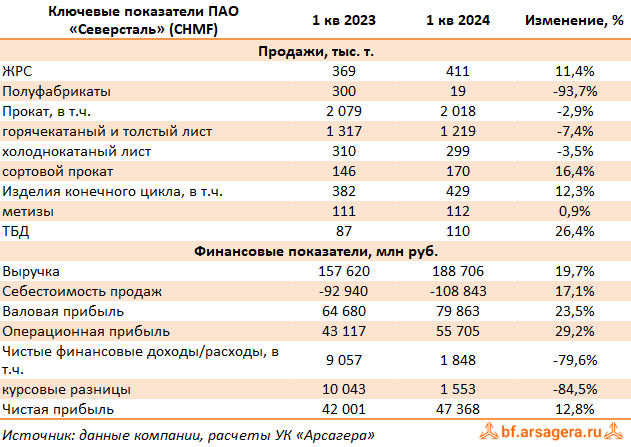

Общая выручка компании увеличилась на 19,7%, составив 188,7 млрд руб., в связи ростом средних цен реализации на фоне улучшения продуктовой структуры продаж и увеличения доли продукции с высокой добавленной стоимостью.

Производство чугуна выросло на 1,9% до 2,8 млн тонн, а выпуск стали - на 7,4% до 2,9 млн тонн благодаря увеличению загрузки агрегатов.

В сегменте Северсталь Ресурс компания зафиксировала увеличение общих поставок железорудного сырья на 2,1% до 4,2 млн тонн. При этом объемы продаж железорудного сырья третьим лицам составили 411 тыс. тонн, увеличившись на 11,4%, что связано с ростом производства концентрата на Олконе на фоне снижения вскрышных работ. Общие доходы сегмента выросли на 72,2% до 34,5 млрд руб. из-за увеличения продаж железорудного концентрата и роста цен на железорудные окатыши.

В сегменте Северсталь Российская Сталь общие доходы увеличились на 19,5% до 186,7 млрд руб. на фоне увеличения доли продукции с высокой добавленной стоимостью в продажах сегмента, в результате чего выросла средняя цена реализации.

Общая себестоимость продаж росла меньшими темпами (+17,1%), составив 108,8 млрд руб. Административные и коммерческие расходы увеличились на 6,9% до 19,2 млрд руб. В итоге операционная прибыль Северстали увеличилась на 29,2% до 55,7 млрд руб., а операционная рентабельность увеличилась с 27,4% до 29,5%.

Долговая нагрузка компании с начала года выросла со 163,1 млрд руб. до 164,9 млрд руб., в основном за счет курсовой переоценки кредитной части портфеля, номинированного в валюте. При этом чистые процентные доходы в отчетном периоде составили 295 млн руб. против расходов 986 млн руб., полученных годом ранее по причине резкого увеличения денежных средств на счетах до 412,1 млрд руб., а также процентных ставок. Отметим, что положительные курсовые разницы снизились до 1,6 млрд руб. (год назад 10,0 млрд руб.).

В итоге чистая прибыль увеличилась на 12,8%, составив 47,4 млрд руб.

Отметим также, что вместе с выходом отчетности Совет директоров компании рекомендовал выплатить по итогам 1 кв. 2024 г. дивиденд в размере 38,3 руб. на акцию.

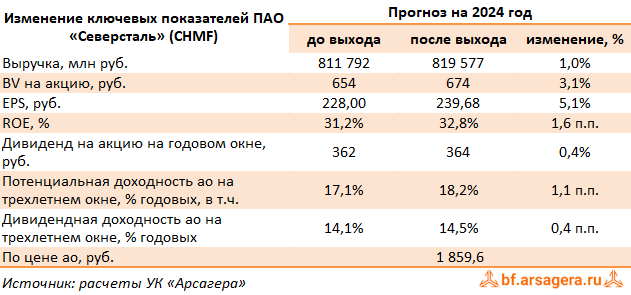

По итогам вышедшей отчетности мы несколько повысили прогнозы по выручке и прибыли на текущий год, заложив более высокие средние цены реализации товарной продукции. Помимо этого мы учли объявленные за 1 кв. 2024 г. дивиденды. В результате потенциальная доходность акций компании несколько возросла.

На данный момент бумаги компании торгуются исходя из P/BV 2024 около 2,8 и не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Полный видеокурс лекций об инвестировании в свободном доступе по ссылке. Отследить выход новых постов можно в Телеграм-канале по ссылке.

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 18

Елена Ланцевич

Александр Борисовский

Елена Ланцевич

ссылка

ссылка

Анастасия Таганова

Артем Абалов

Антон Лауфер

Андрей Валухов

Алексей Судаков

Алексе Новгородов

Елена Ланцевич

Гость

Елена Ланцевич

Никита Селенков

alex 1273

Артем Абалов

alex 1273