Трубная Металлургическая Компания (TRMK)

Черная металлургия, добыча угля и железной руды

Итоги 1 п/г 2022 г: начинает вырисовываться истинное представление вещей

ТМК раскрыла консолидированную финансовую отчетность и выборочные операционные показатели за 1 п/г 2022 года. Отметим, что в отчетном периоде компания пересмотрела состав операционных сегментов в связи с изменениями в структуре управления и осуществила переход от распределения бизнесов между сегментами по географическому признаку к распределению в зависимости от вида деятельности. В результате изменений были выделены следующие отчетные сегменты: трубно-металлургический, инфраструктурный, нефтесервисный и магистрально-машиностроительный. При этом львиная доля консолидированного результата приходится на трубно-металлургический дивизион.

Общая выручка ТМК выросла на 72,6%, составив 300,8 млрд руб. на фоне постепенного восстановления деловой активности на ключевых для Компании рынках и начала консолидации результатов предприятий Группы ЧТПЗ. Объем реализации трубной продукции составил 2 398 тыс. тонн., из которых 1 816 тыс. тонн пришлось на бесшовные трубы, а 582 тыс. тонн – на сварные.

Операционные расходы выросли на 55,6%, составив 257,9 млрд руб. Ключевая статья затрат – расходы на сырье и материалы – увеличилась на 54,9%, составив 166,9 млрд руб. В результате операционная прибыль компании выросла в пять раз до 42,9 млрд руб.

В блоке финансовых статей отметим существенно возросшие расходы на обслуживание долга (с 9,9 млрд руб. до 16,4 млрд руб.) на фоне резкого роста процентных ставок. Общий долг компании после консолидации ЧТПЗ сократился с 332,0 млрд руб. до 291,7 млрд руб.

В итоге чистая прибыль компании составила 20,3 млрд руб., многократно превысив результат предыдущего года.

Компания вновь приятно удивила своих акционеров, намереваясь выплатить промежуточный дивиденд в размере 9,68 руб. на акцию (около 50% заработанной прибыли). Учитывая ситуацию в се6кторе в целом и необходимость сокращения внушительного долга в частности, подобное решение выглядит достаточно смелым.

Достаточно хорошие показатели компании во многом объясняются снижением цени на сталь и сохранением заказов на трубы со стороны ключевых потребителей. В ближайшее время многое будет определяться ситуацией дел в нефтегазовом комплексе, где сохраняется угроза стагнации объемов добычи нефти.

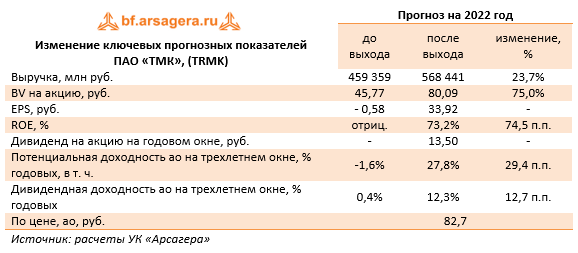

По итогам вышедшей отчетности мы подняли прогноз финансовых показателей на текущий и последующие годы по причине увеличения объемов производства и улучшения операционной рентабельности. Помимо этого, мы вновь заложили в модель компании дивидендные выплаты с учетом озвученной рекомендации Совета директоров. В результате потенциальная доходность акций существенно возросла.

На данный момент акции ТМК торгуются с P/BV2022 около 1,0 и пока не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Полный видеокурс лекций об инвестировании в свободном доступе по ссылке.

|

-

Итоги 1 п/г 2022 г: начинает вырисовываться истинное представление вещей

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 7

Елена Ланцевич

Артем Абалов

Артем Абалов

Воронноров

С. Г.О.