Трубная Металлургическая Компания (TRMK)

Черная металлургия, добыча угля и железной руды

Итоги 9 мес. 2017 г: американский прорыв

ТМК раскрыла консолидированную финансовую отчетность за 9 месяцев 2017 года.

Выручка компании составила $3,2 млрд, прибавив 31%, во многом благодаря показателям американского дивизиона, где доходы выросли в 2,8 раза до $690 млн. Северо-Американский сегмент продолжает оставаться бенефициаром роста буровой активности местных нефтегазовых производителей. Выручка в России показала более медленный рост (+13,5%), где увеличение доходов от реализации бесшовных труб за счет роста объемов продаж труб OCTG и труб промышленного назначения было частично нивелировано снижением выручки от реализации сварных труб в результате сокращения объемов продаж ТБД.

Изменение себестоимости реализации сопоставимо с темпами роста выручки (+30,8%). Отметим существенно выросшие расходы на сырье и материалы (+55,6%), составившие $1,7 млрд. Указанный рост был обусловлен существенным повышением цен на сталь. На долю данной статьи приходится две трети от общих затрат компании. Существенные темпы роста показали транспортные расходы (почти в 2 раза), а также затраты на страхование и ремонт.

В результате операционная прибыль выросла на 32,4%, составив $260 млн.

Долговая нагрузка компании с начала года увеличилась на 11,9%, составив $3,2 млрд. Чистые финансовые расходы выросли в 1,55 раза до $178,4 млн. Такая динамика обусловлена значительным сокращением величины полученных положительных курсовых разниц (с $100,6 млн до $25,8 млн) несмотря на снижение убытков по производным финансовым инструментам (с $18,1 млн до $3,4 млн).

В итоге чистая прибыль компании составила $49 млн, сократившись в 1,7 раза.

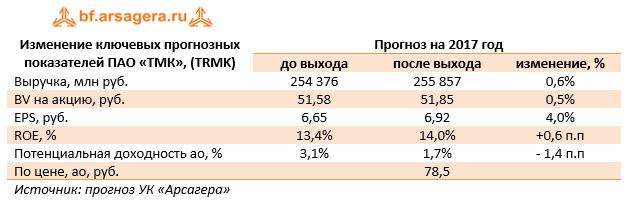

Отчетность вышла в рамках наших ожиданий. В связи с этим мы не стали вносить значительных изменений в модель компании.

Акции ТМК торгуются с P/BV около 1,5 и не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 7

Елена Ланцевич

Артем Абалов

Артем Абалов

Воронноров

С. Г.О.