ГМК Норильский никель (GMKN)

Цветная металлургия

Итоги 1 п/г 2020 г.: экологический резерв обнуляет прибыль

Компания «ГМК «Норильский Никель» раскрыла консолидированную финансовую отчетность по МСФО за 1 п/г 2020 г.

Выручка компании выросла на 12,4%, составив 462 млрд руб., на фоне ослабления рубля в годовом выражении. Цены реализации никеля и меди в долларовом выражении, показали снижение, на платину – оставались стабильными, на палладий – подскочили более чем наполовину.

Выручка от реализации никеля упала на 10,1%, составив 88,0 млрд руб. Снижение рублевой выручки произошло как за счет уменьшения расчетных долларовых цен на 3,3%, так и сокращения объемов реализации на 12,4%. Выручка от реализации меди составила 79,4 млрд руб. (-12,9%). При этом расчетные долларовые цены на металл снизились на 15,7%, а объем реализации упали на 2,7% до 217 тыс. тонн. Выручка от реализации палладия выросла более чем на треть, составив 212,3 млрд руб. на фоне падения объемов продаж (-17,1%), а также резкого роста долларовых цен (+55,6%). Продажи платины снизились на 16,9%, составив 324 млрд руб. на фоне стабильных долларовых цен и уменьшения объемов реализации на 16,9%.

Операционные расходы выросли на 87,7%, составив 370,3 млрд руб. Наиболее существенное влияние на их динамику оказало создание экологического резерва в размере 149,2 млрд руб., связанного с утечкой дизельного топлива на промышленной территории ТЭЦ-3 Норильска. Непосредственно денежные операционные расходы компании выросли на 12,7% до 130,5 млрд руб. В их структуре отметим увеличение расходов на персонал (+20,2%, 48,3 млрд руб.)

Амортизационные отчисления выросли на 36,0% до 30,2 млрд руб. за счет ввода в эксплуатацию объектов капитального строительства. В итоге операционная прибыль Норильского Никеля упала более чем наполовину до 91,7 млрд руб.

Долговая нагрузка компании с начала года резко возросла, составив 829,9 млрд руб., большая часть которой которых приходится на валютные кредиты. Расходы по процентам составили 14,4 млрд руб. (36,0%). Ослабление рубля привело к появлению отрицательных курсовых разниц в размере 54,6 млрд руб. (положительные курсовые разницы в размере 36,0 млрд руб. годом ранее).

Объем денежных средств и финансовых вложений на конец отчетного периода составил 334,8 млрд руб. Они принесли компании доход в размере порядка 2,3 млрд руб. Как следствие, чистые финансовые расходы компании составили 86,7 млрд руб. В итоге компания завершила полугодие с чистым убытком в 4,5 млрд руб. против прибыли годом ранее.

Ключевым вопросом ближайшего времени станет способность компании продолжать выплаты значительных дивидендов. От этого во многом будет зависеть, продолжат ли акции Норильского никеля торговаться исходя из крайне высоких для российского рынка мультипликаторов (P/BV).

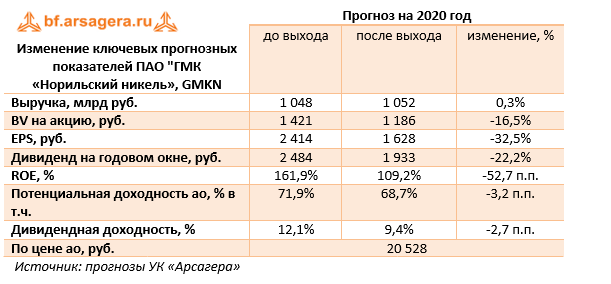

После внесения фактических данных мы понизили прогноз финансовых показателей компании на текущий год, учтя созданный резерв по возмещению экологического ущерба, не став вносить серьезных изменений в наши ожидания на последующие годы. В результате потенциальная доходность акций компании незначительно сократилась.

Акции компании обращаются с P/BV 2020 около 17; столь высокое значение этого мультипликатора не позволяет им попасть в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Итоги 1 п/г 2020 г.: экологический резерв обнуляет прибыль

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 11

Артем Абалов

Андрей Зуев

Алексей Астапов

Владимир Чулков

Алексей Астапов

Владимир Чулков

Анастасия Таганова

Владимир Михалкин

Елена Ланцевич

Гость

С. Г.О.