Среднеуральский медеплавильный завод (SUMZ)

Цветная металлургия

Итоги 1 п/г 2016 года: двукратный рост чистой прибыли

Среднеуральский медеплавильный завод раскрыл отчетность по РСБУ за первое полугодие 2016 года.

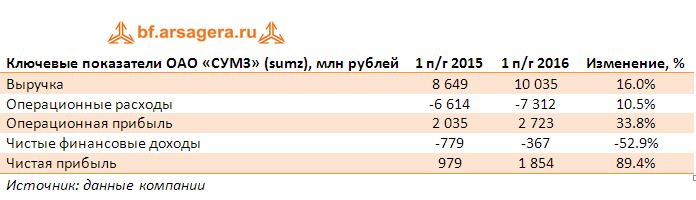

Выручка завода выросла на 16% - до 10 млрд рублей, к сожалению, внутри года компания не предоставляет информацию ни о структуре выручки, ни о причинах ее роста. Операционные расходы увеличились на 10.5% - до 7.3 млрд рублей. В итоге операционная прибыль выросла на треть – до 2.7 млрд рублей.

Долговая нагрузка компании с начала года уменьшилась на 700 млн рублей, составив 16.2 млрд рублей. При этом произошло удорожание обслуживания долга: процентные расходы выросли на 66% – до 868 млн рублей. Положительное сальдо прочих доходов и расходов составило 482 млн рублей.

Итоговый финансовый результат увеличился почти вдвое, составив 1.85 млрд рублей.

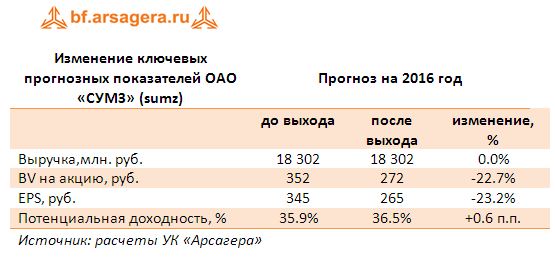

По итогам внесения фактических результатов мы не стали значительно менять прогноз финансовых результатов. Мы не приводим прогнозный ROE на 2016 год, так как его значение слишком велико из-за эффекта низкой базы и не может быть ориентиром в долгосрочном периоде.

Балансовая цена акции на конец первого полугодия текущего года составила почти 190 рублей, что, исходя из котировок на продажу в системе RTS Board, дает мультипликатор P/BV около 1.7. Однако в случае сохранения стабильного курса национальной валюты и следования динамики цен на продукцию компании соответствующим мировым ориентирам, по нашим оценкам СУМЗ может продемонстрировать прибыль по итогам 2016 года в размере сопоставимом с текущей капитализацией (3.3 млрд рублей по котировкам на продажу). В данный момент акции компании в незначительном количестве остаются в наших диверсифицированных портфелях «второго эшелона».

Комментарии 8

Артем Абалов

Артем Абалов

20 Finic

Артем Абалов

20 Finic

Артем Абалов

20 Finic

alex 1273