Среднеуральский медеплавильный завод (SUMZ)

Цветная металлургия

Итоги 1 п/г 2018: наращивание объемов не приводит к повышению финансовых показателей

Среднеуральский медеплавильный завод раскрыл операционные показатели и отчетность по РСБУ за первые шесть месяцев 2018 года.

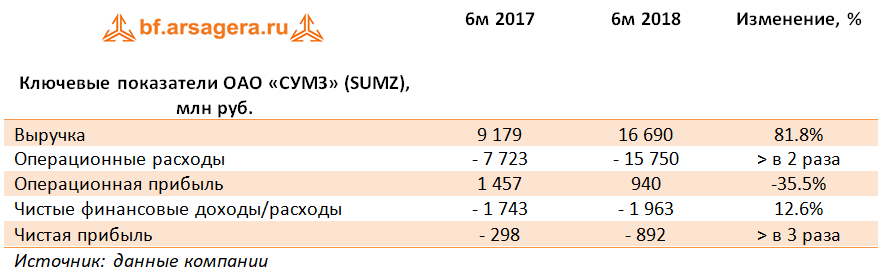

Выручка завода выросла более чем на 80% - до – 16.7 млрд руб. К сожалению, внутри года компания не предоставляет информацию ни о структуре выручки, ни о ее динамике. Со своей стороны, мы можем предположить, что причиной скачка доходов стало увеличение собственного производства медной катанки и катодов. Операционные расходы увеличились более чем в 2 раза - до 15.8 млрд руб. В итоге операционная прибыль сократилась на 35.5% до 940 млн руб. Таким образом, наращивание объемов производства пока не может принести компании существенные финансовые выгоды.

Долговая нагрузка компании с начала года увеличилась на 4.4 млрд руб., составив 27.4 млрд руб.. На фоне удешевления обслуживания долга процентные расходы сократились с 845 млн руб. до 735 млн руб. Отрицательное сальдо прочих доходов и расходов составило 1.2 млрд руб., отразив тем самым курсовые разницы по валютному долгу завода. В итоге чистые финансовые расходы выросли на 12.6% и составили 1.96 млрд руб.

В итоге чистый убыток по итогам отчетного периода вырос в 3 раза и составил 892 млн рублей.

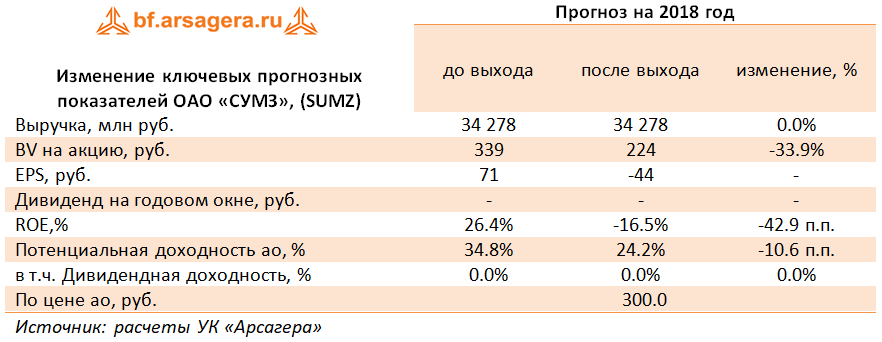

По итогам внесения фактических результатов, оказавшихся ниже наших ожиданий, мы повысили оценку по операционным расходам компании, в итоге потенциальная доходность акций снизилась.

Балансовая цена акции на конец отчетного периода составила 179.5 рублей, что, исходя из оценочных спредов котировок на покупку и продажу в системе RTS Board, дает мультипликатор P/BV около 1.7 В данный момент акции компании в незначительном количестве остаются в наших диверсифицированных портфелях «второго эшелона».

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

Комментарии 8

Артем Абалов

Артем Абалов

20 Finic

Артем Абалов

20 Finic

Артем Абалов

20 Finic

alex 1273