Среднеуральский медеплавильный завод (SUMZ)

Цветная металлургия

Итоги 2015: «золотой» импульс

Среднеуральский медеплавильный завод раскрыл операционные показатели и отчетность по РСБУ за 2015 год.

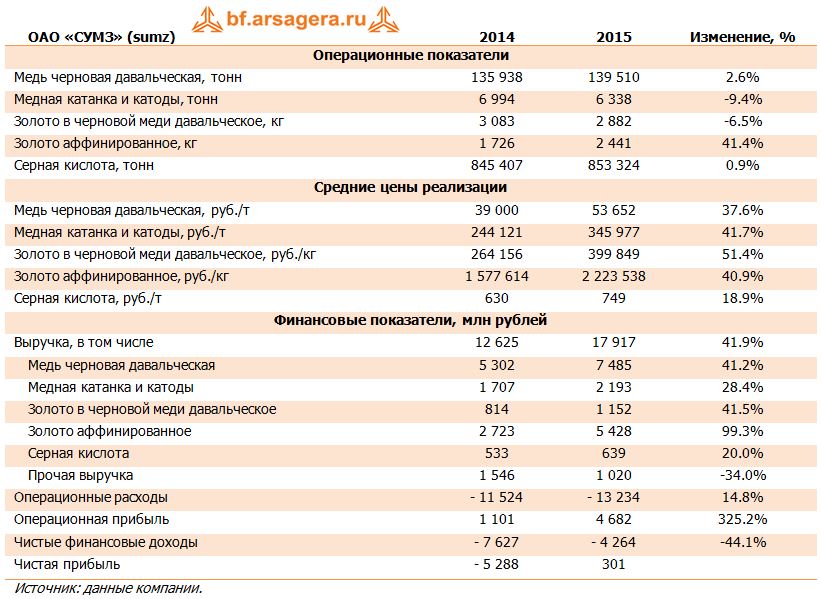

Выручка завода подскочила на 42% - до 17.9 млрд рублей, показав рекордный квартальный результат – почти 5 млрд рублей. Основную статью в ней по-прежнему составляют доходы от толлинга медного сырья, выросшие до 7.5 млрд рублей (+42%). Отгрузки черновой давальческой меди выросли на 2.6% - до 139.5 тыс. тонн, цена реализации выросла почти на 38% - до 53 652 рублей за тонну. Выручка от поставок медной катанки и катодов прибавила 28%, достигнув 2.2 млрд рублей на фоне снижения отгрузок до 6.3 тыс тонн и роста средней цены на 42%.

Основным сюрпризом опубликованных данных оказалась доля, которую в совокупной выручке продукции стало занимать побочное производство драгоценных металлов – поставки золота в черновой меди и аффинированного золота принесли компании 6.6 млрд рублей. При это выручка от аффинированного золота выросла вдвое – до 5.4 млрд рублей на фоне увеличения отгрузки на 41% и роста средней отпускной цены также на 41%.

Выручка от продаж серной кислоты выросла на 20% - до 639 млн рублей на фоне роста цены на 19% и увеличения отгрузки на 1%. Прочая выручка, включающая отгрузки побочного серебра, сократилась более чем на треть – до 1 млрд рублей. В 2014 году прочая выручка включала продажи ксантогената, производство которого весной 2015 года на СУМЗе было прекращено.

Операционные расходы прибавили только 15%, достигнув 13.2 млрд рублей, 70% которых приходится на затраты на закупку сырья и материалов, прибавивших 22% и составивших 9.3 млрд рублей. В итоге операционная прибыль выросла более чем в 4 раза – до 4.7 млрд рублей.

Долговая нагрузка компании за год выросла на 700 млн рублей – до 17 млрд рублей. Процентные расходы увеличились почти в 3 раза – до 1.34 млрд рублей, что связано с эффектом низкой базы. Отрицательное сальдо прочих доходов и расходов составило 2.9 млрд рублей, отразив переоценку валютного долга компании. Отметим, что в 4 квартале на балансе СУМЗа появился выданный займ в размере 2.5 млрд рублей. В итоге чистые финансовые расходы завода сократились почти вдвое – до 4.26 млрд рублей.

В итоге СУМЗу удалось продемонстрировать чистую прибыль в размере 300 млн рублей против убытка в 5.3 млрд рублей годом ранее. В 4 квартале компании удалось заработать прибыль в размере 65 млн рублей.

По итогам внесения фактических результатов мы незначительно повысили потенциальную доходность акций, так как результат 2015 года оказался выше наших ожиданий. Добавим, что компании по итогам 2015 года удалось сохранить положительное значение собственного капитала, составившего 68 млн рублей. Мы не приводим прогнозный ROE на 2016 год, так как его значение слишком велико из-за эффекта низкой базы и не может быть ориентиром в долгосрочном периоде.

Балансовая цена акции на конец 2015 года составила немногим менее 7 рублей, что, исходя из котировок на продажу в системе RTS Board, дает мультипликатор P/BV выше 56. Однако в случае сохранения стабильного курса национальной валюты и следования динамики цен на продукцию компании соответствующим мировым ориентирам, по нашим оценкам СУМЗ может продемонстрировать прибыль по итогам 2016 года выше текущей капитализации (3.4 млрд рублей по котировкам на продажу). В данный момент акции компании в незначительном количестве остаются в наших диверсифицированных портфелях «второго эшелона».

-

Качество корпоративного управления

Вы можете ознакомиться с таблицей, отражающей оценку качества корпоративного управления эмитента

Комментарии 8

Артем Абалов

Артем Абалов

20 Finic

Артем Абалов

20 Finic

Артем Абалов

20 Finic

alex 1273