Среднеуральский медеплавильный завод (SUMZ)

Цветная металлургия

Итоги 2018 г.: ухудшение операционной рентабельности и отрицательные курсовые привели к убытку

Среднеуральский медеплавильный завод раскрыл отчетность по РСБУ за 2018 год.

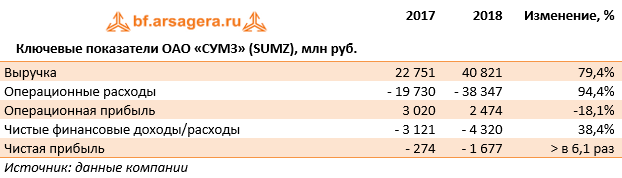

Выручка завода увеличилась на 79,4%, достигнув 40,8 млрд руб. Наибольший вклад в общий результат внесли доходы от поставок медной катанки и катодов, которые выросли в 3,3 раза до 25,2 млрд руб. на фоне увеличения отгрузок до 60,1 тыс. тонн (рост в 2,9 раза) и роста средней цены на 12,6%. Выручка от толлинга снизилась до 4,9 млрд руб. (-22,4%). Отгрузки черновой давальческой меди сократилась на 23,4% - до 90 тыс. тонн, цена реализации составила 53 972 руб. за тонну (+1,4%).

Побочное производство драгоценных металлов продолжило занимать высокую долю в структуре доходов компании – поставки золота в черновой меди и аффинированного золота принесли компании 5,8 млрд руб. (+5,5%) на фоне снижения отгрузки на 11,9% и роста средней отпускной цены на аффинированное золото на 10%, а на золото в черновой меди – на 8,5%.

Выручка от продаж серной кислоты выросла на 53,4% - до 2,1 млрд руб. на фоне роста цены на 53,4% и снижения отгрузки на 1,1%. Прочая выручка, включающая отгрузки побочного серебра, увеличилась на 41,8% – до 2,9 млрд руб.

Операционные расходы прибавили 94,4%, составив 38,3 млрд руб. Порядка 90% из них приходится на затраты на закупку сырья и материалов, прибавивших 84,5% и составивших 33 млрд руб. В итоге операционная прибыль сократилась на 18,1% до 2,5 млрд руб. Таким образом, сокращение толлинга и наращивание объемов собственного производства пока не может принести компании существенные финансовые выгоды.

Долговая нагрузка компании с начала года увеличилась на 11,5 млрд руб., составив 34,4 млрд руб. Основной вклад в этот рост внес синдицированный кредит в размере 7,9 млрд руб. Отметим, также, что на балансе компании появились финансовые вложения, составившие 7,8 млрд руб. Данные средства были предоставлены материнскому Холдингу УГМК на рефинансирование обязательств перед банками и финансирование своей финансово-хозяйственной деятельности.

На фоне снижения стоимости обслуживания долга процентные расходы сократились с 1,7 млрд руб. до 1,5 млрд руб. Отрицательное сальдо прочих доходов и расходов составило 2,1 млрд руб., отразив тем самым курсовые разницы по валютному долгу завода. В итоге чистые финансовые расходы выросли на 38,4% и составили 4,3 млрд руб.

Таким образом, чистый убыток по итогам отчетного периода вырос более чем в 6 раз и составил 1,7 млрд рублей.

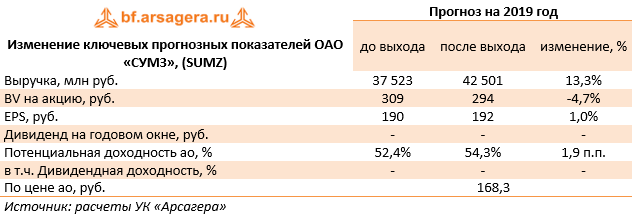

По итогам внесения фактических результатов, мы повысили оценку по выручке компании на фоне увеличения объемов производства. При этом прогноз роста чистой прибыли был частично нивелирован увеличением прогнозных значений финансовых и прочих расходов. В итоге потенциальная доходность акций незначительно возросла. Мы не приводим прогнозный ROE на 2019 год, так как его значение слишком велико из-за эффекта низкой базы и не может быть ориентиром в долгосрочном периоде. При продолжении негативных эффектов от перехода на самостоятельное производство и отказа от толлинга мы можем пересмотреть модель компании в связи с возможным «переносом» центра прибыли внутри Холдинга УГМК.

Балансовая цена акции на конец отчетного периода составила 101,8 рублей, что, исходя из оценочных спредов котировок на покупку и продажу в системе RTS Board, дает мультипликатор P/BV около 0,6. В данный момент акции компании в незначительном количестве остаются в наших диверсифицированных портфелях «второго эшелона».

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Итоги 2018 г.: ухудшение операционной рентабельности и отрицательные курсовые привели к убытку

-

Качество корпоративного управления

Вы можете ознакомиться с таблицей, отражающей оценку качества корпоративного управления эмитента

Комментарии 8

Артем Абалов

Артем Абалов

20 Finic

Артем Абалов

20 Finic

Артем Абалов

20 Finic

alex 1273