Среднеуральский медеплавильный завод (SUMZ)

Цветная металлургия

Итоги 2019 г: еще один убыточный год

Среднеуральский медеплавильный завод раскрыл отчетность по РСБУ за 12 мес. 2019 г.

Выручка завода увеличилась на 28,9%, достигнув 52,6 млрд руб. Наибольший вклад в общий результат внесли доходы от поставок медной катанки и катодов, которые выросли на 23,9% до 31,2 млрд руб. на фоне увеличения отгрузок до 80 тыс. тонн (+31,3%) и сокращения средней цены на 5,6%. Выручка от толлинга снизилась до 4,4 млрд руб. (-10,3%). Отгрузки черновой давальческой меди сократилась на 19,3% - до 72,7 тыс. тонн, цена реализации составила 60 тыс. руб. за тонну (+11,2%).

Побочное производство драгоценных металлов продолжило занимать высокую долю в структуре доходов компании – поставки золота в черновой меди и аффинированного золота принесли компании 12,2 млрд руб. (+109%), главным образом, из-за роста отгрузки и средней отпускной цены на аффинированное золото на 102,4% и 10,2%. По золоту в черновой меди зафиксировано увеличение объема отгрузки на 2,2% и средней отпускной цены на 15,2%.

Выручка от продаж серной кислоты сократилась на 10,8% - до 1,9 млрд руб. на фоне падения цены на 7,1% и снижения отгрузки на 3,9%. Прочая выручка, включающая отгрузки побочного серебра, увеличилась на 5,4% – до 3 млрд руб.

Операционные расходы прибавили 35,5%, составив 51,9 млрд руб. Порядка 90% из них приходится на затраты на закупку сырья и материалов, прибавивших 46,7% и составивших 48,4 млрд руб. В итоге операционная прибыль сократилась на 72,8% до 673 млн руб. Таким образом, сокращение толлинга и наращивание объемов собственного производства пока не может принести компании существенные финансовые выгоды.

Долговая нагрузка компании за год сократилась на 4,3 млрд руб., составив 30,1 млрд руб., сокращение долга произошло в последнем квартале прошлого года; процентные расходы увеличились с 1,5 млрд руб. до 2,5 млрд руб. Положительное сальдо прочих доходов и расходов составило 1 млрд руб., отразив тем самым курсовые разницы по валютному долгу завода. В итоге чистый убыток по итогам отчетного периода составил 508 млн руб. против убытка в 1,7 млрд руб. годом ранее.

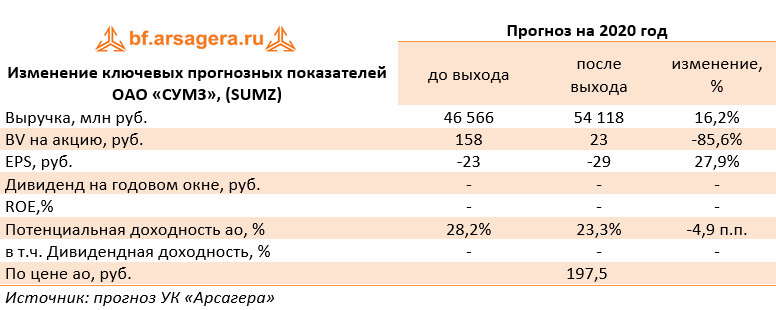

По итогам внесения фактических результатов, мы повысили оценку по выручке компании на фоне увеличения объемов производства. При этом ориентир по итоговому финансовому результату компании был нивелирован увеличением прогнозных значений себестоимости, коммерческих, финансовых и прочих расходов, в итоге потенциальная доходность акций сократилась. Кроме того, нам был учтен пересмотр оценки собственного капитала компании.

Мы не приводим прогнозное ROE на 2020 год, так как оно имеет отрицательное значение и не может быть ориентиром в долгосрочном периоде. При продолжении негативных эффектов от перехода на самостоятельное производство и отказа от толлинга мы можем пересмотреть модель компании в связи с возможным «переносом» центра прибыли внутри Холдинга УГМК.

Обыкновенные акции ОАО «СУМЗ» были проданы нами из состава интервального фонда в связи с требованиями, предъявляемыми Банком России к составу и структуре активов паевых инвестиционных фондов для неквалифицированных инвесторов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Качество корпоративного управления

Вы можете ознакомиться с таблицей, отражающей оценку качества корпоративного управления эмитента

Комментарии 8

Артем Абалов

Артем Абалов

20 Finic

Артем Абалов

20 Finic

Артем Абалов

20 Finic

alex 1273