Дальневосточное морское пароходство (FESH)

Транспорт

Итоги 1 п/г 2016: в ожидании решительных действий

Группа ДВМП раскрыла консолидированную финансовую отчетность по МСФО за 9 мес. 2016 года.

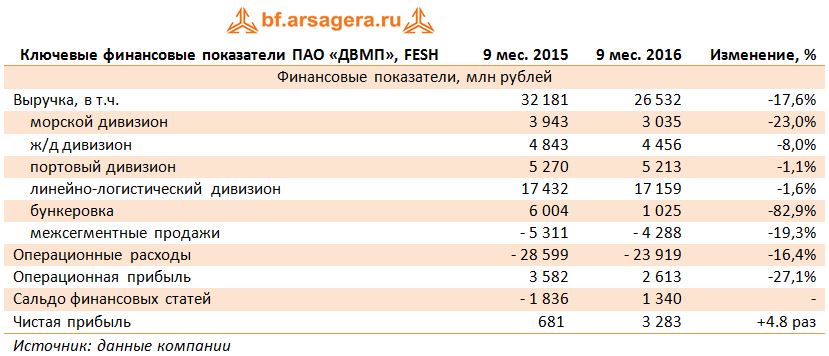

Выручка компании снизилась на 17,6% - до 26,5 млрд руб. Основной причиной такой динамики стало драматическое снижение выручки от бункеровки, связанное с решением компании пересмотреть модель работы дивизиона.

Другие дивизионы также не порадовали динамикой своих доходов.

Доходы морского дивизиона упали на 23% до 3,0 млрд руб. вследствие низких фрахтовых ставок, а также сохраняющегося слабого спроса на контейнерный флот. Железнодорожный дивизион потерял 8,0% своей выручки из-за сокращения доходности перевозок.

Доходы линейно-логистического дивизиона снизились всего на 1,6% и составили 17,2 млрд руб.; подобная динамика стала следствием комбинации ряда факторов, среди которых – падение объема международных морских перевозок (-18,9%), сокращение интермодальных перевозок (-8,3%).

Лучше других чувствовал себя портовый дивизион, сумевший потерявший чуть более 1% выручки в рублевом выражении за счет увеличения объемов перевалки генеральных и неконтейнерных грузов (+17,6%).

Операционные расходы снизились на 16,4% и составили 23,9 млрд руб. Основная причина снижения – существенное уменьшение затрат на приобретение нефтепродуктов, связанное с реструктуризацией сегмента бункеровки. Помимо этого компания сократила рейсовые и эксплуатационные расходы (-53,4%), а также увеличила расходы по самой внушительной статье затрат – «железнодорожный тариф, транспортные услуги». Указанные изменения в структуре затрат связаны намерением компании повысить операционную эффективность своего бизнеса. В частности, было запущено несколько новых маршрутов, включая дополнительный сервис из Владивостока в Среднюю Азию, транзитный сервис по доставке грузов из Китая через Дальний Восток РФ, регулярный поезд из Китая в Россию. По мимо этого, компания оптимизировала сеть морских линий за счет привлечения дополнительных партнеров к организации совместных сервисов, что позволило сократить затраты и повысить операционную эффективность. Наконец, ДВМП передала в долгосрочную аренду парк полувагонов, которые были классифицированы как непрофильный актив, сосредоточив свои усилия на развитии парка фитинговых платформ и крытых вагонов.

В итоге компания показала операционную прибыль в размере 2,6 млрд рублей (-27,1%).

Блок финансовых статей продолжает оказывать решающее влияние на итоговый результат. На этот раз решающим фактором стал единовременный экономический эффект от погашения облигаций в размере 7 млрд руб. Напомним, что еще в 2015 г. компания выкупила свои еврооблигации на сумму 5,5 млрд руб., часть из которых были привлечены в виде банковского займа. Впоследствии эти облигации стали обеспечением по выданному займу. В мае текущего года указан займ был рефинансирован, а ранее отложенный доход – признан в составе Отчета о прибылях и убытках.

Долговая нагрузка компании продолжает оставаться достаточно высокой – 58,5 млрд руб., сократившись почти на 9 млрд руб. с начала года.; ее обслуживание обошлось компании в 5,0 млрд руб. Помимо этого компания отразила убыток в 1,3 млрд руб. от отрицательных курсовых разниц по валютным активам. В итоге чистая прибыль составила 3,3 млрд руб.

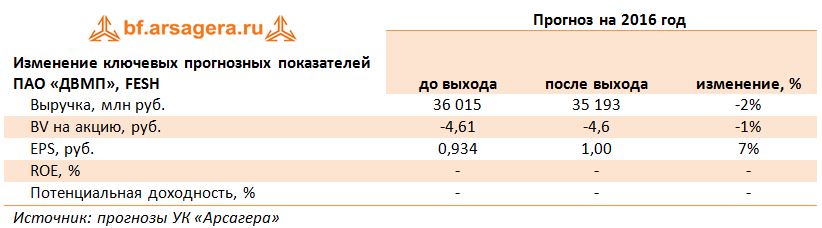

Отчетность вышла в русле наших ожиданий на операционном уровне. Ключевой проблемой ДВМП остается урегулирование претензий со стороны кредиторов, а также повышение своей операционной рентабельности, низкий уровень которой не позволяет компании радикально решить проблему обслуживания и сокращения своего долга.

Согласно нашей модели компания не сможет за счет операционных доходов вывести собственный капитал в положительную зону; как следствие, логично ожидать проведения масштабной допэмиссии для укрепления финансового положения компании. Ее параметры и определят наше отношение к акциям ДВМП

На данный момент акции компании торгуются с отрицательным ROE и BV не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 6

Елена Ланцевич

Владимир Савич

Сергей Краснощока

Александр Шадрин

Дмитрий Попов