Газпром (GAZP)

Добыча, переработка нефти и газа

Итоги 1 кв 2016 года: результатам помог рекордный экспорт в Европу

Газпром раскрыл операционные и финансовые результаты по МСФО за 1 кв 2016 года.

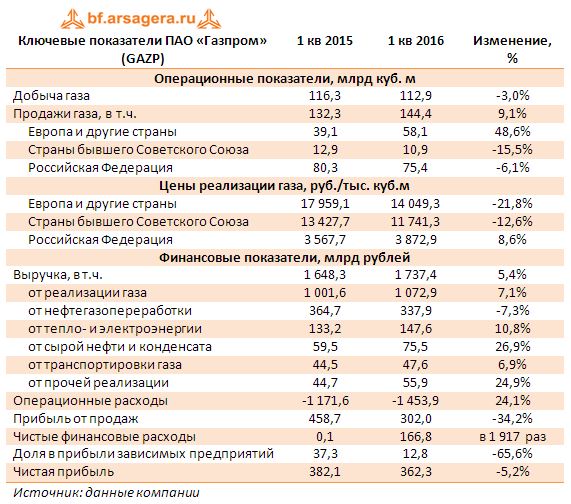

Добыча газа компанией продолжает сокращаться: в отчетном квартале она снизилась на 3%, составив 112,9 млрд куб. Совершенно иная картина наблюдается с продажами газа: в совокупном выражении они вросли сразу на 9%. Последний раз подобные темпы роста газовый концерн демонстрировал в 2011 году. При этом данный результат целиком и полностью был обусловлен резким ростом экспортных поставок в Европу (48,6%). Таким образом ,первый квартал текущего года продолжил тенденцию четвертого квартала 2015 года (тогда Газпром экспортировал в Европу 59,1 млрд руб. м). Столь сильный рост объемов поставок можно объяснить как дешевизной контрактного газа, демонстрирующего с определенным лагом динамику нефтяных цен, так и опасениями европейских клиентов касательно транзита через Украину.

Такой резкий рост экспорта демпфировал падение экспортных долларовых цен более чем на треть (в рублевом выражении цены снизились на 21,8%). В результате выручка от поставок газа в Европу выросла на 16,1% до 663,2 млрд руб.

Иная картина наблюдается в поставках газа в страны бывшего СССР и Россию. В первом случае компания зафиксировала как снижение объемов продаж (-15,5%), так и цен (-12,6%), а общее снижение выручки в рублевом выражении составило 24,9%. Что же касается российского сегмента, то здесь снижение поставок на 6,1% было компенсировано ростом рублевых цен реализации (8,6%). В итоге выручка от продаж на территории России незначительно увеличилась, составив 291,8 млрд руб. (+1,8%).

Среди прочих статей доходов обращает на себя внимание рост выручки от продаж нефти и газоконденсата (+26,9%), а также двузначный темп рост доходов электроэнергетического дивизиона (+10,8%). В итоге общая выручка Газпрома прибавила 5,4%, составив 1 737,4 млрд руб.

Операционные расходы компании прибавили сразу 24,1%. В значительной мере это объясняется ростом затрат на покупные нефть и газ, выросших на две трети. Сама компания объясняет это завершением сделки с «Винтерсхалл Холдинг ГмбХ» по обмену активами, в результате которой Газпром получил контроль над рядом компаний, занимающихся продажей и хранением газа.

По линии финансовых статей компания отразила итоговое положительное сальдо в 166,8 млрд руб., связанное с образованием положительных курсовых разниц по кредитному портфелю. Общий долг Газпрома за год вырос с 2,7 трлн руб. до 3,3 трлн руб., обслуживание которого обошлось компании в 21,3 млрд руб. Заметим, что эта сумма меньше процентов к получению, составивших 27,8 млрд руб. Благоприятное положительное сальдо позволило Газпрому зафиксировать чистую прибыль в размере 362,3 млрд руб., которая оказалась меньше показателя годичной давности всего на 5,2%.

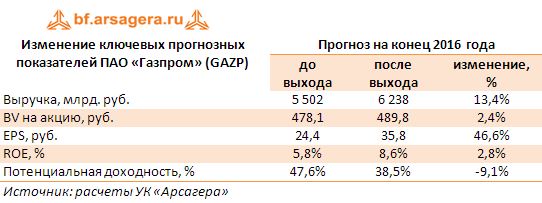

По итогам вышедшей отчетности мы подняли прогноз показателей компании на текущий год, отразив более высокие объемы экспортных продаж природного газа. Прогнозы на последующие годы не претерпели серьезных изменений. Вместе с тем потенциальная доходность акций компании после обновления модели несколько снизилась: становящееся все более вероятным строительство трубопровода на южном направлении вкупе с прокладкой «Северного потока-2» и «Силы Сибири» повышает вероятность очередного освобождения компании от выплаты дивидендов в размере 50% чистой прибыли по МСФО: наш обновленный базовый сценарий предполагает 35%-ю норму выплат на ближайшие годы.

На данный момент акции компании торгуются с P/E2016 около 4 и остаются одним из наших приоритетов в нефтегазовом секторе.

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 201

alex 1273

Одна из главных причин разногласий — оценка стоимости холдингов, на долю которых приходится четверть производства электроэнергии в России. Результаты аудита «Ведомостям» рассказал федеральный чиновник и подтвердили источник, близкий к ФАС, и человек, знакомый с ходом сделки.

Стоимость активов «Газпром энергохолдинга», на базе которого предполагается провести слияние (ТГК-1, «Мосэнерго» и ОГК-2 с присоединенной ОГК-6), получилась 250 млрд руб. «КЭС-холдинг», активы которого «Ренова» собиралась внести в СП (ТГК-5, ТГК-6, ТГК-7, ТГК-9 и ряд сбытовых компаний), был оценен в 120-162 млрд руб.

Но на его балансе (на конец 2011 г.) аудиторы обнаружили 130 млрд руб. долгов. Если прибавить к ним внутреннюю задолженность холдинга перед «Реновой» Вексельберга, то долг достигает 160 млрд руб., что сопоставимо со стоимостью всей компании. Правда, у компаний холдинга есть 35-40 млрд руб. на депозитах, подчеркивает источник, знакомый с ходом сделки.

Аудит обоих холдингов, по словам нескольких их сотрудников, проводили Pricewater-house Coopers (PwC), Deloitte и Ernst & Young. Сотрудники Deloitte подтвердили проведение оценки, но комментировать ее результаты не стали. Представитель PwC от комментариев отказался. Представитель Deloitte на звонки не отвечал. С представителем Ernst & Young связаться не удалось.

Аналитики поражены результатами аудита: они не догадывались о таких долгах энергокомпаний Вексельберга. «Для рынка оказалось нежиданностью, что долги КЭС сопоставимы со стоимостью компании», — говорит директор Фонда энергетического развития Сергей Пикин. Официальной информации о таком уровне долга никогда не озвучивалось, сказал аналитик«ВТБ капитала» Александр Селезнев. По данным РСБУ на конец III квартала, чистый долг всех «дочек» КЭС равен 65,6 млрд руб., подсчитал аналитик «Инвест-кафе» Вячеслав Новожилов. «160 млрд руб. долгов — это очень много, с учетом того что мы оцениваем КЭС в 116 млрд», — говорит Ирина Филатова из БКС. Аналитикам было известно только о крупных долгах ТГК-5 (16,8 млрд руб.) и ТГК-9 (26,1 млрд), добавляет ее коллега Екатерина Трипотень.

Гендиректор «КЭС-холдинга» Евгений Ольховик и три его заместителя отказались от комментариев. Представитель «Реновы» лишь напомнил, что стороны подписали меморандум, в котором обязуются закончить сделку к марту, и заверил, что «Ренова» предпринимает все шаги, чтобы это выполнить. Представители «Газпром энергохолдинга» от комментариев отказались.

По информации федерального чиновника, в случае реализации сделки КЭС готова урегулировать долги с «Реновой» и учитывать при слиянии наличие обязательств на 130 млрд руб. По его словам, Вексельберг настаивает на сохранении прежней структуры сделки — получении 25% плюс 1 акция и нескольких десятков миллиардов рублей.

«Газпром» же считает эти условия невыгодными и опасается, что ему придется платить дважды — за активы «Реновы» и по долгам КЭС, продолжает чиновник. Реальной ценой КЭС, по его словам, «Газпром» считает «32 млрд руб., т. е. 13% от объединенной компании». 11%, уточняет источник, знакомый с ходом сделки, подчеркивая, что окончательных параметров сделки еще нет.

Пикин предположил, что долги тянутся еще с момента создания КЭС: когда компания структурировалась, активы покупались в долг. Долги есть и у «Газпром энергохолдинга», напомнил Новожилов: на конец III квартала по МСФО три «дочки» компании задолжали 130 млрд руб. Но, возможно, часть этого долга — взаимозачеты между объединенными ОГК-2 и ОГК-6, оговорился он.

Нового ходатайства в ФАС не подавалось, сообщил замруководителя службы Анатолий Голомолзин. ФАС неоднократно высказывала озабоченность условиями слияния «Газпром энергохолдинга» с КЭС, напомнил он, но возможное увеличение доли «Газпром энергохолдинга» в СП комментировать не стал.