Газпром (GAZP)

Добыча, переработка нефти и газа

Итоги 9 мес. 2017 года: компенсация снижения цен увеличением добычи

Газпром раскрыл операционные и финансовые результаты по МСФО за девять месяцев 2017 года.

Добыча газа компанией за девять месяцев показала стремительный рост на 19.1%, достигнув 339.8 млрд куб. м. Положительную динамику демонстрировали и продажи газа: в совокупном выражении они выросли на 10%. Данный результат был обусловлен ростом продаж газа по всем направлениям: Европа (+8%), Страны бывшего Советского Союза (+9.5%), Российская Федерация (+12.4%). Что отрадно, Газпрому пока удается превосходить высокие результаты продаж, достигнутые в прошлом году.

К сожалению, такой рост продаж не смог полностью демпфировать падение экспортных рублевых цен как в Европу (-12.2%), так и в страны ближнего зарубежья (-12.8%). В результате выручка от поставок газа в Европу увеличилась только на 0.1% до 1.5 трлн руб.. Доходы от реализации газа в страны ближнего зарубежья потеряли почти 6%, опустившись до 202 млрд руб.

Что же касается российского сегмента, то здесь рост поставок на 12.4% был частично компенсирован падением рублевых цен реализации (-1.4%). В итоге выручка от продаж на территории России выросла, составив 588 млрд руб. (+10.8%).

Среди прочих статей доходов обращает на себя внимание рост выручки от продаж нефти и газоконденсата (+42.9%), от оказания услуг по транспортировке газа (+19.7 %), а также рост доходов электроэнергетического дивизиона (+8.3%). В итоге общая выручка Газпрома прибавила 7.4%, составив 4.6 трлн руб.

Операционные расходы компании прибавили 2.8%. Причиной тому явилось снижение затрат на покупку газа (-14.2%) из-за укрепления рубля. Также стоит отметить, что компания продавала ранее добытый газ, что оказало положительный эффект на операционные расходы в размере 159 млрд рублей. Расходы на покупку нефти возросли на 21% по причине увеличения цен на нефть. Снижение расходов на транзит газа, нефти и продуктов нефтегазопереработки (-3%) связано со снижением курсов доллара США и евро по отношению к российскому рублю. Отметим, что значительный рост показали расходы по налогу на добычу полезных ископаемых (+44.3%), прежде всего, из-за увеличения нефтяного НДПИ. В итоге прибыль от продаж выросла почти на четверть, составив 696 млрд руб.

Чистые финансовые доход составили 20 млрд руб. против доходов 317 млрд руб. годом ранее. Снижение данной статьи связанно с получением отрицательной курсовой разницы по кредитному портфелю в 6.7 млрд против положительной разницы в 294 млрд руб. годом ранее. Общий долг Газпрома с начала года вырос с 2.8 трлн руб. до 3.1 трлн руб., а его обслуживание обошлось компании в 38.7 млрд руб. (-26%). Добавим, что эта сумма меньше процентов к получению, составивших 65 млрд руб. (-13%). Доля в прибыли зависимых предприятий в отчетном периоде выросла в 1.5 раза до 84 млрд руб., что обусловлено увеличением чистой прибыли Сахалин Энерджи. В итоге Газпрому удалось зафиксировать чистую прибыль в размере 582 млрд руб., которая оказалась меньше показателя годичной давности на 18%.

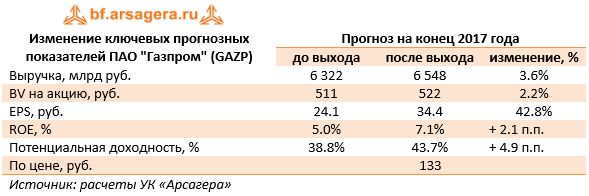

По итогам вышедшей отчетности мы пересмотрели в сторону увеличения прогноз чистой прибыли на текущий и будущие года, отразив амбициозные планы компании по добыче и продажам газа, а также скорректировав оценку отчислений по НДПИ в сторону понижения.

На данный момент акции компании торгуются с P/E 2017 около 4 и за четверть собственного капитала, оставаясь одним из наших приоритетов в нефтегазовом секторе.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 201

alex 1273

Одна из главных причин разногласий — оценка стоимости холдингов, на долю которых приходится четверть производства электроэнергии в России. Результаты аудита «Ведомостям» рассказал федеральный чиновник и подтвердили источник, близкий к ФАС, и человек, знакомый с ходом сделки.

Стоимость активов «Газпром энергохолдинга», на базе которого предполагается провести слияние (ТГК-1, «Мосэнерго» и ОГК-2 с присоединенной ОГК-6), получилась 250 млрд руб. «КЭС-холдинг», активы которого «Ренова» собиралась внести в СП (ТГК-5, ТГК-6, ТГК-7, ТГК-9 и ряд сбытовых компаний), был оценен в 120-162 млрд руб.

Но на его балансе (на конец 2011 г.) аудиторы обнаружили 130 млрд руб. долгов. Если прибавить к ним внутреннюю задолженность холдинга перед «Реновой» Вексельберга, то долг достигает 160 млрд руб., что сопоставимо со стоимостью всей компании. Правда, у компаний холдинга есть 35-40 млрд руб. на депозитах, подчеркивает источник, знакомый с ходом сделки.

Аудит обоих холдингов, по словам нескольких их сотрудников, проводили Pricewater-house Coopers (PwC), Deloitte и Ernst & Young. Сотрудники Deloitte подтвердили проведение оценки, но комментировать ее результаты не стали. Представитель PwC от комментариев отказался. Представитель Deloitte на звонки не отвечал. С представителем Ernst & Young связаться не удалось.

Аналитики поражены результатами аудита: они не догадывались о таких долгах энергокомпаний Вексельберга. «Для рынка оказалось нежиданностью, что долги КЭС сопоставимы со стоимостью компании», — говорит директор Фонда энергетического развития Сергей Пикин. Официальной информации о таком уровне долга никогда не озвучивалось, сказал аналитик«ВТБ капитала» Александр Селезнев. По данным РСБУ на конец III квартала, чистый долг всех «дочек» КЭС равен 65,6 млрд руб., подсчитал аналитик «Инвест-кафе» Вячеслав Новожилов. «160 млрд руб. долгов — это очень много, с учетом того что мы оцениваем КЭС в 116 млрд», — говорит Ирина Филатова из БКС. Аналитикам было известно только о крупных долгах ТГК-5 (16,8 млрд руб.) и ТГК-9 (26,1 млрд), добавляет ее коллега Екатерина Трипотень.

Гендиректор «КЭС-холдинга» Евгений Ольховик и три его заместителя отказались от комментариев. Представитель «Реновы» лишь напомнил, что стороны подписали меморандум, в котором обязуются закончить сделку к марту, и заверил, что «Ренова» предпринимает все шаги, чтобы это выполнить. Представители «Газпром энергохолдинга» от комментариев отказались.

По информации федерального чиновника, в случае реализации сделки КЭС готова урегулировать долги с «Реновой» и учитывать при слиянии наличие обязательств на 130 млрд руб. По его словам, Вексельберг настаивает на сохранении прежней структуры сделки — получении 25% плюс 1 акция и нескольких десятков миллиардов рублей.

«Газпром» же считает эти условия невыгодными и опасается, что ему придется платить дважды — за активы «Реновы» и по долгам КЭС, продолжает чиновник. Реальной ценой КЭС, по его словам, «Газпром» считает «32 млрд руб., т. е. 13% от объединенной компании». 11%, уточняет источник, знакомый с ходом сделки, подчеркивая, что окончательных параметров сделки еще нет.

Пикин предположил, что долги тянутся еще с момента создания КЭС: когда компания структурировалась, активы покупались в долг. Долги есть и у «Газпром энергохолдинга», напомнил Новожилов: на конец III квартала по МСФО три «дочки» компании задолжали 130 млрд руб. Но, возможно, часть этого долга — взаимозачеты между объединенными ОГК-2 и ОГК-6, оговорился он.

Нового ходатайства в ФАС не подавалось, сообщил замруководителя службы Анатолий Голомолзин. ФАС неоднократно высказывала озабоченность условиями слияния «Газпром энергохолдинга» с КЭС, напомнил он, но возможное увеличение доли «Газпром энергохолдинга» в СП комментировать не стал.