Газпром (GAZP)

Добыча, переработка нефти и газа

Итоги 9 мес. 2020 г.: убыток на фоне возросшей долговой нагрузки и слабого рубля

Газпром раскрыл операционные и финансовые результаты по МСФО за 9 мес. 2020 года.

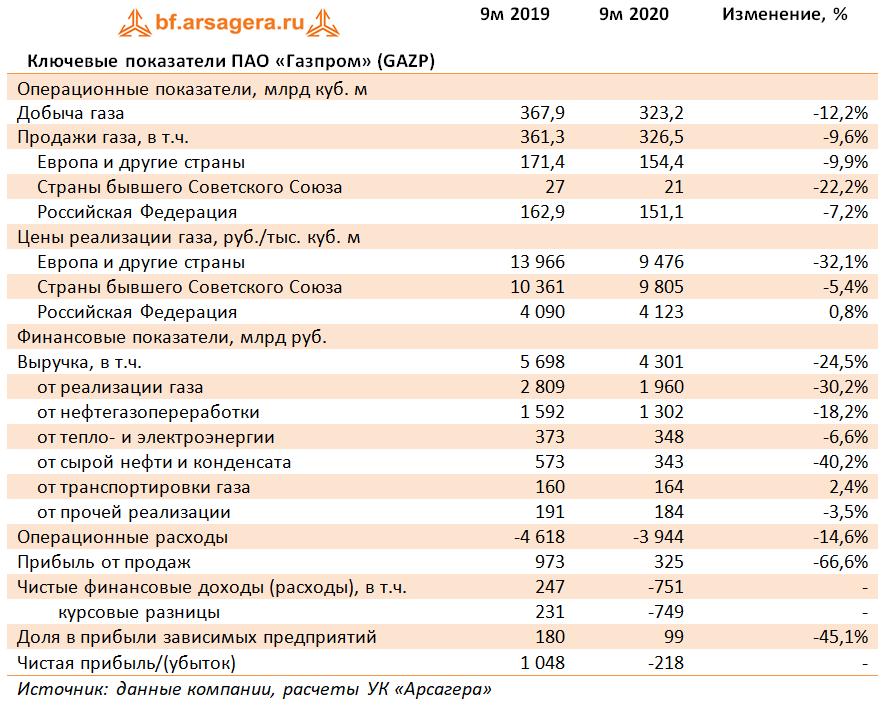

Добыча газа компанией сократилась на 12,2% до 323,2 млрд куб. м. Чуть менее негативную динамику показали продажи газа, снизившись на 9,6%; при этом снижение объемов реализации произошло во всех географических сегментах присутствия компании. Основными причинами такой динамики стали теплая зима и замедление деловой активности в Европе, вызванное последствиями пандемии коронавируса.

Экспортные рублевые цены на газ, поставляемый в Европу и другие страны, снизились на 32,1%. В результате чистая выручка от экспорта газа в Европу упала на 39,7% до 1 135,1 млрд руб. Рублевые цены на газ, поставляемый в страны ближнего зарубежья, сократились всего на 5,4%. Доходы от реализации газа в страны ближнего зарубежья упали на 20,4% до 199,5 млрд руб.

Что же касается российского сегмента, то здесь увеличение рублевых цен реализации (+0,8%) было полностью нивелировано снижением объемов продаж газа в натуральном выражении (-7,2%). В итоге выручка от продаж на территории России упала на 6,5%, составив 622,9 млрд руб.

Наряду с ключевой статьей выручки падение продемонстрировали и прочие статьи доходов. Исключением стали доходы от транспортировки газа (+2,4%). В итоге общая выручка Газпрома сократилась на 24,5%, составив 4,3 трлн руб.

Операционные расходы компании сократились на 14,6%, составив 3,9 трлн руб.

В разрезе статей затрат отметим снижение расходов на покупку нефти на 51,4% и газа на 34.3% на фоне сокращения объемов энергоресурсов, закупаемых у внешних поставщиков. Расходы по налогам, кроме налога на прибыль снизились на 12.7%, прежде всего, из-за снижения отчислений по НДПИ (-31.2%). Расходы по уплате акциза подскочили почти в два с половиной раза, что было обусловлено влиянием демпфирующей составляющей в связи со снижением цен экспортного паритета на автомобильный бензин и дизельное топливо на внешнем рынке.

С учетом полученных положительных курсовых разниц по операционным статьям в размере 166,6 млрд руб. прибыль от продаж сократилась на 66,6%, составив 325,2 млрд руб.

По линии финансовых статей компания отразила чистый убыток по курсовым разницам в размере 749,5 млрд руб., связанный с переоценкой валютной части кредитного портфеля. Общий долг компании составил 5,0 трлн руб., а его обслуживание обошлось компании в 49,4 млрд руб. Добавим, что эта сумма сопоставима с процентами к получению, составившими 47,9 млрд руб. Как отмечает руководство компании, уровень долга находится на некомфортном, но контролируемом уровне. Менеджмент компании предпринимает ряд мер по снижению долговой нагрузки, таких как новые финансовые инструменты (гибридные облигации), ограничения по новым заимствованиям, погашение и обслуживание текущего долга.

Доля в прибыли зависимых предприятий в отчетном периоде снизилась на 45,1% до 98,7 млрд руб., что обусловлено уменьшением доли в прибыли «Сахалин Энерджи Инвестмент Компани Лтд.», «Газпромбанк» и его дочерних организаций, «Мессояханефтегаз» и ПАО «НГК «Славнефть» и его дочерних организаций.

В итоге Газпром зафиксировал чистый убыток в размере 218,4 млрд руб. Скорректированная чистая прибыль, берущаяся в качестве базы для определения дивидендных выплат, составила 320 млрд руб.

Компания представила свои ориентиры по средним экспортным ценам и объемам на текущий год, ожидая поставить в Европу 171-172 млрд куб. м газа по цене $128-130 за1 тыс. куб. м., а также понизила оценку капитальных вложений до 1,4 трлн руб.

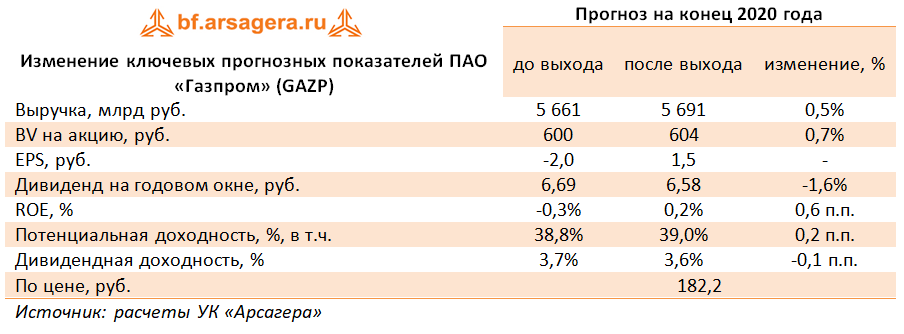

По итогам вышедшей отчетности мы незначительно повысили прогноз финансовых показателей компании на текущий год, учтя ориентиры по средним экспортным ценам и объемам, предоставленные компанией. Прогнозы на последующие периоды не претерпели серьезных изменений. В результате потенциальная доходность акций незначительно возросла.

На данный момент акции компании торгуются примерно за треть собственного капитала и остаются одним из наших приоритетов в нефтегазовом секторе.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 201

Артем Абалов

Артем Абалов

Александр Борисовский

Андрей Дейниченко

Артем Абалов

Алексей Астапов

Владимир Михалкин

Артем Абалов

Александр Александров

Елена Ланцевич

Василий Иванов

Артем Абалов

Денис Зинченко

Владимир Чулков

Елена Ланцевич

Владимир Чулков

Владимир Чулков

Елена Ланцевич

Владимир Чулков

Анастасия Таганова

Дмитрий Попов

Денис Зинченко

Анастасия Таганова

Анастасия Таганова

Григорий Нелюбин

Григорий Нелюбин

Елена Ланцевич

Алексей Зыков

Владимир Гасимов

Елена Ланцевич

Владимир Гасимов

Владимир Чулков

Елена Ланцевич

Владимир Чулков

Елена Ланцевич

Гость

Гость

Владимир Чулков

Елена Ланцевич

Владимир Чулков

Елена Ланцевич

Владимир Чулков

Артем Абалов

Артем Абалов

Андрей Валухов

Александр Шадрин

Понижение потенциальной доходности происходило по мере роста цены на акции Газпрома. Кроме того, несколько позже был сделан пересмотр уровня корпоративного управления, что привело к более раннему выходу в область Биссектрисы Арсагеры, тем самым обеспечив рост потенциальной доходности.

Александр Шадрин

Артем Абалов

Алексей Степанов

Александр Шадрин

Доброе утро! К данному решению относимся положительно. Считаем, достаточно вероятным вынесение Советом директором Газпрома дивиденда именно в таком размере, так как данные решения согласовываются и принимаются при участии Правительства РФ директивным способом.

Сергей Сотников

Алексе Новгородов

Алексе Новгородов

Артем Абалов

Алексей Степанов

Артем Абалов

Алексей Степанов

Алексей Степанов

Артем Абалов

Николай Николаев

Андрей Валухов

Дмитрий Попов

Александр Шадрин

Александр Шадрин

Дмитрий Попов

Дмитрий Попов

Дмитрий Попов

Артем Абалов

Дмитрий Попов

Артем Абалов

Богдан Григораш

Андрей Валухов

Сергей Г.

Сергей Г.

Посетитель

Елена Ланцевич

Посетитель

Артем Абалов

Дмитрий Попов

Дмитрий Попов

Артем Абалов

Дмитрий Попов

Артем Абалов

Екатерина Стрельцова

Елена Ланцевич

20 Finic

20 Finic

20 Finic

Елена Ланцевич

20 Finic

Александр Федин

Александр Федин