Газпром (GAZP)

Добыча, переработка нефти и газа

Обращение к Совету директоров ОАО "Газпром" о проведении обратного выкупа акций

В прошлом году мы начали работу с Советами директоров ряда публичных компаний по повышению эффективности управления акционерным капиталом. В частности мы предложили провести процедуру обратного выкупа таким компаниям, как Газпром, Мосэнерго, Акрон, Дорогобуж, Камаз, ОПИН, ЦМТ, Группа ЛСР, Группа Черкизово. Обратная связь показала, что наше обращение не прошло бесследно и многие компание (включая Газпром) начали изучение этого вопроса.

В этом году мы продолжаем этот проект. По итогам финансового года опубликована финансовая отчетность, в большинстве компаний прошли годовые общие собрания акционеров, избраны новые Советы директоров. Сегодня мы публикуем повторное обращение к совету директоров Газпрома. По итогам нашего первого обращения Газпром начал изучение опыта Exonn Mobil по проведению обратных выкупов.

Отметим, что в прошлом году при рыночной цене акций примерно 110 р. мы предлагали провести обратный выкуп по цене 145 р (рентабельность такого выкупа была бы на уровне 38%). Тогда это предложение вызвало массу насмешек от участников рынка из разряда «по таким ценам им весь free-float принесут». Однако со временем цены вышли на этот уровень и даже превысили его (силами участников рынка).

Сейчас (в качестве примера) мы предлагаем Газпрому рассмотреть возможность обратного выкупа по цене 170 р. — рентабельность такого выкупа будет на уровне 31%. Далее приводим текст обращения, содержащего экономическое обоснование этого предложения:

Документ содержит информацию о мерах по увеличению:

- балансовой и рыночной стоимостей акций ОАО «ГАЗПРОМ»;

- прибыли и размера дивиденда на акцию;

- эффективности использования собственного капитала.

По состоянию на 16/06/14 под управлением компании находится пакет акций ОАО «Газпром» в размере 381 180 штук (0,002% уставного капитала).

Мы рассчитываем на понимание членов Совета директоров ОАО «Газпром» и выражаем надежду, что описанные рекомендации будут тщательно проанализированы и окажутся полезными компании. Для лучшего понимания сути предлагаемых нами практических действий прилагаем необходимые теоретические материалы:

- «Кто знает и определяет цену акций?»

- «Биссектриса Арсагеры или что должна делать компания» (часть 1 и часть 2).

- «Мировой опыт управления акционерным капиталом».

1. Исходные параметры

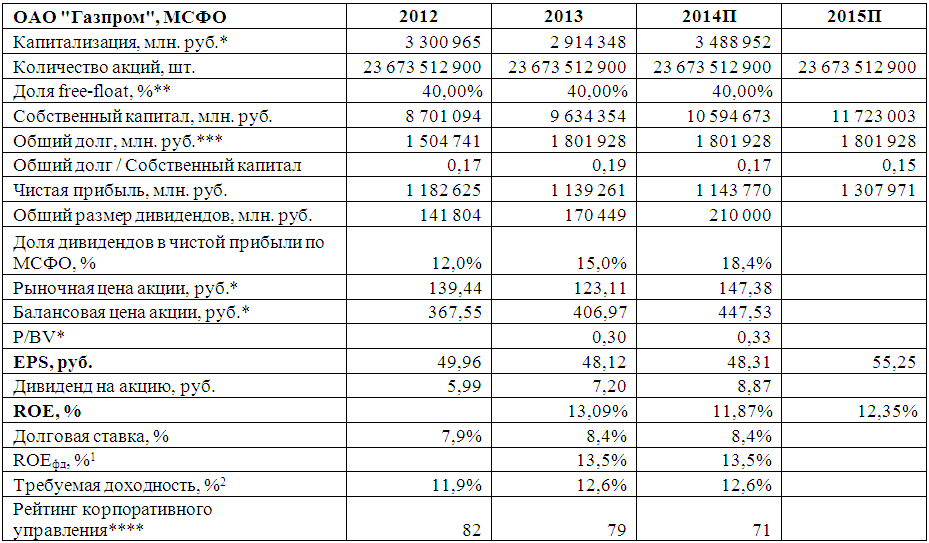

ОАО «Газпром» — глобальная энергетическая компания, которая ведет успешную операционную деятельность, что позволило ей за последние 7 лет почти удвоить чистую прибыль. В таблице 1 приведены результаты деятельности ОАО «Газпром» за 2 последних года, а также прогноз финансовых показателей на 2014 и 2015 гг., составленный аналитическим подразделением УК «Арсагера».

Таблица 1. Собственный капитал ОАО «Газпром», результаты и прогнозы деятельности.

Примечания: * — данные 2014 г. на 16.06.2014г.;

** — экспертная оценка;

*** — сумма долгосрочных и краткосрочных заемных средств.

**** — по методике ОАО «УК «Арсагера» arsagera.ru/files/KU/gazp.pdf

Источник: финансовая отчетность ОАО «Газпром» по МСФО за 2013 год, расчеты УК «Арсагера».

[1] ROEфд – ставка, под которую компания может инвестировать заработанную прибыль, направив ее в основную деятельность. Фактически, это дополнительная доходность, под которую полученная прибыль текущего периода может работать в будущем. Согласно заявлению независимых директоров по итогам Совета директоров, состоявшегося 21 мая 2013 года, внутренняя норма доходности проектов по добыче составляет 15%, трубопроводных проектов – 12%.

[2] Доходность, которую инвесторы ожидают получить в виде курсового роста и дивидендов от вложений в акции данного бизнеса. В качестве ориентира требуемой доходности ОАО «Газпром» взята ставка по долговым обязательствам, увеличенная в 1,5 раза.

Как известно, одной из важнейших характеристик ведения бизнеса, определяющих скорость роста балансовой стоимости одной акции, является рентабельность собственного капитала (ROE). По итогам 2013 показатель ROE ОАО «Газпром» составил 13,1%, и в дальнейшем (вплоть до 2015 года), по прогнозам УК «Арсагера», ОАО «Газпром» имеет все шансы сохранить текущую рентабельность на стабильном уровне. По нашим оценкам, чистая прибыль ОАО «Газпром» в 2014-2015 г.г. покажет умеренный рост.

Учитывая масштаб компании и кризисные явления в мировой экономике, прогнозируемые нами темпы роста чистой прибыли компании являются весьма неплохими, хотя предыдущая динамика финансовых показателей была более впечатляющей. Так с 2005 по 2012 выручка компании увеличилась в 3,4 раза, чистая прибыль – в 3,7 раз. На этом фоне падение капитализации компании за тот же период времени почти в два раза выглядит удивительным.

Сейчас на вторичном рынке компания оценена с коэффициентом P/BV около 0,3. Другими словами, компания – один из мировых энергетических лидеров оценена инвесторами меньше чем в треть (!) ее балансовой стоимости. Так как значение ROE компании «Газпром» находится на уровне требуемой инвесторами доходности (12,6%), то стоимость акций ОАО «Газпром» на вторичном рынке не должна быть ниже балансовой стоимости, и текущая цена акций компании представляется нам сильно заниженной. Подробнее о влиянии соотношения процентных ставок (ROE и требуемой доходности) на соотношение рыночной и балансовой стоимости в материале «Биссектриса Арсагеры или что должна делать компания».

Проблему низкой капитализации компании, не отражающей ее успехов, понимают и в самой компании, свидетельством чему является датированное январем 2014 года сообщение о том, что ОАО «Газпром» рассматривает возможность выкупа собственных акций с рынка и изучает соответствующий опыт зарубежных коллег по отрасли.

2. Предложения по повышению эффективности деятельности ОАО «Газпром»

Исходя из предпосылок МУАК, УК «Арсагера» считает, что для решения проблемы повышения рыночной стоимости акций ОАО «Газпром» до справедливого уровня и роста показателей эффективности деятельности, Совет директоров компании должен инициировать выкуп собственных акций с вторичного рынка с их последующим погашением. Отметим, что в подобной процедуре заинтересовано, в первую очередь, само ОАО «Газпром», поскольку компания обладает существенными финансовыми возможностями для повышения эффективности своей деятельности.

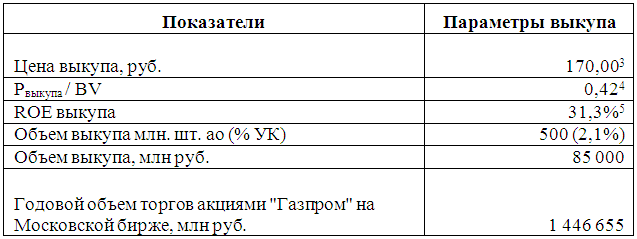

Таблица 2. Возможные параметры выкупа (пример).

Источник: финансовая отчетность ОАО «Газпром» по МСФО, расчеты УК «Арсагера».

[3] Цена выкупа может быть обозначена компанией на ином уровне: как больше, так и меньше.

[4] Для расчета взят собственный капитал ОАО «Газпром» на конец 2013 года.

[5] Механизм расчета данного показателя приведен на следующей странице.

Далее мы бы хотели пояснить на цифрах, почему проведение операции обратного выкупа повлечет за собой повышение эффективности деятельности ОАО «Газпром». Дело в том, что фактический ROE компании превышает требуемую инвесторами доходность от вложения в акции компании (12,6%) и превосходит средневзвешенную ставку долга ОАО «Газпром» — 8,4% (Данные взяты из отчетности по МСФО за 2013 год).

В связи с этим, на наш взгляд, руководству компании в качестве источников финансирования обратного выкупа можно использовать заемные средства. Соотношение общего долга и собственного капитала по итогам 2013 года составляет комфортное значение 0,19. Согласно утвержденной инвестиционной программе ОАО «Газпром» объем освоения инвестиций в 2014 году превысит 800 млрд. рублей. С учетом прогнозируемой нами чистой прибыли компании Газпрому возможно даже не понадобиться прибегать к займам для финансирования своей инвестиционной программы, как следствие, соотношение общего долга и собственного капитала продолжит сокращаться и на конец 2014 года составит всего 0,17.

Цену выкупа УК «Арсагера» рекомендует определить в размере 170 рублей, что на 16% превышает текущую рыночную цену, а размер обратного выкупа – в количестве 2,1% от уставного капитала и около 5,3% от акций, находящихся в свободном обращении. Таким образом, в денежном выражении объем выкупа составит 85 млрд. рублей.

Напомним, что Совет директоров компании рекомендовал Годовому общему собранию акционеров ОАО «Газпром» распределить часть чистой прибыли по итогам 2013 года в виде дивидендов в размере 170,4 млрд. рублей. По сути, обратный выкуп акций является операцией, схожей с выплатой дивидендов, ведь и в первом, и во втором случае денежные средства покидают баланс компании и поступают в распоряжение акционеров. Мы склонны считать, что рекомендованные дивиденды будут утверждены Годовым общим собранием, а значит, средства для их выплаты у ОАО «Газпром» имеются. В связи с этим, мы обращаем внимание, что компании было бы выгоднее около 50% от 170,4 млрд. рублей направить на выкуп, а оставшуюся сумму распределить в виде дивидендов. От операции выкупа ОАО «Газпром» получит гораздо больший экономический эффект, связанный с повышением показателей эффективности бизнеса компании и приведением стоимости компании на вторичном рынке в соответствие с ее балансовой стоимостью.

Здесь же стоит отметить, что мы прекрасно понимаем значение ОАО «Газпром» для экономики страны и, в частности, для бюджета России, который пополняется не только за счет налогов, уплачиваемых компанией, но и за счет выплаты ОАО «Газпром» дивидендов. В этой связи мы хотим подчеркнуть, что если перед компанией стоит задача не снижать объем дивидендных выплат, то операцию обратного выкупа акций можно провести на заемные средства (не уменьшая тем самым объем выплачиваемых дивидендов).

ОАО «Газпром» выгодно проводить операцию обратного выкупа по цене ниже балансовой (170,00 руб.), так как доходность подобной инвестиции (ROEвыкупа) составит 31,3% (ROEфакт * BV / Pвыкупа), что более чем в 2,5 раза превышает ROEфакт (13,1%) Уточним, в том случае, если компания приобретает свои акции по балансовой цене (Pвыкупа = BV на акцию), то средства вкладываются с доходностью ROEфакт, если же цена выкупа ниже балансовой, то средства вкладываются с доходностью, превышающей ROEфакт на соотношение BV/P.

Отметим, что ставка ROEвыкупа превышает альтернативные возможности вложения средств. Онапревышает ROEфд, а также ставку по финансовым вложениям ОАО «Газпром», равную 4-5% (Рассчитано на основании отчетности ОАО «Газпром» по МСФО как соотношение процентов к получению и величины финансовых вложений и денежных средств).

Мы хотим обратить внимание, что за 2013 год объем торгов акциями Газпрома на Московской бирже составил порядка 1,4 трлн. рублей. При этом истинный объем торгов акциями компании (без учета объема, генерируемого «торговыми роботами»), по нашим оценкам, составляет порядка 200 млрд. рублей. Рекомендованный УК «Арсагера» объем выкупа — 85 млрд. рублей, – по нашему мнению, должен оказать серьезное влияние на оценку ОАО «Газпром», так как он составляет порядка 43% от годового объема торгов акциями компании (без учета объема, генерируемого «торговыми роботами») на вторичном рынке. На наш взгляд, после проведения обратного выкупа цена акций компании на вторичном рынке может подтянуться к цене выкупа (170 рублей).

Несмотря на то, что в рассматриваемом примере размер выкупа составляет 2,1% уставного капитала, мы хотим подчеркнуть, что такие операции будут всегда выгодны компании в любом объеме (как в меньшем, так и в большем) до тех пор, пока у нее есть возможность приобретать свои акции ниже балансовой цены.

3. Прогнозируемый эффект от выкупа

УК «Арсагера» намерена продемонстрировать полезность и необходимость озвученных мер. Обратимся к цифрам и проиллюстрируем будущий эффект от выкупа.

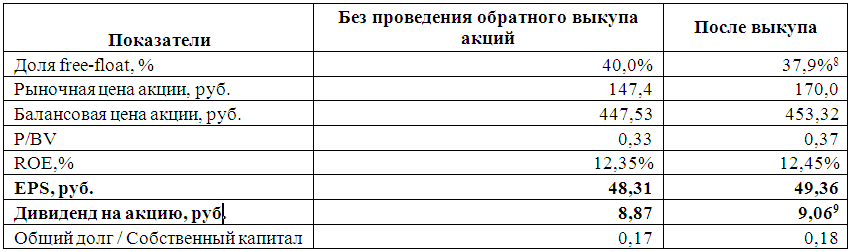

Таблица 3. Эффект для акционеров и основной деятельности компании.

Источник: финансовая отчетность ОАО «Газпром» по МСФО, расчеты УК «Арсагера».

[7] Рассчитано на основании отчетности ОАО «Газпром» по МСФО как соотношение процентов к получению и величины финансовых вложений и денежных средств.

[8] В случае, если объем выкупа оставит 500 млн. шт. акций и мажоритарный акционер не будет участвовать в выкупе.

[9] Размер дивиденда определен исходя из прогнозной чистой прибыли 2014 года и доли дивидендов в чистой прибыли в размере 18,4%.

- После проведения операции обратного выкупа балансовая цена акции по итогам 2014 года вырастет до 453,32 руб., (+1,3%).

- Значение ROE компании по итогам 2014 года вырастет на 0,1 п.п. — до 12,45%.

- Прибыль на акцию (EPS) вырастет на 1,05 рублей или на 2,2%, а экономический эффект от выкупа составит около 24,1 млрд. рублей (рассчитан как изменение EPS * Количество акций после выкупа. Экономический эффект = 1,05 руб. * 23,2 млрд. шт. ао = 24,1 млрд. руб.); иными словами, сумма, вложенная обществом от имени своих акционеров (85 млрд. руб.) в выкуп собственных акций, ежегодно (включая текущий год) будет приносить отдачу акционерам в размере 24,1 млрд. руб.

- Рыночная цена акции поднимется до 170 рублей, то есть капитализация компании вырастет на 16% (к цене закрытия торгов на Московской бирже 16.06.2014 г.).

- Рост дивидендов на акцию по итогам 2014 года может составить 2,2%.

- Соотношение P/BV возрастет с 0,33 до 0,37.

- Соотношение общий долг / собственный капитал по итогам 2014 года составит 0,18.

Таким образом, после проведения обратного выкупа акций с их последующим погашением вырастут все основные показатели эффективности деятельности компании в расчете на акцию, а финансовое положение ОАО «Газпром» с учетом возросшего долга по-прежнему останется комфортным.

Кроме того, проведение этой операции, по оценкам УК «Арсагера», будет способствовать росту курсовой стоимости акций ОАО «Газпром» на вторичном рынке до объявленной цены выкупа.

В качестве косвенных позитивных факторов выкупа мы также указываем следующие:

- Акционеры, которые не будут участвовать в выкупе (прежде всего, государство), наряду с улучшением таких показателей, как балансовая цена акции, дивиденд и прибыль на акцию, также увеличат свою долю в уставном капитале акционерного общества;

- Если в результате выкупа акций последующим их погашением доля крупного акционера (государства) превысит установленные законом пороги участия 30, 50, 75%, то, в соответствии со статьей 84 Федерального закона «Об акционерных обществах», такие акционеры будут освобождены от направления в общество обязательной оферты.

Подобная практика обратных выкупов также позволит ОАО «Газпром» привести рыночную цену в соответствие с балансовой ценой. Это обстоятельство даст возможность в будущем докапитализировать компанию путем привлечения средств при помощи дополнительных эмиссий акций по цене не ниже балансовой, что, с одной стороны, позволит финансировать выполнение задач государственной важности, а, с другой стороны, не будет вызывать потерь акционеров.

ОАО «Газпром» является крупнейшей публичной компанией России как по выручке, так и по капитализации, а акции компаниями являются одними из лидеров по объему торгов на российском фондовом рынке. По состоянию на конец 1 квартала 2014 года количество акционеров ОАО «Газпром» составило 513 954. Акции компании являются непременной составляющей портфелей банков, страховых компаний, негосударственных пенсионных фондов, паевых инвестиционных фондов, граждан России, а так же иностранных инвесторов. Таким образом, ОАО «Газпром» является знаковой компанией для российского фондового рынка, на примере которой инвесторы невольно судят о всем фондовом рынке России. В этой связи применение ОАО «Газпром» лучших практик корпоративного управления, способствующих повышению эффективности деятельности и росту балансовой и рыночной стоимостей собственных акций, будет крайне позитивно воспринято как отечественными, так и иностранными инвесторами. Это обстоятельство не останется незамеченным и скажется на росте привлекательности как акций ОАО «Газпром», так и всего рынка в глазах инвесторов, что будет способствовать созданию в Москве международного финансового центра и существенно улучшит перспективы будущей приватизации государственного имущества.

Озвученные нами предложения полностью соответствуют выполнению задачи, поставленной Президентом РФ В. Путиным в июне прошлого года на экономическом форуме в Санкт-Петербурге по разработке ключевых показателей эффективности (KPI) для топ-менеджеров компаний с государственным участием. Напомним, что центральное место в системе показателей занимают капитализация компании, величина выплачиваемых дивидендов, рентабельность акционерного капитала.

Мы готовы дать необходимые дополнительные пояснения относительно наших предложений как в очной, так и в заочной форме на безвозмездной основе. УК «Арсагера» готова также помочь в диагностике потенциальных слабых мест в системе корпоративного управления ОАО «Газпром».

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 201

alex 1273

Одна из главных причин разногласий — оценка стоимости холдингов, на долю которых приходится четверть производства электроэнергии в России. Результаты аудита «Ведомостям» рассказал федеральный чиновник и подтвердили источник, близкий к ФАС, и человек, знакомый с ходом сделки.

Стоимость активов «Газпром энергохолдинга», на базе которого предполагается провести слияние (ТГК-1, «Мосэнерго» и ОГК-2 с присоединенной ОГК-6), получилась 250 млрд руб. «КЭС-холдинг», активы которого «Ренова» собиралась внести в СП (ТГК-5, ТГК-6, ТГК-7, ТГК-9 и ряд сбытовых компаний), был оценен в 120-162 млрд руб.

Но на его балансе (на конец 2011 г.) аудиторы обнаружили 130 млрд руб. долгов. Если прибавить к ним внутреннюю задолженность холдинга перед «Реновой» Вексельберга, то долг достигает 160 млрд руб., что сопоставимо со стоимостью всей компании. Правда, у компаний холдинга есть 35-40 млрд руб. на депозитах, подчеркивает источник, знакомый с ходом сделки.

Аудит обоих холдингов, по словам нескольких их сотрудников, проводили Pricewater-house Coopers (PwC), Deloitte и Ernst & Young. Сотрудники Deloitte подтвердили проведение оценки, но комментировать ее результаты не стали. Представитель PwC от комментариев отказался. Представитель Deloitte на звонки не отвечал. С представителем Ernst & Young связаться не удалось.

Аналитики поражены результатами аудита: они не догадывались о таких долгах энергокомпаний Вексельберга. «Для рынка оказалось нежиданностью, что долги КЭС сопоставимы со стоимостью компании», — говорит директор Фонда энергетического развития Сергей Пикин. Официальной информации о таком уровне долга никогда не озвучивалось, сказал аналитик«ВТБ капитала» Александр Селезнев. По данным РСБУ на конец III квартала, чистый долг всех «дочек» КЭС равен 65,6 млрд руб., подсчитал аналитик «Инвест-кафе» Вячеслав Новожилов. «160 млрд руб. долгов — это очень много, с учетом того что мы оцениваем КЭС в 116 млрд», — говорит Ирина Филатова из БКС. Аналитикам было известно только о крупных долгах ТГК-5 (16,8 млрд руб.) и ТГК-9 (26,1 млрд), добавляет ее коллега Екатерина Трипотень.

Гендиректор «КЭС-холдинга» Евгений Ольховик и три его заместителя отказались от комментариев. Представитель «Реновы» лишь напомнил, что стороны подписали меморандум, в котором обязуются закончить сделку к марту, и заверил, что «Ренова» предпринимает все шаги, чтобы это выполнить. Представители «Газпром энергохолдинга» от комментариев отказались.

По информации федерального чиновника, в случае реализации сделки КЭС готова урегулировать долги с «Реновой» и учитывать при слиянии наличие обязательств на 130 млрд руб. По его словам, Вексельберг настаивает на сохранении прежней структуры сделки — получении 25% плюс 1 акция и нескольких десятков миллиардов рублей.

«Газпром» же считает эти условия невыгодными и опасается, что ему придется платить дважды — за активы «Реновы» и по долгам КЭС, продолжает чиновник. Реальной ценой КЭС, по его словам, «Газпром» считает «32 млрд руб., т. е. 13% от объединенной компании». 11%, уточняет источник, знакомый с ходом сделки, подчеркивая, что окончательных параметров сделки еще нет.

Пикин предположил, что долги тянутся еще с момента создания КЭС: когда компания структурировалась, активы покупались в долг. Долги есть и у «Газпром энергохолдинга», напомнил Новожилов: на конец III квартала по МСФО три «дочки» компании задолжали 130 млрд руб. Но, возможно, часть этого долга — взаимозачеты между объединенными ОГК-2 и ОГК-6, оговорился он.

Нового ходатайства в ФАС не подавалось, сообщил замруководителя службы Анатолий Голомолзин. ФАС неоднократно высказывала озабоченность условиями слияния «Газпром энергохолдинга» с КЭС, напомнил он, но возможное увеличение доли «Газпром энергохолдинга» в СП комментировать не стал.