НК Роснефть (ROSN)

Добыча, переработка нефти и газа

Итоги 1 п/г 2020 г.: операционный убыток частично компенсировался результатом по финансовым статьям

Роснефть раскрыла консолидированную финансовую отчетность по МСФО за 1п/г 2020 года.

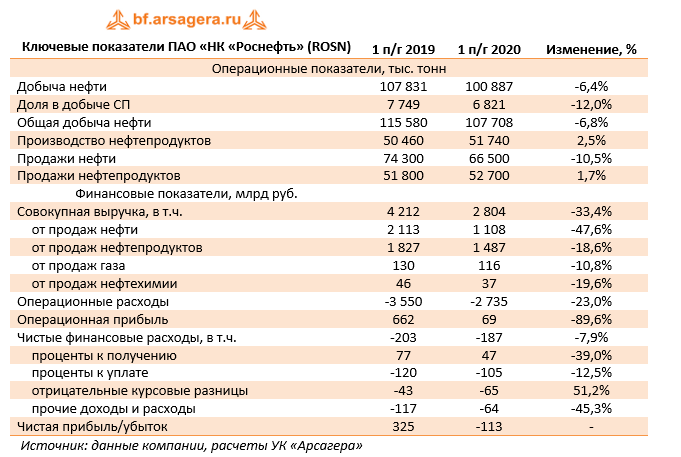

Добыча нефти компанией с учетом доли в зависимых предприятиях снизилась на 6,4% до 100,9 млн т в результате выполнения компанией обязательств в рамках нового Соглашения ОПЕК+ с мая 2020 года.

Общая выручка компании упала на треть, составив 2,8 трлн руб., что, прежде всего, было обусловлено уменьшением почти на четверть выручки от реализации нефти до 1,1 трлн руб. Объем продаж нефти сократился на 10,5%, составив 66,5 млн тонн, при этом средняя рублевая цена реализации на международных рынках сократилась на 41,1%, а на внутреннем рынке снизилась на 42,5%. Экспорт нефти (за исключением поставок в СНГ) составил 92,9% от общих продаж в натуральном выражении.

Производство нефтепродуктов выросло на 2,5 % до 51,7 млн тонн, а выручка от их реализации уменьшилась на 18,6% до 1,5 трлн руб. Рост объемов переработки обусловлен меньшим объемом ремонтов на крупных производственных мощностях. Объем продаж в натуральном выражении составил 52,7 млн тонн (1,7%), при этом средняя рублевая цена реализации на международных рынках упала на 28,6%, а на внутреннем – снизилась на 4,2%. В итоге доходы от экспорта нефтепродуктов составили 787,0 млрд руб., сократившись на 19,9%, а от продаж на внутреннем рынке упали на 13,1% до 638,0 млрд руб.

Выручка от продаж газа снизилась на 10,8%, составив 116,0 млрд руб. на фоне сопоставимых темпов уменьшения объемов реализации газа.

Операционные расходы компании сократились меньшими по сравнению с выручкой темпами, составив 2,7 трлн руб. (-23,0%). Отметим существенное снижение расходов на покупку нефти и газа - 370 млрд руб. (-50,4%), что было обусловлено снижением трейдинговой активности на международном рынке.

Расходы по налогам составили 1,0 трлн руб. (-23,6%); снижение налога на добычу полезных ископаемых было частично компенсировано увеличением расходов по акцизам в связи с изменением «обратного акциза», который в отчетном периоде являлся акцизом к уплате вследствие снижения мировых цен на бензин и дизельное топливо

Отметим, что фактическая ставка НДПИ на нефть у компании оказалась ниже, чем средняя ставка за отчетный период за счет применения налоговых мер стимулирования добычи и применения режима НДД (налог на дополнительный доход от добычи углеводородного сырья), в рамках которого установлена более низкая ставка НДПИ по сравнению с обычным режимом. Напомним, что сумма НДД определяется как разница между расчетным доходом и затратами на добычу с применением ставки 50%. В отчетном периоде расходы по НДД составили 36 млрд руб. Размер экспортной пошлины снизился более чем наполовину до 180 млрд руб. В итоге операционная прибыль компании составила всего 69 млрд руб.

Чистые финансовые расходы сократились на 7,9%, составив 187 млрд руб., что, главным образом, связано с отрицательными курсовыми разницами по валютной части кредитного портфеля. Долговая нагрузка Роснефти выросла с 3,8 трлн руб. до 4,2 трлн руб. вследствие переоценки валютной части долга. Финансовые расходы компании с учетом переоценки финансовых инструментов сократились на 12,5% до 105 млрд руб. Среди прочих расходов отметим меньшее по сравнению с сопоставимым периодом прошлого года обесценение активов (27 млрд руб. против 90 млрд руб.) совместных предприятий, а также сегмента разведки и оценки.

В итоге чистый убыток компании составил 113 млрд руб. против прибыли годом ранее.

Среди прочих интересных моментов отметим постепенное сокращение общей суммы финансового долга и торговых обязательств на $4,3 млрд долл. (-5.3%), а также нахождение свободного денежного потока компании в положительной зоне (206 млрд руб.)

Отметим также, что в отчетности на балансе Роснефти отразился пакет собственных акций в размере 9,6%, полученных после продажи активов в Венесуэле Вдобавок ко всему, Роснефть в рамках объявленной политики по выкупу собственных акций в отчетном периоде приобрела на открытом рынке около 37,7 млн бумаг.

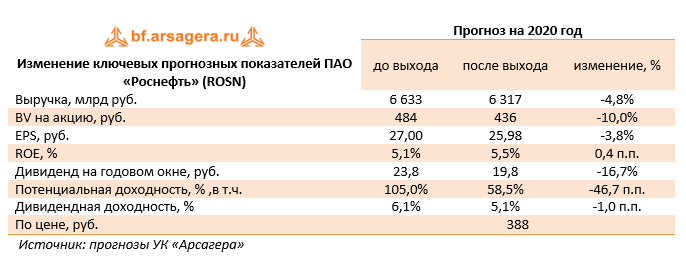

По итогам вышедшей отчетности мы понизили прогноз финансовых показателей компании на текущий год и ближайшие годы, уточнив размер собственного капитала с учетом перешедших на баланс группы собственных акций. Следствием этого стало существенное сокращение завышенной ранее потенциальной доходности акций.

Акции Роснефти торгуются с P/BV 2020 около 0,9 и продолжают оставаться одним из базовых активов в наших портфелях акций.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Итоги 1 п/г 2020 г.: операционный убыток частично компенсировался результатом по финансовым статьям

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 16

Елена Ланцевич

Александр Александров

Артем Абалов

Роман Ерин

Дмитрий Посетитель

Елена Ланцевич

qdas

Артем Абалов

Александр Федин

Сергей Тишин

Сергей Посетитель

С. Г.О.

Евгении Кушелевский

Владимир Пирогов

Елена Ланцевич

alex 1273