НК Роснефть (ROSN)

Добыча, переработка нефти и газа

Итоги 2020 г.: Восток Ойл позволил выйти в прибыль

Роснефть раскрыла консолидированную финансовую отчетность по МСФО за 2020 год.

Добыча нефти компанией с учетом доли в зависимых предприятиях снизилась на 11,2% до 206,8 млн т., что было обусловлено выполнением обязательств по новому Соглашению ОПЕК+ в прошедшем году.

Общая выручка компании упала на 33,6%, составив 5,8 трлн руб., что, прежде всего, было вызвано уменьшением почти в 2 раза выручки от реализации нефти до 2,2 трлн руб. Объем продаж нефти сократился на 22,2%, составив 120,6 млн тонн, при этом средняя рублевая цена реализации на международных рынках сократилась на 28,3%, а на внутреннем рынке снизилась на 26,5%. Экспорт нефти (за исключением поставок в СНГ) составил 90,5% от общих продаж в натуральном выражении.

Производство нефтепродуктов снизилось на 5,6 % до 101,4 млн тонн, а выручка от их реализации уменьшилась на 21,3% до 3,1 трлн руб. Объем продаж в натуральном выражении составил 101,3 млн тонн (-9,6%), при этом средняя рублевая цена реализации на международных рынках упала на 19,7%, а на внутреннем – снизилась на 2,4%. В итоге доходы от экспорта нефтепродуктов составили 1,6 трлн руб., сократившись на 26,5%, а от продаж на внутреннем рынке упали на 12,3% до 1,4 трлн руб.

Выручка от продаж газа снизилась на 7,3%, составив 240 млрд руб. на фоне сопоставимых темпов уменьшения объемов реализации газа.

Операционные расходы компании сокращались меньшими по сравнению с выручкой темпами, составив 5,4 трлн руб. (-27%). Отметим существенное снижение расходов на покупку нефти и газа до 691 млрд руб. (-55,9%), что было обусловлено снижением трейдинговой активности на международном рынке.

Расходы по налогам составили 2,1 трлн руб. (-20,4%); снижение налога на добычу полезных ископаемых было частично компенсировано увеличением расходов по акцизам в связи с изменением «обратного акциза», который в отчетном периоде являлся акцизом к уплате вследствие снижения мировых цен на бензин и дизельное топливо

Отметим, что фактическая ставка НДПИ на нефть у компании оказалась ниже, чем средняя ставка за отчетный период за счет применения налоговых мер стимулирования добычи и применения режима НДД (налог на дополнительный доход от добычи углеводородного сырья), в рамках которого установлена более низкая ставка НДПИ по сравнению с обычным режимом. Напомним, что сумма НДД определяется как разница между расчетным доходом и затратами на добычу с применением ставки 50%. В отчетном периоде расходы по НДД составили 90 млрд руб. Размер экспортной пошлины снизился более чем наполовину до 334 млрд руб. В итоге операционная прибыль компании составила 378 млрд руб. (-71%).

Чистые финансовые расходы снизились на 29,9%, составив 216 млрд руб., что, главным образом, связано с положительным эффектом в размере 504 млрд руб. от сделок по проекту «Восток Ойл». В конце декабря 2020 г. Роснефть завершила сделку по приобретению АО «Таймырнефтегаз» и его дочерних обществ, что позволит существенно нарастить ресурсную базу в масштабном проекте компании «Восток –Ойл».

На формирование результата по финансовым статьям повлияли также отрицательные курсовые разницы по валютной части кредитного портфеля в размере 163 млрд руб., против положительных курсовых разниц – 64 млрд руб., годом ранее. Долговая нагрузка Роснефти выросла с 3,8 трлн руб. до 4,6 трлн руб. вследствие переоценки валютной части долга. Финансовые расходы компании с учетом переоценки финансовых инструментов сократились на 3,1% до 220 млрд руб. Среди прочих расходов отметим большее по сравнению с сопоставимым периодом прошлого года обесценение активов (371 млрд руб. против 77 млрд руб.) совместных предприятий, а также сегмента разведки и оценки.

В итоге компания смогла заработать чистую прибыль в размере 147 млрд руб.

Среди прочих интересных моментов отметим стоимость сделки по продаже 10% в проекте «Восток Ойл» компании Trafigura, составившую 7 млрд евро. Таким образом, весь проект оценивается в размере около 70 млрд евро. Роснефть планирует продолжить работу с международными партнерами по вхождению в проект «Восток Ойл», при этом оставит за собой контрольную долю в нем. Таким образом, Роснефть сможет продать до 40% участия в проекте, существенно сократив тем самым свои долговые обязательства. По сообщению Роснефти Восток Ойл к 2030 году сможет добывать около 115 миллионов тонн малосернистой нефти в год. Ресурсная база этого проекта составляет 6 миллиардов тонн жидких углеводородов.

Отметим также, что в отчетности на балансе Роснефти отразился пакет собственных акций в размере 9,6%, полученных после продажи активов в Венесуэле. Вдобавок ко всему, Роснефть в рамках объявленной политики по выкупу собственных акций в отчетном периоде приобрела на открытом рынке около 81 млн бумаг. Добавим, что совет директоров компании продлил выкуп акций до конца 2021 года.

Менеджмент компании ожидает сокращения добычи нефти в текущем году на 5% по сравнению с 2020 годом.

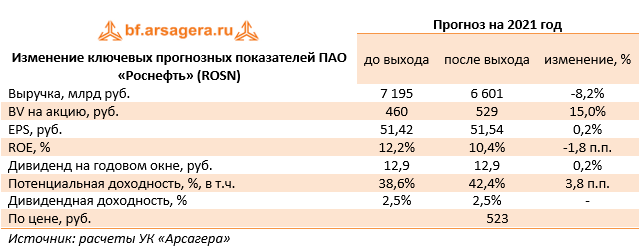

По итогам вышедшей отчетности мы понизили прогноз по выручке текущего года на фоне ожиданий по снижению объемов добычи. Чистая прибыль текущего года и последующих лет была повышена на фоне ожиданий по снижению долга в результате реализации доли в проекте «Восток Ойл». В итоге потенциальная доходность акций Роснефти несколько повысилась.

Акции Роснефти торгуются с P/BV 2020 около 1 и продолжают оставаться одним из базовых активов в наших портфелях акций.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 16

Елена Ланцевич

Александр Александров

Артем Абалов

Роман Ерин

Дмитрий Посетитель

Елена Ланцевич

qdas

Артем Абалов

Александр Федин

Сергей Тишин

Сергей Посетитель

С. Г.О.

Евгении Кушелевский

Владимир Пирогов

Елена Ланцевич

alex 1273