НОВАТЭК (NVTK)

Добыча, переработка нефти и газа

Итоги 9 мес. 2018 г.: хорошие результаты в преддверии налогового маневра

НОВАТЭК представил консолидированную финансовую отчетность за 9 мес. 2018 года.

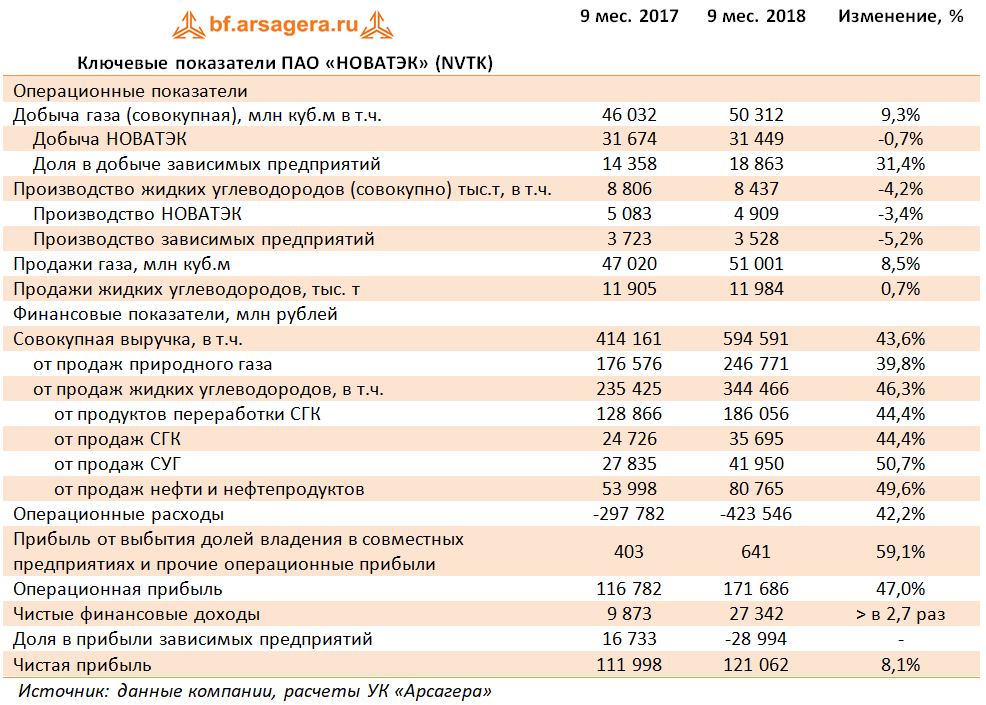

Совокупная выручка компании увеличилась сразу на 43,6% до 594,6 млрд руб. Рост выручки в основном связан с запуском производства СПГ на первой очереди завода «Ямала СПГ» в конце 2017 года и ростом средних цен реализации жидких углеводородов и природного газа.

Доходы от реализации жидких углеводородов выросли на 46,3% до 344 млрд руб. При этом существенные темпы роста продаж продемонстрировали все направления деятельности этого сегмента на фоне благоприятной рыночной конъюнктуры и реализации товарных остатков.

Выручка от реализации природного газа возросла на 39,8% - до 246,8 млрд руб. Добыча газа самим НОВАТЭКом снизилась на 0,7% - до 31 449 млн куб. м., а с учетом доли в добыче зависимых предприятий наблюдается увеличение на 9,3% (до 50 312 млн куб. м.). Начало поставок СПГ, приобретаемого у «Ямала СПГ», на международные рынки с декабря 2017 года, а также рост цен и объемов реализации природного газа на внутреннем рынке привели к росту общей средней цены реализации на 25,7% и объемов реализации на 8,5%.

Операционные расходы выросли на 42,2% (до 423,5 млрд руб.) главным образом из-за роста средних цен покупки природного газа и жидких углеводородов, а также объема покупок природного газа у совместных предприятий (+64,3%) в связи с запуском производства СПГ в «Ямале СПГ» в конце 2017 года и с возросшим спросом со стороны конечных потребителей.

В отчетном периоде в составе статьи «прибыль от выбытия долей владения в совместных предприятиях и прочие операционные прибыли» НОВАТЭК признал прибыль от выбытия 3,3%-ной доли владения в «Арктикгазе» в размере 1 645 млн рублей. Данная операция являлась заключительным этапом ранее начатой реструктуризации, направленной на достижение паритетного владения с Газпром нефтью в совместном предприятии «Арктикгаз». В результате, доля НОВАТЭКа в «Арктикгазе» снизилась с 53,3% до 50,0%. Прочие операционные убытки составили 1,0 млрд рублей.

В итоге операционная прибыль компании увеличилась на 47%, составив 171,7 млрд руб.

Долговая нагрузка компании снизилась со 166 млрд рублей до 162 млрд рублей, что вкупе с сокращением стоимости обслуживания долга привело к уменьшению процентных расходов до 3,5 млрд рублей (-41,2%). Снижение процентных ставок повлекло за собой и снижение финансовых доходов с 12,7 мдрд рублей до 10,2 млрд рублей. Положительные курсовые разницы, полученные в результате переоценки полученных и выданных займов, а также остатков денежных средств на счетах в иностранной валюте составили 17,5 млрд рублей против 13 млрд рублей годом ранее. Помимо этого НОВАТЭК признал неденежную прибыль в сумме 3,0 млрд рублей по сравнению с неденежным убытком в размере 9,9 млрд рублей годом ранее в результате переоценки справедливой стоимости акционерных займов, выданных совместным предприятиям.

Убыток по статье «Доля в прибыли зависимых предприятий» в размере 29,0 млрд рублей, против прибыли 16,7 млрд рублей, полученной годом ранее был обусловлен во многом отрицательными курсовыми разницами по валютным долговым обязательствам «Ямала СПГ» и «Тернефтегаза».

В итоге чистая прибыль НОВАТЭКа увеличилась на 8,1% – до 121,1 млрд руб.

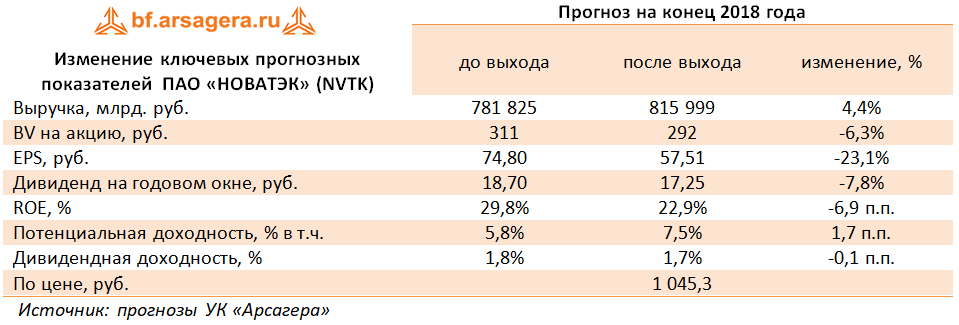

В целом отчетность вышла несколько лучше наших ожиданий в части выручки, что связано с более высоким ростом цен на жидкие углеводороды и природный газ. В то же время внушительные убытки по курсовым разницам обусловили понижение наших прогнозов по чистой прибыли на текущий год. Дальнейший рост финансовых показателей компании мы связываем с выходом на полную мощность новых проектов (Ямал-СПГ), что найдет свое отражение в существенном росте чистой прибыли компании, прогнозируемом нами уже по итогам 2019 г.

Акции компании в данный момент торгуются с P/E 2018 порядка 18 и P/BV около 4 и не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 31

Артем Абалов

Артем Абалов

Артем Абалов

Артем Абалов

Артем Абалов

Иван Позднев

Елена Ланцевич

Евгений Гусев

Елена Ланцевич

Евгений Гусев

Александр Шадрин

Доброе утро, Максим!

https://bf.arsagera.ru/operacii_s_portfelyami/nashi_fondy_arsagera_fond_akcij_236_s_05072019_po_19072019

Максим Капырин

Елена Ланцевич

Елена Ланцевич

Дмитрий Попов

Дмитрий Попов

Елена Ланцевич

Дмитрий Попов

Дмитрий Попов

Сергей Тишин

Александр Павлов

С. Г.О.

Елена Ланцевич

Александр Кузнецов

Александр Кузнецов