Татнефть (TATN, TATNP)

Добыча, переработка нефти и газа

Итоги 2014 года: финансовые активы помогли чистой прибыли вырасти на 30%

Татнефть раскрыла консолидированную финансовую отчетность по МСФО за 2014 год.

Выручка компании выросла на 4.7% - до 476.4 млрд рублей. Выручка от продажи нефти снизилась на 2.3% - до 212 млрд рублей, при этом добыча выросла до 26 529 тыс. тонн, прибавив 0.4%. Реализация нефти уменьшилась на 2.8%, вследствие увеличения поставок нефти для переработки. В отчетном периоде Татнефть несколько сместила фокус с экспортных продаж (115.5 млрд рублей, -24.5%) в пользу реализации на внутреннем рынке (87.8 млрд рублей, +52.3%). При этом экспортная рублевая цена на нефть с учетом пошлины выросла на 6.3%, а на внутреннем рынке – на 7.2%.

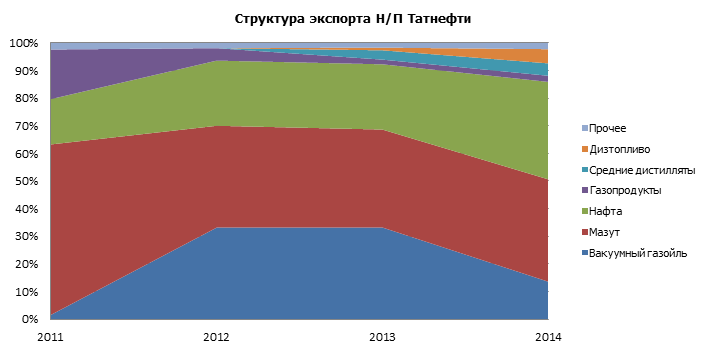

Производство нефте- и газопродуктов увеличилось на 11.2%, достигнув 10 354 тыс .тонн, при этом объем переработки на ТАНЕКО прибавил 12.5%, составив 8 517 тыс. тонн. Драйвером послужило начало производства дизельного топлива и увеличение выпуска нафты при снижении объемов выпуска вакуумного газойля. Структурный сдвиг произошел после начала коммерческой эксплуатации комбинированной установки гидрокрекинга в марте 2014 года. В результате реализация нефтепродуктов увеличилась на 5.8%, составив 11 087 тыс. тонн. Выручка от продаж нефтепродуктов увеличилась на 12.3%, достигнув 201 млрд рублей. В структуре общих продаж увеличилась доля средних дистиллятов до 24.4% и снизился вес мазута на 3 процентных пункта – до 15.1%.

Источник: данные компании.

Добавим, что, по нашим оценкам, глубина переработки нефти осталась на уровне 2013 года, составив около 74.7%, увеличился выход светлых нефтепродуктов, составивший 68%.В структуре экспортных продаж отметим снижение реализации вакуумного газойля и увеличение продаж нафты, а также небольшой рост доли мазута, в результате чего последний с весом 37% занял лидирующее место в структуре экспорта. При этом непосредственно объем экспорта нефтепродуктов уменьшился на 16%, составив 4 480 тыс. тонн.

Источник: данные компании.

При этом средние рублевые цены реализации на экспортных рынках выросли на 9.1%, а на внутреннем рынке увеличились на 4.1%.

Приятным сюрпризом оказалась снижавшаяся целый год, но в итоге выросшая до 35 млрд рублей выручка нефтехимического сегмента, несмотря на снижение объема производства шин до 11.6 млн штук (-7.2%). Прочая реализация увеличилась на 13.3%, составив почти 28 млрд рублей.

Затраты увеличились на 5.5%, составив 370 млрд рублей. Значительный рост показали расходы на переработку нефти, выросшие почти в 2.3 раза до 10.7 млрд рублей, что было связано с закупками вакуумного газойля как сырья для производства. Отметим, что данная статья затрат после 2015 года существенно снизиться, поскольку ввод в эксплуатацию установки замедленного коксования позволит перерабатывать тяжелые остатки нефти, получая кокс и газойли. Увеличение объемов закупки нефти привело к тому, что расходы на покупку нефти и нефтепродуктов выросла до 54.5 млрд рублей (+8.2%). До 100 млрд рублей возросли затраты по НДПИ. В итоге операционная прибыль Татнефти увеличилась на 2%, достигнув 106.5 млрд рублей.

Объем финансовых вложений на балансе компании достиг 100 млрд рублей, значительную часть из которых составляют валютные активы, которые привели к положительным курсовым разницам в размере около 15 млрд рублей. Добавим, что за 2014 года компания сократила долговую нагрузку до 29 млрд рублей, около 80% которой составляют кредиты в долларах и евро. Финансовые доходы достигли 7 млрд рублей, а расходы – снизились до 5.5 млрд рублей. С учетом прочих доходов и расходов чистая прибыль акционеров компании увеличилась на 30%, составив 92 млрд рублей, а ROE отчетного периода вырос на 3 процентных пункта, достигнув 19.2%. Добавим, что базой для расчета дивидендов является прибыль Татнефти по РСБУ исходя из которой ожидается дивиденд порядка 10 рублей 58 копеек как на обыкновенную, так и на привилегированную акцию.

Одним из ключевых вопросов инвестиционной привлекательности акций компании является реализация инвестиционной программы в части расширения мощностей ТАНЕКО. В конце 2014 года планы по поэтапному увеличению перерабатывающих мощностей до 14 млн тонн, начиная с 2017 года, были подтверждены. В результате фактического удвоения мощностей компания рассчитывает довести глубину переработки нефти уже в 2016 году до 92%, выход светлых нефтепродуктов в 202 году до 87%. Ранее стоимость проекта по расширению мощностей оценивалась в 150 млрд рублей. Мы считаем, что такой объем инвестпрограммы Татнефти способна профинансировать из собственных источников, не прибегая к значительным заимствованиям.

В целом раскрытые финансовые результаты вышли в рамках наших ожиданий. Привилегированные акции компании торгуются с P/BV 2014 около 0.7 и в силу существенного дисконта по отношению к обыкновенным акциям, а также и благоприятных, на наш взгляд, перспектив Татнефти, являются одной из наших базовых бумаг в нефтяном секторе.

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 25

Артем Абалов

Артем Абалов

Сергей Трунов

Артем Абалов

Сергей Трунов

Артем Абалов

Сергей Трунов

Артем Абалов

Гость

Артем Абалов

Антон Лауфер

Александр Шадрин

Александр Федин

Александр Шадрин

Александр Федин

Александр Федин

qdas

Андрей Валухов

qdas

С. Г.О.

Артем Абалов

С. Г.О.