Юнипро (UPRO) бывш. Э.ОН Россия (EONR)

Электрогенерация

Итоги 1 п/г 2025 г.: финансовые доходы не смогли компенсировать снижение операционной прибыли

Компания «Юнипро» раскрыла операционные и выборочные показатели консолидированной финансовой отчетности по МСФО за 1 п/г 2025 г.

Выручка компании увеличилась на 8,1% до 128,3 млрд руб. Позитивная динамика доходов была обусловлена увеличением производства электроэнергии станциями Юнипро (+6,9%).

Снижение выручки от продажи мощности (-32,8%) в основном связано с окончанием договора о предоставлении мощности (ДПМ), оплате мощности по цене конкурентного отбора мощности (КОМ) и регулируемым договорам (РД) энергоблока №3 Березовской ГРЭС с ноября 2024 г. При этом получение платы за мощность с 1 апреля 2025 г. по вышедшему из модернизации энергоблоку №6 Сургутской ГРЭС-2, рост цены КОММод по модернизированному энергоблоку № 1 Сургутской ГРЭС-2, ежегодная индексация цен продажи мощности по результатам КОМ, тарифов на продажу мощности по РД частично компенсировали негативный эффект от завершения ДПМ.

Операционные расходы компании выросли на 12,2% до 46,8 млрд руб., при этом структуру затрат компания не раскрыла.

В результате операционная прибыль составила 17,3 млрд руб. (-21,2%).

Прочие доходы выросли вдвое до 10,4 млрд руб. на фоне роста процентных ставок и размера финансовых вложений компании. В результате чистая прибыль Юнипро составила 21,0 млрд руб., немного уступив результату предыдущего года.

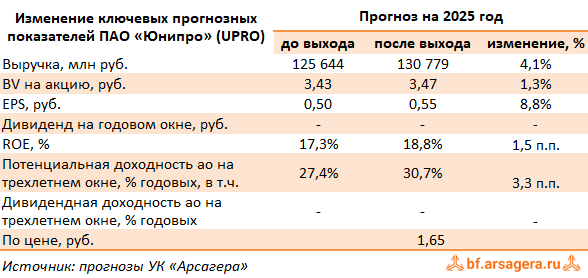

По итогам вышедшей отчетности мы подняли прогноз по чистой прибыли компании на текущий и будущие годы, повысив темпы роста тарифов на продажу электроэнергии. В результате потенциальная доходность акций Юнипро несколько возросла.

В настоящий момент акции компании обращаются с P/BV 2025 около 0,5 и не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Полный видеокурс лекций об инвестировании в свободном доступе по ссылке. Отследить выход новых постов можно в Телеграм-канале по ссылке.

|

-

Итоги 1 п/г 2025 г.: финансовые доходы не смогли компенсировать снижение операционной прибыли

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

-

Качество корпоративного управления

Вы можете ознакомиться с таблицей, отражающей оценку качества корпоративного управления эмитента

Комментарии 6

Алексей Астапов

Владимир Чулков

Елена Ланцевич

Сергей Соловьёв

Артем Абалов

Алексей Астапов