Юнипро (UPRO) бывш. Э.ОН Россия (EONR)

Электрогенерация

Итоги 1 п/г 2016 г.: зализывая раны…

Компания «Юнипро» раскрыла операционные и ключевые финансовые показатели отчета о прибылях и убытках за 1 п/г 2016 года.

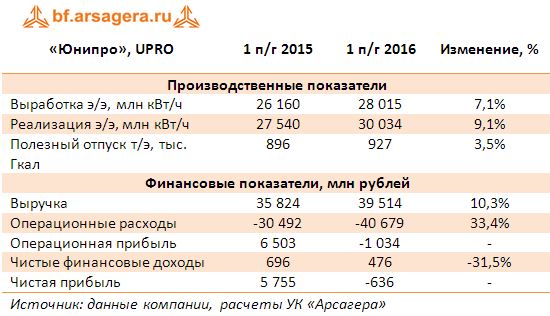

Выручка компании выросла на 10,3% и составила 39,5 млрд руб. Указанный рост обусловлен работой энергоблока №4 Сургутской ГРЭС-2, находившегося в ремонте в аналогичном периоде 2015 года, и получением платы за мощность по ДПМ за энергоблок №3 Березовской ГРЭС до 1 февраля 2016 года.

Операционные расходы возросли на треть, составив 40,7 млрд руб. Столь сильный рост вызван единовременным фактором – списанием основных средств, ставшим следствием аварии на Березовской ГРЭС. Без учета данного фактора операционные расходы компании остались бы на уровне прошлого года. В результате операционный убыток компании составил 1,03 млрд руб.

Компания по-прежнему не имеет долговой нагрузки, а объем финансовых вложений с начала года вырос с 9,5 млрд руб. до 16,8 млрд руб. Чистые финансовые доходы компании снизились на треть – до 0,47 млрд руб. В итоге компания зафиксировала чистый убыток на уровне 0,636 млрд руб., при этом второй квартал оказался прибыльным, принеся1,4 млрд руб. чистого дохода.

В презентации к отчетности компания раскрыла сценарий восстановления поврежденного энергоблока на Березовской ГРЭС. Общая стоимость восстановительных работ оценивается в 25 млрд руб., а ввод в эксплуатацию планируется не ранее середины 2018 года. На срок ремонта компания перестает получать по данному энергоблоку значительную часть платежей за мощность в рамках ДПМ. Предполагается, что значительная часть расходов на ремонт будет компенсирована страховыми компаниями в период 4 кв. текущего года и 2017 года.

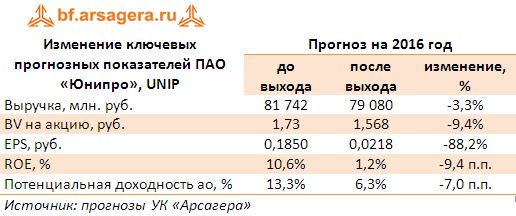

Мы постарались учесть все эти факторы в своей модели, скорректировав прогнозы текущего года в сторону снижения.

В настоящий момент акции Юнипро торгуются значительно выше балансовой стоимости и не входят в число наших приоритетов. В сегменте генерации мы отдаем предпочтение бумагам ТГК-1 и ОГК-2

-

Итоги 1 п/г 2016 г.: зализывая раны…

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 6

Алексей Астапов

Владимир Чулков

Елена Ланцевич

Сергей Соловьёв

Артем Абалов

Алексей Астапов