РусГидро (HYDR)

Электрогенерация

Итоги 1 п/г 2018 года

Компания РусГидро опубликовала консолидированную финансовую отчетность по МСФО за 1 п/г 2018 г.

Общая выручка компании осталась на прежнем уровне - 180,9 млрд руб. В посегментном разрезе выручка генерирующего сегмента показала рост на 6,76, составив 57,4 млрд руб. на фоне увеличения выработки электроэнергии на 6,0%. Такой рост был вызван высокими показателями выработки электроэнергии ГЭС на фоне высокой водности рек, а также более холодных температур в европейской части России. Свою роль сыграли также увеличившиеся экспортные поставки в Китай.

Выручка «РАО ЭС Востока» снизилась на 3,3%, составив 90,6 млрд руб. Увеличение выработки электрической и тепловой энергии было компенсировано на фоне вступления в силу Постановления Правительства о снижении тарифов для потребителей на территориях ДФО до базового уровня, составляющего 4 руб./кВтч. Возмещение недополученных доходов от снижения тарифов гарантирующие поставщики – предприятия, входящие в Группу РусГидро, получают посредством субсидий от субъектов РФ. В этой связи государственные субсидии в отчетном периоде выросли почти в 3 раза – до 20,0 млрд руб.

Доходы сбытового сегмента компании (ЭСК РусГидро) снизились на 2,4% до 29,7 млрд руб. на фоне уменьшения объемов продаж и расторжением договоров энергоснабжения с покупателями.

Рост прочей выручки, в основном обусловлен увеличением объема оказанных услуг по передаче электрической энергии по компаниям Субгруппы «РАО ЭС Востока»: АО «ДРСК», ПАО «Якутскэнерго» и ПАО «Магаданэнерго».

Операционные расходы выросли на 4,3%, составив 154,1 млрд руб.

Указанный рост был вызван увеличением расходов на топливо в связи с увеличением цены условного топлива по АО «ДГК» и увеличением отпуска электроэнергии и тепла станциями в основном по АО «ДГК» (+9% и +7%, соответственно), а также в результате ввода в эксплуатацию Благовещенской ТЭЦ и Якутской ГРЭС-2.

Свою лепту внесло и увеличение затрат на услуги по передаче электроэнергии вследствие планового роста тарифов и увеличения объемов транспортировки электроэнергии в связи с увеличением полезного отпуска электроэнергии.

Наконец, компания отразила увеличение амортизационных отчислений, что обусловлено ростом стоимости основных средств в результате ввода новых объектов (в частности, АО «Якутская ГРЭС-2), а также проведенными на объектах компании работами по реконструкции и модернизации объектов основных средств.

В итоге операционная прибыль выросла на треть до 48,2 млрд руб. Если говорить об операционной прибыли в разрезе сегментов, то именно изменение показателей в дивизионе «Генерация», благодаря опережающей расходы динамике выручки, привело к увеличению консолидированной операционной прибыли РусГидро.

Перейдем к финансовым статьям. Сокращение финансовых доходов до 2,7 млрд рублей (-46,8%) обусловлено снижением положительных курсовых разниц с 590 млн руб. до 60 млн руб. Проценты к получению сократились с 4,1 млрд руб. до 2,4 млрд руб.

Финансовые расходы сократились на 44,1%, составив 5,9 млрд руб. во многом за счет сокращения убытков по производным финансовым инструментам (с6,4 млрд руб. до 2,4 млрд руб.) в результате изменения справедливой стоимости беспоставочного форварда на акции в результате снижения рыночной цены акций ПАО «РусГидро».

Помимо этого, компания признала убытки от обесценения дебиторской задолженности и основных средств в размере 2,4 млрд руб. и 1,1 млрд руб. соответственно.

Среди прочих операционных доходов, полученных компанией, отметим также положительную переоценку пакета акций ИНТЕР РАО в размере 3,7 млрд руб.

В итоге чистая прибыль выросла на 61,7%, составив 35,6 млрд руб. Скорректированная чистая прибыль составила 38,4 млрд руб., что на 19% выше аналогичного показателя 2017 года.

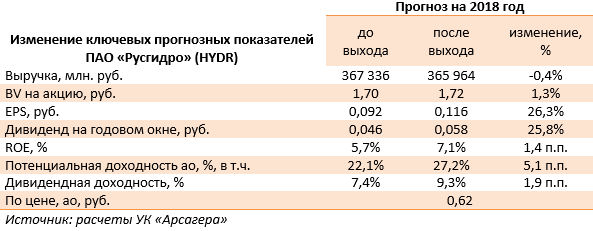

По итогам вышедшей отчетности, мы не стали вносить в модель существенных изменений. Вместе с тем рекомендованный дивиденд в размере 0,02633 руб. на акцию оказался несколько ниже наших ожиданий. Это привело к тому, что потенциальная доходность акций компании незначительно сократилась.

Акции компании обращаются с P/E 2018 – 6,0 и P/BV 2018 около 0,4 и не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

-

Качество корпоративного управления

Вы можете ознакомиться с таблицей, отражающей оценку качества корпоративного управления эмитента

Комментарии 14

Артем Абалов

Александр Борисовский

Александр Борисовский

Артем Абалов

Александр Шадрин

Гость

Александр Шадрин

Павел М

Александр Шадрин

Александр Шадрин

Сергей Г.

Сергей Г.