En+ Group (ENPG)

Цветная металлургия

Итоги 1 п/г 2021 г.: сильные результаты металлургического направления усилены энергетическим сегментом

Холдинговая компания «ЭН+ ГРУП» раскрыла консолидированную финансовую отчетность по МСФО за 1 п/г 2021 г.

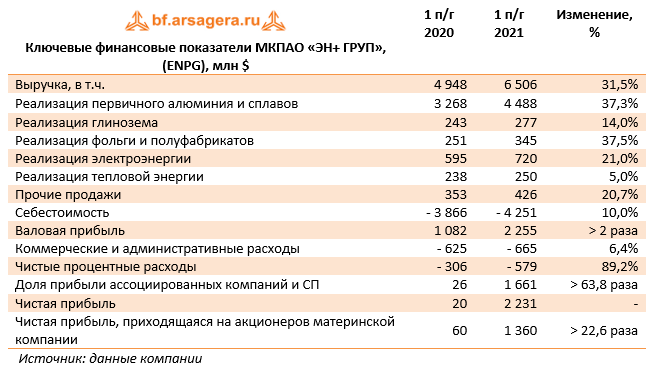

Общая выручка Энергетического сегмента увеличилась на 6,9% до $1,5 млрд. Выручка от реализации электроэнергии возросла на 21,0% до $720 млн, что в основном было обусловлено обесценением рубля и увеличением объемов генерации электроэнергии на 12,0%. Реализация мощности прибавила 9,6% до $250 млн вследствие роста цен на мощность. Чистая прибыль Энергетического сегмента выросла на 45,9% до $216 млн.

Общая выручка Металлургического сегмента выросла на 35,7%, составив $5,4 млрд, на фоне увеличения среднегодовой цены реализации алюминия на 30,2% и роста объемов продаж первичного алюминия и сплавов на 5,8%. Выручка от реализации первичного алюминия и сплавов прибавила 37,9%, составив $4,6 млрд. Выручка от реализации глинозема выросла на 14,0% до $277 млн в связи с увеличением средней цены реализации на 6,7% и объемов продаж на 7,0%. Выручка от реализации фольги и прочей алюминиевой продукции прибавила 37,5%, составив $345 млн на фоне роста доходов от реализации фольги и алюминиевых колесных дисков.

Прибыль сегмента в отчетном периоде составила $2,0 млрд, против убытка годом ранее. Помимо роста цен реализации на продукцию итоговый результат сегмента во многом был предопределен прибылью от участия в капитале Норильского никеля и разовой прибылью от участия в обратном выкупе акций Норильского Никеля.

В итоге чистая прибыль компании составила $2,2 млрд, прибыль, причитающаяся акционерам материнской компании – $1,4 млрд, многократно превысив результат предыдущего года.

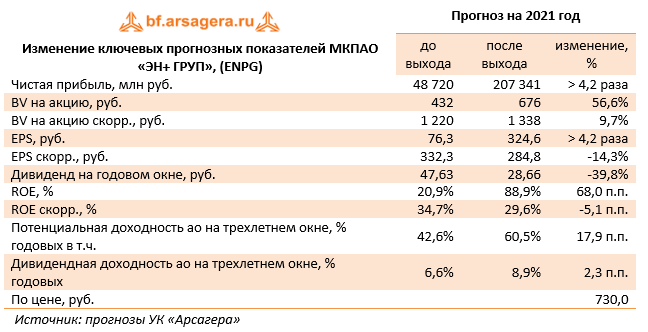

По итогам вышедшей отчетности мы повысили свои прогнозы чистой прибыли вследствие значительного улучшения результатов металлургического сегмента. В результате потенциальная доходность акций компании возросла.

Напомним, что при оценке холдинга «ЭН+ ГРУП» в отчетности РУСАЛа мы обнаружили существенную разницу между рыночной оценкой пакета акций ГМК Норильский Никель и его отражением в бухгалтерском балансе. Это заставило нас учесть долю компании в Норильском Никеле по рыночной стоимости. Проведенные корректировки нашли свое отражение в росте собственного капитала холдинга, по аналогии с моделью ОК «РУСАЛ». Таким образом, расчет потенциальной доходности акций компании учитывает переоценку изменения рыночной стоимости доли владения в Норильском Никеле. В таблице ниже мы приводим как скорректированные значения собственного капитала, EPS и рентабельности собственного капитала, так и отчетные.

В настоящий момент акции En+ Group торгуются исходя из скорректированного значения P/BV 2021 около 0,6 и продолжают входить в состав наших диверсифицированных портфелей акций.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 22

Елена Ланцевич

Алексей Зыков

Артем Абалов

Алексей Зыков

Алексей Зыков

Артем Абалов

Игорь Ульянов

Владимир Чулков

Алексей Астапов

Владимир Чулков

Владимир Чулков

Артем Абалов

Владимир Чулков

Артем Абалов

Владимир Чулков

Алексей Астапов

Алексей Астапов

Гость

Сергей Песоцкий

Артем Абалов

Александр Петров