En+ Group (ENPG)

Цветная металлургия

Итоги 1 п/г 2023 г.: рост результатов в энергетическом сегменте не смог компенсировать серьезную просадку в металлургическом

Холдинговая компания «ЭН+ ГРУП» раскрыла консолидированную финансовую отчетность по МСФО за 1 п/г 2023 г.

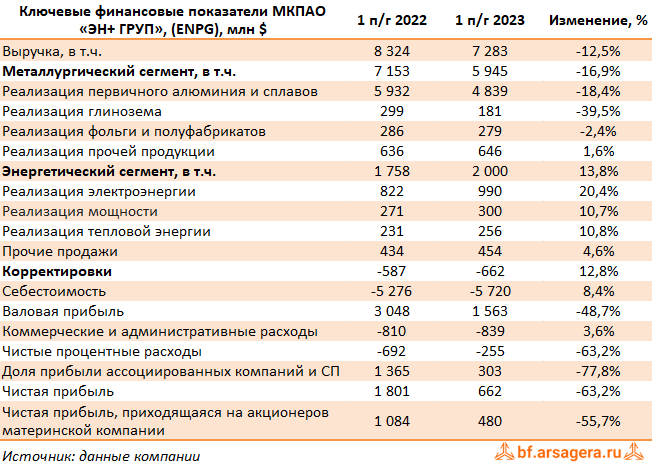

Общая выручка компании сократилась на 12,5% до $7,3 млрд на фоне значительного падения цен на алюминий.

Общая выручка Энергетического сегмента увеличилась на 13,8% до $2,0 млрд. Выручка от реализации электроэнергии возросла на 20,4% до $990 млн, что в основном было обусловлено ростом цен на электроэнергию. Реализация мощности прибавила 10,7% до $300 млн вследствие роста цен на мощность. Чистая прибыль Энергетического сегмента возросла на 43,7% до $217 млн.

Общая выручка Металлургического сегмента упала на 16,9%, составив 5,9 млрд, на фоне снижения среднегодовой цены реализации алюминия на 25,7%, частично компенсированного увеличением объемов продаж первичного алюминия и сплавов на 9,8%. При этом выручка от реализации первичного алюминия и сплавов уменьшилась на 18,4%, составив $4,8 млрд. Выручка от реализации глинозема сократилась на 39,5% до $181 млн, прежде всего, в связи с падением объема его реализации на 37,0%. Выручка от реализации фольги и прочей алюминиевой продукции, а также выручка от прочей реализации, включая реализацию прочей продукции, бокситов и электроэнергии, осталась на прошлогоднем уровне и составила в общей сложности $925 млн.

Прибыль металлургического сегмента упала в 4 раза и составила $420 млн (-44,4%) во многом по причине опережающего роста операционных расходов из-за сложностей с поставками глинозема, потерь по операциям с производными финансовыми инструментами, а также на фоне падения показателей деятельности ГМК Норильский Никель.

В итоге чистая прибыль компании составила $662 млрд (-63,2%), прибыль, причитающаяся акционерам материнской компании – $480 млрд (-55,7%).

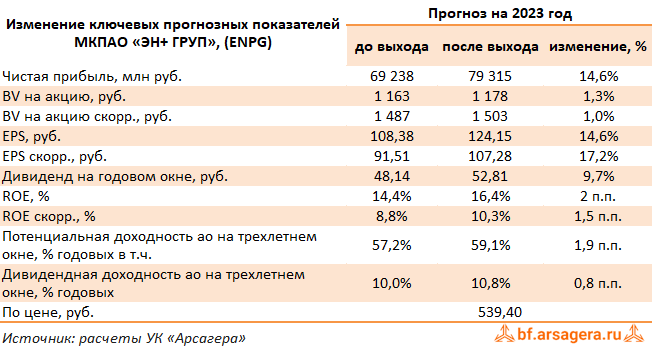

По итогам вышедшей отчетности мы несколько повысили прогнозы финансовых показателей холдинга, отразив рост доходов на фоне увеличения объемов производства и продаж первичного алюминия, а также снижение чистых финансовых расходов за счет сокращения долговой нагрузки в металлургическом дивизионе. В результате потенциальная доходность акций компании незначительно возросла.

Напомним, что при оценке холдинга «ЭН+ ГРУП» мы учитываем долю владения РУСАЛа в Норильском Никеле через переоценку изменения рыночной стоимости и с учетом этого фактора рассчитываем итоговую потенциальную доходность. В таблице ниже мы приводим как скорректированные значения собственного капитала, EPS и рентабельности собственного капитала, так и отчетные.

В настоящий момент акции En+ Group торгуются исходя из P/BV 2023 около 0,5 и продолжают входить в состав наших портфелей акций.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Полный видеокурс лекций об инвестировании в свободном доступе по ссылке. Отследить выход новых постов можно в Телеграм-канале по ссылке.

|

-

Итоги 1 п/г 2023 г.: рост результатов в энергетическом сегменте не смог компенсировать серьезную просадку в металлургическом

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 22

Елена Ланцевич

Алексей Зыков

Артем Абалов

Алексей Зыков

Алексей Зыков

Артем Абалов

Игорь Ульянов

Владимир Чулков

Алексей Астапов

Владимир Чулков

Владимир Чулков

Артем Абалов

Владимир Чулков

Артем Абалов

Владимир Чулков

Алексей Астапов

Алексей Астапов

Гость

Сергей Песоцкий

Артем Абалов

Александр Петров