Россети Урал (MRKU)

Энергетические сетевые компании

Итоги 1 п/г 2022 г.: рост операционных расходов тормозит рост прибыли

МРСК Урала раскрыла консолидированную финансовую отчетность по МСФО за 1 п/г 2022 г.

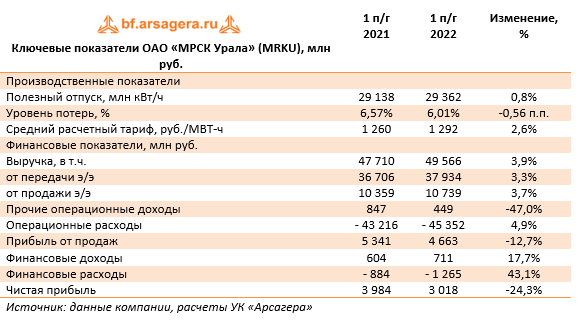

Выручка компании возросла на 3,9% до 49,6 млрд руб. При этом доходы от передачи электроэнергии увеличились на 3,3% до 37,9 млрд руб. Это произошло на фоне роста среднего расчетного тарифа на 2,6%. Объем полезного отпуска при этом увеличился на 0,8%.

Отметим, снижение прочих операционных доходов на 47,0% до 449 млн руб. по причине отражения меньших поступлений по штрафам, пеням, неустойкам, а также более низких доходов от компенсации потерь в связи с выбытием электросетевого имущества.

Операционные расходы компании увеличились на 4,9%, составив 45,4 млрд руб. на фоне роста расходов на приобретение электроэнергии для компенсации потерь до 5,8 млрд руб. (+5,7%), а также расходов на персонал до 7,8 млрд руб. (+7,8%). Из важных моментов стоит отметить восстановление резерва под обесценение дебиторской задолженности в сумме 528,4 млн руб. против 1,4 млрд руб. годом ранее. В итоге операционная прибыль компании составила 4,7 млрд руб., что на 12,7% ниже прошлогоднего результата.

Финансовые доходы компании увеличились на 17,7% до 711 млн руб., а финансовые расходы - на 43,1%, составив 1,3 млрд руб. на фоне возросших процентных ставок.

В итоге чистая прибыль МРСК Урала сократилась на 24,3%, составив 3 млрд руб.

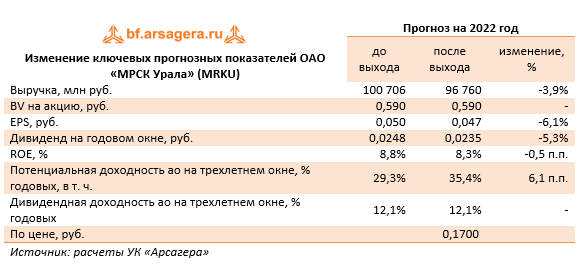

По итогам вышедшей отчетности и обновленного проекта инвестиционных программ мы понизили прогноз финансовых показателей текущего года на фоне снижения ожидаемого объема полезного отпуска а также меньшей индексации тарифов. Прогноз прибыли на последующие годы был повышен на фоне ожидаемого улучшения операционной рентабельности. В результате потенциальная доходность акций МРСК Урала увеличилась.

В настоящий момент акции компании МРСК Урала торгуются с P/BV 2022 порядка 0,3 и пока продолжают входить в наши диверсифицированные портфели акций «второго эшелона».

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Полный видеокурс лекций об инвестировании в свободном доступе по ссылке.

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 11

Елена Ланцевич

Дмитрий Посетитель

Елена Ланцевич

Дмитрий Посетитель

Елена Ланцевич

Дмитрий Посетитель

Елена Ланцевич

Дмитрий Посетитель

Сергей Трофимов

Елена Ланцевич

Сергей Трофимов