Россети Урал (MRKU)

Энергетические сетевые компании

Итоги 9 мес. 2018 года: резервы по сомнительным долгам убивают прибыль

МРСК Урала раскрыла консолидированную финансовую отчетность по МСФО за 9 месяцев 2018 г.

Выручка компании выросла на 17,8%, составив 69,1 млрд руб. По основной статье – доходы от передачи электроэнергии – компания зафиксировала рост на 8,3%. На фоне снижения полезного отпуска электроэнергии на 1,7%, рост среднего расчетного тарифа, по нашим подсчетам, составил 10,1%. Кроме того, выручка, полученная в виде платы за присоединение, сократилась на 3,3% до 666 млн руб. Прочие доходы снизились на 12,8%, составив 331 млн руб.

Самыми высокими темпами выросли доходы от сбытовой деятельности (+55,4%), составившие 18,6 млрд руб. Скачок выручки по данному направлению произошел в связи с тем, что с 01 июля 2018 года компании был присвоен статус гарантирующего поставщика электрической энергии в отношении зоны деятельности ПАО «Челябэнергосбыт». Напомним, что ранее компания получила аналогичный статус в отношении зоны деятельности АО «Роскоммунэнерго» на территории Свердловской области.

Операционные расходы подскочили на 24,7%, достигнув 68,4 млрд руб., на фоне резкого увеличения резерва под обесценение дебиторской задолженности (до 6,5 млрд руб. против 509 млн руб. в прошлом году). Указанные резервы были сформированы, главным образом, по сомнительным долгам в отношении дебиторской задолженности АО «Роскоммунэнерго», ПАО «Челябэнергосбыт» и ООО «НУЭСК» в результате лишения этих контрагентов статуса Гарантирующего поставщика в соответствии с приказами Минэнерго России.

Другие ключевые (расходы на услуги ТСО, закупки электроэнергии для перепродажи) статьи показали куда более скромную динамику. В итоге на операционном уровне компания зафиксировала снижение прибыли от продаж в 3,1 раза до 1,6 млрд руб.

Финансовые расходы компании на фоне выросшей с 11,4 до 15,6 млрд руб. долговой нагрузки сократились на 7,1%, составив 926 млн руб. вследствие удешевления стоимости обслуживания долга.

Эффективная налоговая ставка выросла с 20,3% до 34,5%, в итоге чистая прибыль МРСК Урала упала в 5 раз и составила 700 млн руб.

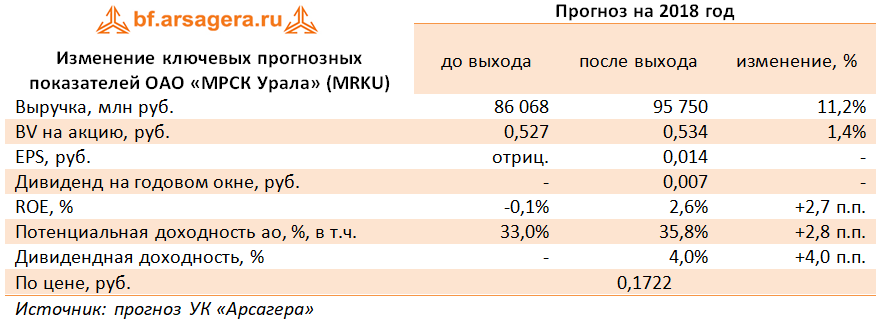

Отчётность в целом в рамках наших ожиданий. По итогам внесения фактических данных мы повысили наш прогноз по чистой прибыли на текущий год, оставив практически неизменными на последующие годы. Значительный рост выручки связан с учетом выручки от сбытовой деятельности.

На данный момент акции компании торгуются с P/BV 2018 около 0,3 и не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 11

Елена Ланцевич

Дмитрий Посетитель

Елена Ланцевич

Дмитрий Посетитель

Елена Ланцевич

Дмитрий Посетитель

Елена Ланцевич

Дмитрий Посетитель

Сергей Трофимов

Елена Ланцевич

Сергей Трофимов