Пермэнергосбыт (PMSB, PMSBP)

Энергетические сбытовые компании

Обзор энергосбытовых компаний: итоги 2014 г.

Компании энергосбытового сектора раскрыли бухгалтерскую отчетность и операционные показатели по РСБУ за 2014 год.

Как видно из таблицы, более половины сбытовых компаний в ушедшем году сумели продемонстрировать рост полезного отпуска электроэнергии. Лидером вновь оказался Энергосбыт Ростовэнерго, чей полезный отпуск увеличился до 12 млрд кВт/ч, что связано с консолидацией Донэнергосбыта. Полезный отпуск Кубаньэнергосбыта в 2014 году составил более 13 млрд. кВт/ч, превысив показатели прошлого года на 6%, в связи с увеличением количества потребителей, а также ростом энергопотребления на территории обслуживания после подготовки и проведения Олимпиады - 2014. Увеличение полезного отпуска Мосэнергосбыта, Красноярскэнергосбыта, Пермской и Рязанской энергосбытовых компаний было довольно скромным. Наиболее серьезное снижение операционных показателей продемонстрировала компания Самараэнерго, чей полезный отпуск сократился на 14,9% - до 12,7 млрд кВт/ч., что было обусловлено ростом тарифов на электроэнергию. Надо отметить, что у всех компаний за исключением Кубаньэнергосбыта, по нашим оценкам, наблюдался рост среднего расчетного тарифа, и Самараэнерго стала лидером по этому показателю.

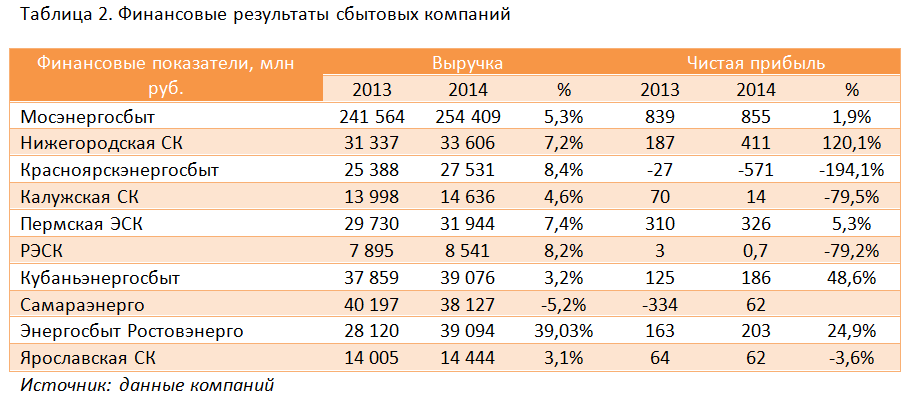

В 2014 году практически все сбытовые компании смогли продемонстрировать положительную динамику доходов, исключением стала лишь Самараэнерго, чей объем полезного отпуск испытал наиболее сильное снижение. Лидером по росту доходов оказался Энергосбыт Ростовэнерго – сказалось присоединение Донэнергосбыта.

Что касается чистого финансового результата, отметим, что только Красноярскэнергосбыт отметился чистым убытком, увеличив его в 21 раз. Такой результат был вызван формированием компанией в отчетном году резервов в отношении сомнительной дебиторской задолженности в связи с началом процедуры банкротства ряда предприятий должников, а также разногласиями с некоторыми сетевыми организациями по объемам поставленной электрической энергии.

Некоторым компаниям удалось существенно улучшить итоговый результат, например, Самараэнерго показала прибыль впервые за три года, а Нижегородской сбытовой компании удалось ее нарастить более чем в 2 раза. Негативную динамику по чистой прибыли показали Пермская, Ярославская и Рязанская сбытовые компании.

Стоит иметь ввиду, что в сбытовых компаний ухудшение платежной дисциплины, ведущее к росту дебиторской и кредиторской задолженности и, как следствие, появлению потребности в формировании резервов и долговом финансировании, будет крайне негативно сказываться на финансовых результатах. В этой связи беспокойство вызывает ситуация в Нижегородской и Пермской сбытовых компаниях, где рост дебиторской задолженности составил 46,7% и 27,4% соответственно.

Корпоративные события энергосбытовых компаний, входящих в Группу компаний ТНС Энерго мы подробно освещали в наших предыдущих постах:

Отметим, что прогнозирование финансовых показателей энергосбытовых осложнено существенными колебаниями чистых финансовых результатов и невысокой рентабельностью работы. Мы внимательно следим за внутригодовыми результатами компаний, однако не считаем, что в среднесрочной перспективе какой-либо сбыт сумеет продемонстрировать рост финансовых результатов, достаточный для появления высокой потенциально доходности. В настоящий момент акции энергосбытовых компаний в число наших приоритетов не входят.

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 12

Сергей Краснощока

Артем Абалов

Алексей Короткий

Алексей Астапов

Лев Кунегин

Артем Абалов

Дмитрий Посетитель

Артем Абалов

Дмитрий Посетитель

Андрей Валухов

С. Г.О.