Рязанская энергосбытовая компания (RZSB)

Энергетические сбытовые компании

Обзор энергосбытовых компаний: итоги 9 мес. 2017 г.

Компании энергосбытового сектора раскрыли бухгалтерскую отчетность по РСБУ и операционные показатели за 9 месяцев 2017 года.

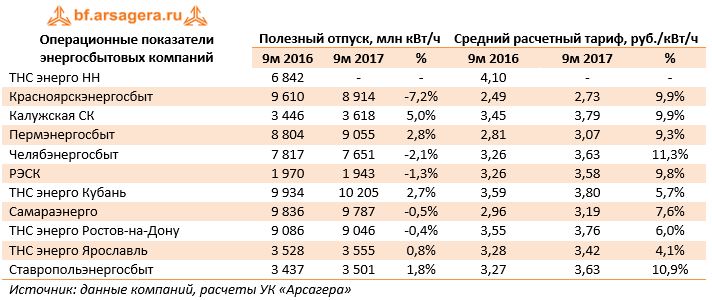

Стоит отметить, что по нижегородскому сбыту информации о полезном отпуске электроэнергии в отчетном периоде найти не удалось. При этом половине из десяти раскрывших информацию компаний удалось увеличить полезный отпуск. Наиболее значительный рост 5% показал калужский сбыт, самая разочаровывающая динамика – у Красноярскэнергосбыта, что связано с выходом на оптовый рынок крупных клиентов, в том числе Енисейской ТГК.

Что касается тарифной составляющей, то рост средней цены продажи электроэнергии, по нашим расчетам, продемонстрировали все компании, при этом наиболее стремительной динамики удалось добиться Челябэнергосбыту (+11,3%), а самый скромный рост показал Ярославский сбыт (+4,1%).

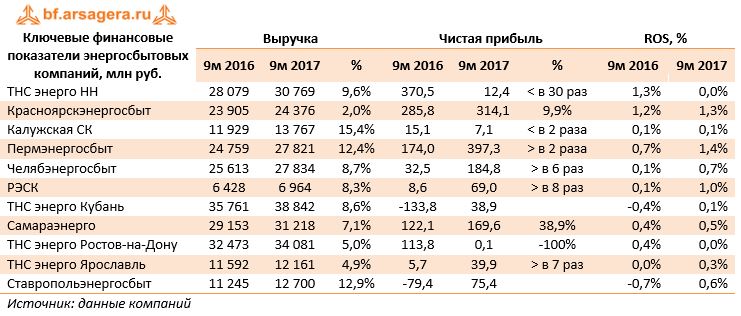

По итогам 9 месяцев 2017 года всем сбытам удалось показать чистую прибыль, при этом восьми компаниям удалось продемонстрировать положительные сдвиги в итоговом финансовом результате. Пермэнергосбыт увеличил чистую прибыль более чем в 2 раза, что было связано с опережающей динамикой выручки, по сравнению с операционными расходами. Челябэнергосбыт нарастил чистую прибыль более чем в 6 раз на фоне возросшей выручки и увеличившихся процентных доходов. Прибыль Рязанской сбытовой компании выросла в 8 раз, в том числе из-за положительного сальдо прочих доходов и расходов в отчетном периоде. По той же причине Кубанский сбыт смог отразить прибыль против убытка годом ранее. Значительное увеличение среднего тарифа у Ставропольэнергосбыта (+10,9%) позволило компании заработать прибыль в 75 млн рублей против убытка годом ранее. Напомним, что чистая прибыль за полный 2016 год у этой компании составила только 60 млн рублей. Опережающий рост расходов по сравнению с выручкой в нижегородском сбыте привел к падению чистой прибыли этой компании в 30 раз. По той же причине вкупе с высокими выплатами по налогу на прибыль ростовский сбыт смог показать лишь символическую прибыль в 90 тыс. рублей против 114 млн рублей годом ранее.

Стоит отметить, что в прочих расходах сбытовые компании, в том числе отражают резервирование по сомнительной дебиторской задолженности. В целом дебиторская задолженность сбытовых компаний за год выросла, исключение составили ростовский и самарский сбыты.

Отметим, что прогнозирование финансовых показателей энергосбытовых компаний осложнено существенными колебаниями чистых финансовых результатов и невысокой рентабельностью работы. Мы внимательно следим за внутригодовыми результатами компаний, однако не считаем, что в среднесрочной перспективе какая-либо из них сумеет продемонстрировать серьезный рост финансовых результатов, достаточный для появления высокой потенциальной доходности, несмотря на разовые крупные дивидендные выплаты. В настоящий момент акции энергосбытовых компаний не входят в круг наших базовых бумаг; префы Ставропольэнергосбыта и обыкновенные акции Рязаньэнергосбыта продолжают входить в наши диверсифицированные портфели акций «второго эшелона».

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

Комментарии 3

Никита Селенков

Артем Абалов

Гость

Прошу сообщить, когда выйдет качественный (как, впрочем, и обычно) обзор по ПАО "РЭСК" за 3-ий квартал 2019 г.

Компания показала фантастический рост показателей прибыли от продаж и чистой прибыли по итогам 3-го квартал 2019 г., но "Арсагера" тактично обошла стороной данного эмитента, несмотря на сверхпозитивную динамику вышеуказанных финпоказателей.

Полагаю, что продажа "Арсагерой" всех ранее входивших в её портфели акций ПАО "РЭСК" весной 2019 г. (за исключением неполных лотов), безусловно, была ошибкой тотальной и катастрофической, но, на мой взгляд, приостановка аналитического покрытия акций столь перспективного эмитента является ошибкой ещё большей - практически фатальной и недопустимой.

Заранее благодарен за качественный обзор, а также за возможное повторное включение акций вышеуказанного эмитента в инвестиционные портфели "Арсагеры" (для исключения повторения ситуации, когда "Арсагерой" не публикуются обзоры на одного из самых перспективных флагманов энергосбытового сектора РФ, мажоритарным акционером которого является компания с госучастием).