Банк Возрождение (VZRZ, VZRZP)

Финансовый сектор

Открытое письмо. Есть ли в Возрождении справедливость?

Подходит к концу эпопея поглощения ПАО Банк «Возрождение» банком ВТБ. Теперь это решено сделать через последовательное присоединение к БМ банку (100% дочка ВТБ).

1. Для начала оценим финансовые показатели Банка Возрождение (с осени 2018 года находится под управлением государственного ВТБ):

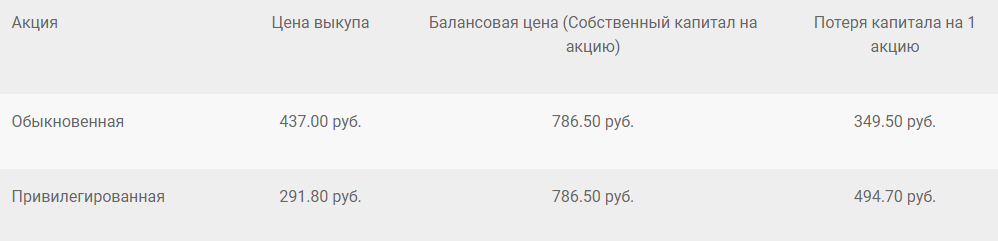

К сожалению, уже очень долго отсутствует рост собственного капитала (балансовой стоимости) на акцию. Не секрет, что фундаментальной основой стоимости акции, как и выплачиваемых по ней дивидендов, является размер и скорость роста собственного капитала на нее приходящегося (ROE – соотношение размера прибыли к собственным средствам). Отметим, что за 12 лет из собственного капитала, приходящегося на акцию, было выплачено 9.7 руб. на одну обыкновенную (ао) и 19.7 руб. на одну привилегированную (ап) акцию. То есть за 8 лет было выплачено не более 2% от имеющегося у акционеров собственного капитала в виде дивидендов. Тем не менее, к моменту присоединения ПАО Банк «Возрождение» к БМ банку, и, как следствие, ликвидации как отдельного юридического лица размер капитала составляет 786 руб. на одну обыкновенную и одну привилегированную акцию. То есть, с учетом достоверности официальной финансовой отчетности, опираясь на аудиторское заключение (ООО «Эрнст энд Янг») и контроль Банка России, можно утверждать, что у акционеров существуют невыдуманные 786 руб. на акцию (как на 1 ао, так и на 1 ап). Эти средства состоят, как из когда-то внесенных акционерами в результате оплаты эмиссии акций (номинал у обыкновенных и привилегированных акций одинаковый), так и заработанных в результате деятельности банка за все годы деятельности, как коммерческой организацией.

2. Проанализируем, как к данным отчетности относятся органы управления (Советы Директоров) ПАО Банк «Возрождение» и банка ВТБ.

Рассмотрим следующий вопрос в повестке дня Совета Директоров ПАО Банк «Возрождение»:

«По вопросу №5: Определение цены выкупа акций Банка «Возрождение» (ПАО):

В связи с вынесением на рассмотрение внеочередного Общего собрания акционеров Публичного акционерного общества Банк «Возрождение» вопроса о реорганизации Публичного акционерного общества Банк «Возрождение» в форме его присоединения к Акционерному обществу «БМ-Банк»:

- определить цену выкупа одной обыкновенной акции Публичного акционерного общества Банк «Возрождение» номинальной стоимостью 10 (Десять) рублей в размере 437,00 (Четыреста тридцать семь) рублей;

- определить цену выкупа одной привилегированной акции с определенным размером дивиденда Публичного акционерного общества Банк «Возрождение» номинальной стоимостью 10 (Десять) рублей в размере 291,80 рублей (Двести девяносто один рубль и восемьдесят копеек).»

Выделим два существенных момента:

- Цена выкупа сильно отличается у обыкновенных и привилегированных (то еще название – почему не ущербных?) акций 437.00 руб. и 291.80 руб. за акцию соответственно. Возможно, посчитали, что дополнительные 10 руб. (19.7 руб. – 9.7 руб.) полученных дивидендов вполне достойная компенсация за разницу в 145 руб.?

- Цена выкупа обоих типов акций сильно меньше размера собственного капитала на акцию.

Кто-то может возразить, что собственный капитал не распространяется на привилегированные акции. Но здесь мы обратимся к закону «Об акционерных обществах» и Уставу ПАО Банк «Возрождение» и промоделируем процесс ликвидации (а в результате присоединения это и происходит) этой организации.

Согласно п. 1 статьи 23 Федерального закона «Об акционерных обществах», одинаковое (даже более выгодное владельцам привилегированных акций) распределение стоимости имущества между владельцами обыкновенных и привилегированных акций произойдет в случае ликвидации.

Закон «Об акционерных обществах» устанавливает следующую очередность выплат:

- в первую очередь осуществляются выплаты по акциям, которые должны быть выкуплены в соответствии со статьей 75 Федерального закона «Об акционерных общества» (выкуп акций обществом по требованию акционеров);

- во вторую очередь осуществляются выплаты начисленных, но не выплаченных дивидендов по привилегированным акциям и определенной уставом общества ликвидационной стоимости по привилегированным акциям;

- в третью очередь осуществляется распределение имущества ликвидируемого общества между акционерами - владельцами обыкновенных акций и всех типов привилегированных акций.

Распределение имущества каждой очереди осуществляется после полного распределения имущества предыдущей очереди.

Ликвидационная стоимость по привилегированным акциям – это отдельный обязательный вид выплаты владельцам привилегированных акций, выплачиваемый помимо распределения оставшегося имущества общества.

В соответствии с п. 2 статьи 32 Федерального закона «Об акционерных обществах»:

«2. В уставе общества должны быть определены размер дивиденда и (или) стоимость, выплачиваемая при ликвидации общества (ликвидационная стоимость) по привилегированным акциям каждого типа. Размер дивиденда и ликвидационная стоимость определяются в твердой денежной сумме или в процентах к номинальной стоимости привилегированных акций.»

В п. 5.3 Устава Банка «Возрождение» указано, что размер ликвидационной стоимости по привилегированным акциям равен номинальной стоимости привилегированной акции, то есть 10 рублей.

Соответственно, в случае ликвидации Банка «Возрождение», владельцы обыкновенных акций общества получили бы только по п. 3 списка, приведенного выше, а владельцы привилегированных акций, помимо распределения оставшегося имущества на равных с владельцами обыкновенных акций, получили бы еще невыплаченные дивиденды и ликвидационную стоимость привилегированных акций, то есть больше владельцев обыкновенных акций, как минимум на 10 рублей на акцию.

В рамках корпоративной процедуры реорганизации, права владельцев обыкновенных и привилегированных акций будут также одинаковыми (оба типа акций становятся голосующими). Кроме того, номинальная стоимость обыкновенных и привилегированных акций Банка «Возрождение» (ПАО) также является одинаковой и составляет 10 рублей. Тот факт, что привилегированные акции Банка «Возрождение» (ПАО) не являлись в период деятельности организации голосующими, не имеет значения для определения доли балансовой стоимости, приходящейся на одну акцию. По всем остальным параметрам обыкновенные и привилегированные акции Банка «Возрождение» (ПАО) не отличаются, за исключением одного параметра – все обыкновенные акции сосредоточены в руках одного владельца – Банк ВТБ (ПАО).

То есть, по смыслу цена выкупа привилегированных акций должна быть как минимум не ниже цены выкупа обыкновенных! Как доказательство напомним, что приличные компании, например, Лукойл и Норильский Никель, конвертировали когда-то привилегированные акции в обыкновенные в соотношении 1:1, несмотря на разные котировки (привилегированные акции торговались с дисконтом к обыкновенным).

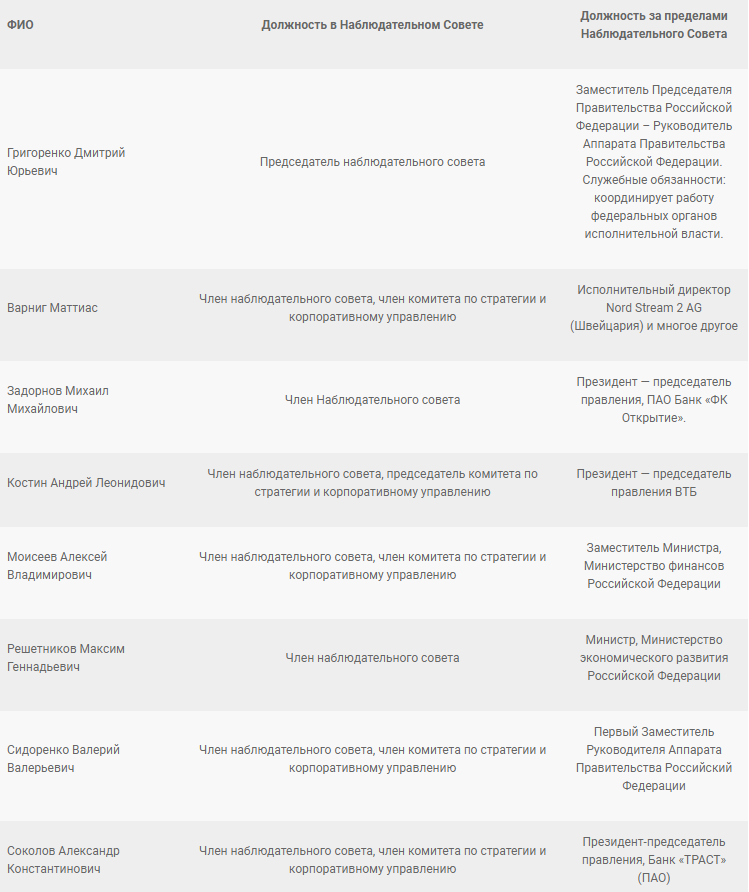

Понимают ли эти юридические и экономические моменты члены Совета директоров? Хорошо ли они разобрались в смысле Закона и своего же Устава? Действуют ли они в интересах ВСЕХ акционеров? А может они считают, что размер собственного капитала ПАО Банк «Возрождение» липовый (несуществующий)? И вместе, с аудитором и Банком России они вводили акционеров в заблуждение?

Состав Совета директоров ПАО Банк «Возрождение»:

5 из ВТБ и 1 из БМ банка. Конфликт интересов неизбежен.

Почему же они не хотят или не могут понять, что, утверждая цену ниже балансовой цены (собственного капитала) на акцию, расписываются в некорректности своей же отчетности, за которую несут ответственность перед акционерами? И что же тогда за цифра указана в официальной отчетности и почему оценка акции настолько отличается от нее?

Следующим важным моментом является источник средств, за счет которых будет осуществляться выкуп у несогласных с реорганизацией акционеров. Очевидно, что владельцев обыкновенных акций среди них не будет (единственный владелец ВТБ), остаются только привилегированные. Так как выкуп будет осуществляться за счет собственного капитала ПАО Банк «Возрождение», то получается что из 786.50 руб., причитающихся владельцу 1 одной привилегированной акции, он получит 291.80 руб. Кому достанется 494.70 руб.?

Получается тем, кто станет акционером новой структуры! Что называется, очистимся от надоедливых и недовольных замечательными результатами управления банком миноритарных акционеров, заодно чуть прихватим у них за возможность убежать из совместного эффективного бизнеса. Какова цена вопроса? Посчитаем общую сумму «сэкономленного»: кол-во ап 1 294 505 * 494.70 руб.=640 млн руб. Банку ВТБ, видимо, тяжело стало зарабатывать средства в результате основной банковской деятельности – решили поправить дела деньгами миноритариев.

Может тогда остаться и стать акционером БМ банка, пойти на конвертацию своих жутко привилегированных акций в акции этого замечательного банка?

Но увы, не получится! Акции оказываются не привилегированными, а еще более ущербными!

Узнаем из повестки дня заседания Наблюдательного Совета банка ВТБ:

«По вопросу 6

«О присоединении Публичного акционерного общества Банка «Возрождение» к Акционерному обществу «БМ-Банк»»:

Считать целесообразным принятие в установленном порядке решений о реорганизации Банка «Возрождение» (ПАО) и АО «БМ-Банк» в форме присоединения Банка «Возрождение» (ПАО) к АО «БМ-Банк» на следующих условиях:

……………………………………………….

Количество обыкновенных акций Банка «Возрождение» (ПАО), которые конвертируются в одну обыкновенную акцию АО «БМ-Банк» (коэффициент конвертации обыкновенных акций Банка «Возрождение» (ПАО) в обыкновенные акции АО «БМ-Банк»), составит 685/437.

Одна обыкновенная акция Банка «Возрождение» (ПАО) конвертируется в 437/685 обыкновенных акций АО «БМ-Банк».

Количество привилегированных акций Банка «Возрождение» (ПАО), которые конвертируются в одну обыкновенную акцию АО «БМ-Банк» (коэффициент конвертации привилегированных акций Банка «Возрождение» (ПАО) в обыкновенные акции АО «БМ-Банк»), составит 685/167.

Одна привилегированная акция Банка «Возрождение» (ПАО) конвертируется в 167/685 обыкновенных акций АО «БМ-Банк».

Результаты голосования: решение принято.»

Куда не кинь, всюду клин!

И если цена выкупа была хуже в 1.5 раза = 437/291.8, то коэффициент конвертации 167/685=0.2438 против 437/685=0.6380, хуже в 2.62 раза. Полная несуразица – совершенно разная оценка одних и тех же акций в рублях и в акциях замечательного БМ банка! То есть в этом случае, если считать, что обыкновенные акции участвуют в обмене из расчета 437 руб., то привилегированные из расчета 437/2.62= 166.80 руб.! Удивительная нелинейность или особое экономическое знание наделенных властью членов совета директоров ВТБ?

Миноритариям лучше предъявить свои «привилегированные акции» к выкупу!

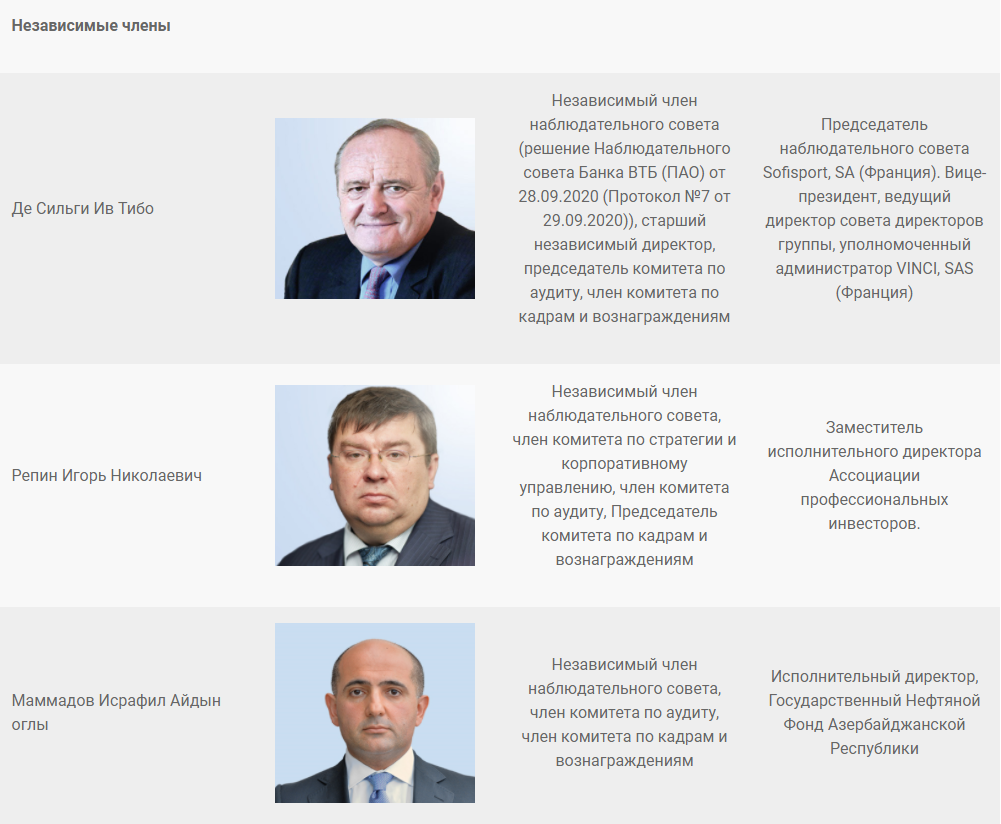

Кто принимал решение (Состав Наблюдательного совета ВТБ):

Насколько нам известно, решение принято единогласно. И что касается мнения основной массы директоров, то все понятно без слов (как и в случае с Советом Директоров ПАО Банк «Возрождение»), нет смысла сокрушаться и удивляться из-за их поведения.

Поражает позиция «независимых»! Особенно Заместителя исполнительного директора Ассоциации профессиональных инвесторов! Казалось бы, именно он должен был попытаться защитить интересы миноритариев! Но нет, и он проголосовал «ЗА». Так что, никакого особого мнения мы не увидели и не услышали ни от кого из уважаемых Членов Наблюдательного Совета ВТБ.

Миноритарным акционерам следует серьезно задуматься, стоит ли надеяться «на» и голосовать «за» таких «независимых» директоров. Профессиональны ли они и независимы?

3. Странные особенности биржевого обращения.

Понимаем, что 100% владельцу обыкновенных акций ПАО Банк «Возрождение» банку ВТБ – оценка не важна (как впрочем, и коэффициенты обмена), так как заранее понятно, что предъявлять свои акции к выкупу он не будет. Перекладывает из одного кармана в другой, так как ВТБ является и 100% владельцем обыкновенных акций БМ банка (префов там нет). Коэффициенты и цены выкупа в этой схеме имеют значение только для миноритарных акционеров – владельцев привилегированных акций ПАО Банк «Возрождение».

И спасло их от выкупа по еще более низкой цене (если оценивать информацию исходя из коэффициента конвертации, то так и было бы) только биржевое обращение и средневзвешенная цена акции за последние 6 месяцев в 291 руб.

Нам никогда не нравилась это норма закона «Об акционерных обществах», но ничего лучше и умнее наша законодательная среда на данный момент не сгенерировала. Почему не нравится?

Потому что, как ни странно – это глупая норма, которая позволяет манипулировать ценой акций как в одну, так и в другую сторону. То есть, если бы миноритарные акционеры (по примеру Game Stop) сговорились и просто прокрутили обороты на бирже по другим, но уже наоборот завышенным ценам, то согласно закону это считалось бы нормальным, а акции ПАО Банк «Возрождение» могли бы быть выкуплены по неадекватным ценам. Но здесь, конечно, у ВТБ есть страховка – максимально долго ничего не делать или наоборот самим «должным образом» поучаствовать в торгах, как это сделал когда-то ЮКОС в отношении Восточной нефтяной компании (ВНК). Тогда совершенно неожиданным образом на бирже во внеторговом режиме была проведена огромная сделка по заниженной цене, в результате чего средневзвешенная цена рухнула, и по акциям ВНК получилось дать оферту по значительно более низкой цене.

Единственно правильным подходом с точки зрения Законодательства должна стать ориентация на балансовую цену акции (собственный капитал на акцию) – именно она является ограничением снизу по цене выкупа! Но пока, видимо, мы еще не достигли таких уровней понимания и живем с другими представлениями об экономической сути явлений.

4. Процедура голосования.

Следующим поразительным моментом является сама процедура голосования. При процедурах корпоративных преобразований и при присоединении в частности, Законом предусмотрено наделение правом голоса владельцев привилегированных акций наравне с владельцами обыкновенных акций. Это означает, что все акционеры компании образуют единое множество – все акции становятся голосующими. Фактически они все вместе принимают решение о будущем их совместного бизнеса, а несогласным, в последующем, в результате уже принятия решения дается возможность покинуть бизнес, получив за свои акции справедливое возмещение, то есть, как минимум, заработанное в виде балансовой стоимости на акцию.

И здесь у владельцев привилегированных акций ПАО Банк «Возрождение» есть привилегия голосовать вместе с владельцами обыкновенных акций, но вот только за разные условия!

Очевидно, что если решение принимается общим кворумом, то и последствия должны быть равноценными, в противном случае, зачем давать владельцам привилегированных акций их несчастные 5% голосов (соотношение количества ао и ап в уставном капитале 95% и 5%)? 95% проголосуют одновременно и за условия для себя, и за условия для 5% привилегированных акций, как следствие, решение будет принято всегда, а условия для остальных 5% могут быть любыми (хоть издевательски плохими), изменить что-то они своими 5-ю % голосов все равно не смогут. Вот такую практику и такое качество корпоративного управления демонстрируют нам эта реорганизация и действия органов управления банками!

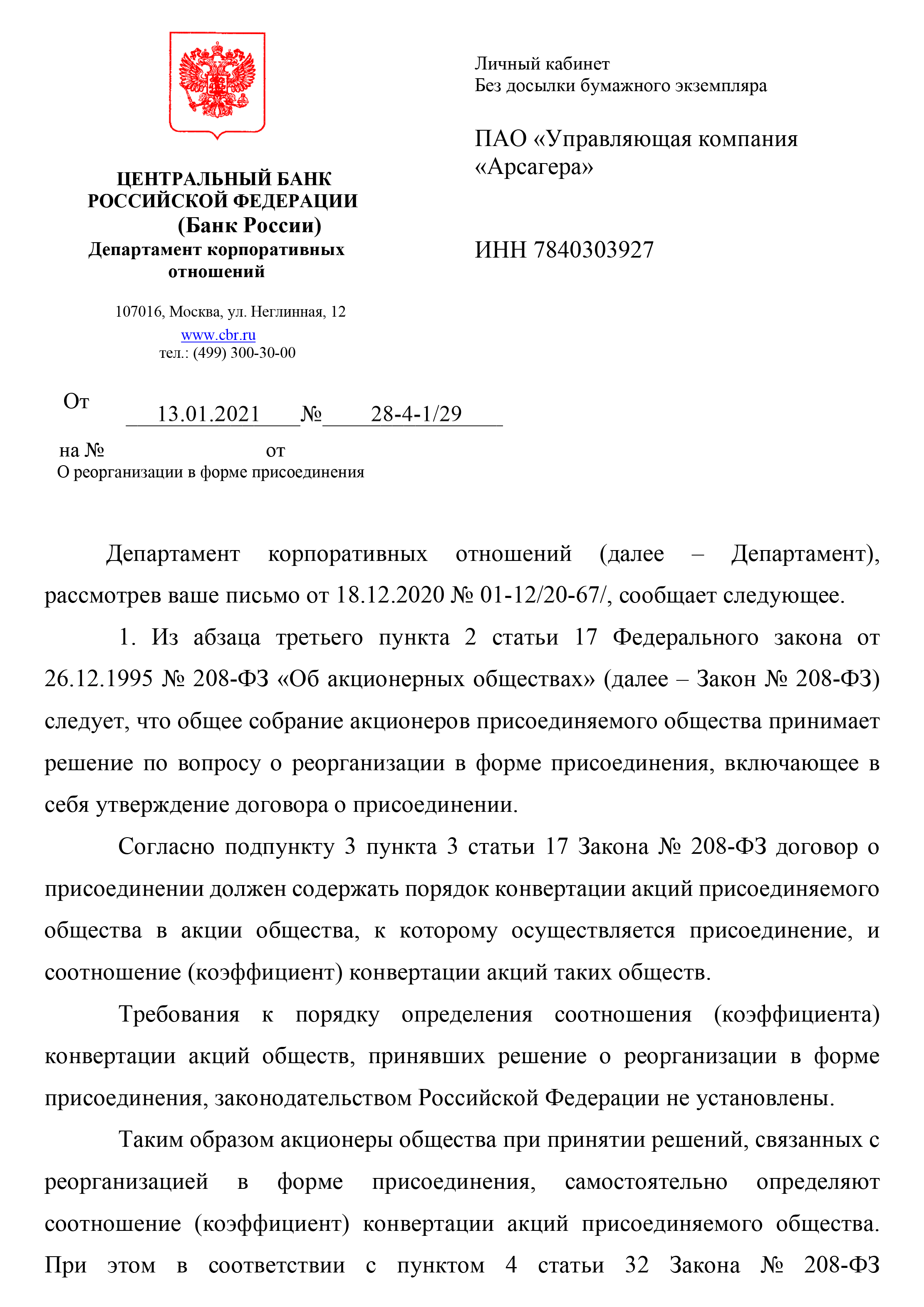

5. Банк России. Надежда и опора миноритариев.

Сможет ли регулятор помочь? Все права и возможности у него есть, вплоть до защиты интересов миноритариев в суде. Но есть ли желание, а главное понимание всей несправедливости происходящего?

Вот ответ Банка России на информацию о возможном нарушении прав.

Кроме перечисления положений законодательства в ответе ЦБ по сути и нет ничего. Ключевым является с точки зрения Регулятора следующее:

«Требования к порядку определения соотношения (коэффициента)конвертации акций обществ, принявших решение о реорганизации в форме присоединения, законодательством Российской Федерации не установлены.»

В общем, защищайтесь, как хотите, либо приведите конкретные подтверждающие материалы, связанные с нарушением Законодательства. Логика, описанная выше, не является ни доказательством, ни аргументом о том, что у вас что-то украли.

Как обычно, в очередной раз до реальной защиты интересов инвесторов (получение ими в ходе реорганизации конкретных денежных потерь), дело, видимо, не дойдет.

6. Перспективы суда и нужно ли судиться.

Не знаем, есть ли необходимость обсуждать перспективы суда с государственным банком ВТБ в нашем независимом суде? Имеем очень большой опыт: «Судебные процессы в целях улучшения инвестиционного климата в России».

Тем не менее, считаем, что судиться нужно – не судиться проиграть сейчас и сразу. Но главное необходимо зафиксировать в истории подобный случай: где всем и всё понятно, но при этом будет, видимо, законно.

Разумным действием мы считаем продажу акций по цене выкупа (для этого необходимо проголосовать «против» либо не участвовать в голосовании), а затем доказывать убытки (недополученную прибыль) в сравнении со справедливой ценой. Шаблон искового заявления мы подготовим и надеемся на большое количество участников, которым не безразличны свои права и деньги. Если иск будет коллективным – это повышает шансы на положительный результат.

Именно практика сопротивления, несмотря на то, что из кошелька все равно заберут, возможно, уменьшит вероятность повторения подобных событий в будущем. А имена людей, принявших такие решения, будут закреплены в инфопространстве и публично озвучены. История для Истории. Когда потомки будут спрашивать: «Действительно ли на фондовом рынке происходили такие удивительные и противоречащие здравому смыслу вещи?», будет документально подтвержденный ответ. Подробней: «Ситуация в системе Российского правосудия или угроза национальной безопасности»

7. Выводы

- Решение о цене и коэффициентах конвертации привилегированных акций принимается в одностороннем порядке – представителями ВТБ. На наш взгляд существует явный конфликт интересов.

- Цена выкупа существенно ниже балансовой стоимости привилегированных акций. Разница между размером собственного капитала, приходящегося на привилегированные акции, и суммой, которая будет потрачена на выкуп, составляет 640 млн руб. и достанется банку ВТБ (надеемся члены Наблюдательного Совета получат хорошие бонусы за такую выгодную сделку).

- Коэффициенты конвертации привилегированных акций еще хуже, чем цена выкупа. Поэтому выбирайте меньшее из зол.

- Существует явная нелогичность при голосовании общим кворумом и разными последствиями для различных участников голосования.

- Банк России вряд ли поможет миноритариям.

- Обращаться в суд нужно и правильно, несмотря на прогнозируемый результат (Образец искового заявления будет подготовлен и предоставлен бесплатно для всех неравнодушных).

- Необходимо распространять информацию, только максимальная публичная огласка и понимание гражданами несправедливого поведения сильных мира сего в состоянии снизить риск подобных действий в будущем.

- Запомните имена членов советов директоров (особенно независимых) и старайтесь не поддерживать их нигде и никогда своими голосами. В условиях отсутствия возможности выбирать гражданам судей (Судебная система, к сожалению, не является независимой) единственной дееспособной мерой по борьбе с несправедливостью является общественное порицание.

-

Открытое письмо. Есть ли в Возрождении справедливость?

Комментарии 67

Елена Ланцевич

Андрей Ерофеев

Елена Ланцевич

Андрей Зуев

Алексей Астапов

Посетитель

Посетитель

Сергей Трунов

Алексей Астапов

Посетитель

Елена Ланцевич

Георгий Докучаев

Андрей Зуев

Артем Абалов

Георгий Докучаев

Георгий Докучаев

Георгий Докучаев

Алексей Астапов

Георгий Докучаев

Андрей Валухов

Александр Петров

Александр Шадрин

Сергей Белый

Александр Шадрин

В данный момент у ВТБ нет никаких прав/обязанностей по отношению к владельцам привилегированных акций, кроме обязательства выплаты дивидендов по привилегированным акциям Банка Возрождение, также они не могут быть выкуплены по принудительной оферте. Между тем по заявлениям менеджмента ВТБ в 2020 году должна произойти полная консолидация, и Банк Возрождение перестанет существовать, как отдельное юридическое лицо. Мы надеемся, что ВТБ проведет консолидацию Банка Возрождение на достойном корпоративном уровне, то есть мы ждем выставления оферты по префам не хуже ценовых параметров по обыкновенным акциям.

Сергей Белый

Андрей Валухов

Илья Дьячков

Артем Абалов

Сергей Белый

Андрей Ерофеев

Артем Абалов

Андрей Ерофеев

Артем Абалов

Андрей Ерофеев

Николай Николаев

Артем Абалов

Андрей Ерофеев

Андрей Ерофеев

Артем Абалов

Алексей Чебкасов

Артем Абалов

Андрей Ерофеев

Артем Абалов

Артем Абалов

Артем Абалов

Лев Кунегин

Алексей Астапов

Константин Дубровин

Александр Шадрин

Николай Николаев

Елена Ланцевич

Сергей Белый

Никита Селенков

Александр Шадрин

Елена Ланцевич

Никита Селенков

Андрей Валухов

Дмитрий Попов

Дмитрий Попов

Андрей Валухов

Дмитрий Попов

Александр Шадрин

Николай Николаев

С. Г.О.

alex 1273