Сбербанк России (SBER, SBERP)

Финансовый сектор

Итоги 1 п/г 2021 г.: умеренный рост расходов на фоне скромных отчислений в резервы

Сбербанк раскрыл консолидированную финансовую отчетность по МСФО за 1 п/г 2021 года.

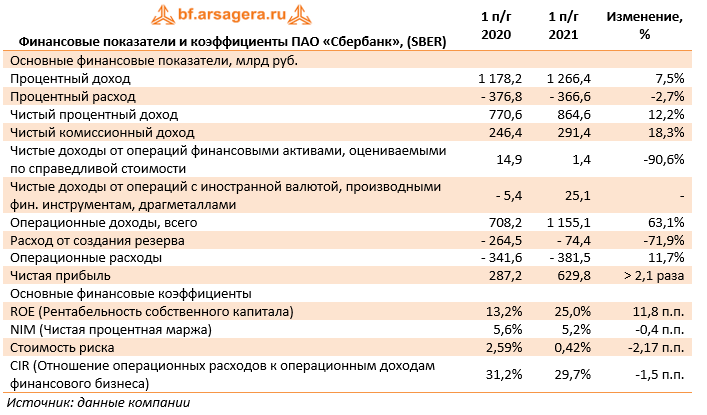

Процентные доходы банка выросли на 7,5% до 1 266,4 млрд руб., на фоне роста кредитного портфеля, вызванного высокими темпами кредитования розничных клиентов.

Процентные расходы сократились на 2,7% вследствие дальнейшего удешевления стоимости фондирования. В итоге чистые процентные доходы с учетом расходов на страхование вкладов в отчетном периоде составили 864,6 млрд руб., прибавив 12,2% относительно аналогичного периода прошлого года.

Чистый комиссионный доход увеличился на 18,3%, составив 291,4 млрд руб. в основном за счет роста доходов по операциям с банковскими картами, доходов от расчетно-кассового обслуживания и от брокерского бизнеса. Помимо этого отметим, получение доходов от операций с финансовыми активами в размере 1,4 млрд руб., а также увеличившиеся доходы от операций с валютой и драгметаллами, составившими 25,1 млрд руб.

В отчетном периоде Сбербанк более чем в три раза снизил объемы начисленных резервов, составивших 74,4 млрд руб., что было связано с урегулированием проблемной задолженности по ряду крупных заемщиков и улучшением кредитного качества выданных ссуд.

Операционные расходы продемонстрировали увеличение на 11,7% до 381,5 млрд руб., а их отношение к операционным доходам по финансовому бизнесу снизилось на 1,5 п.п. и составило 29,7%.

В результате чистая прибыль Сбербанка составила 629,8 млрд руб., увеличившись более чем в два раза.

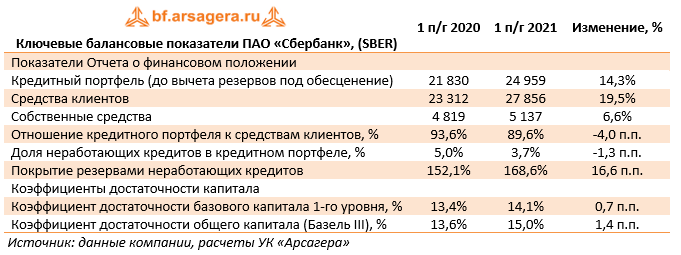

По линии балансовых показателей отметим рост кредитного портфеля на 14,3% до 25,0 трлн руб. Доля неработающих кредитов в кредитном портфеле в отчетном периоде сократилась на 1,3 п.п. до уровня 3,7%. Отношение созданных на балансе резервов под обесценение кредитного портфеля к объему неработающих кредитов составило 168,6%. Коэффициент достаточности базового капитала 1-го уровня за год вырос на 70 базисных пунктов до 14,1%. Коэффициент достаточности общего капитала вырос на 140 базисных пунктов до 15,0%.

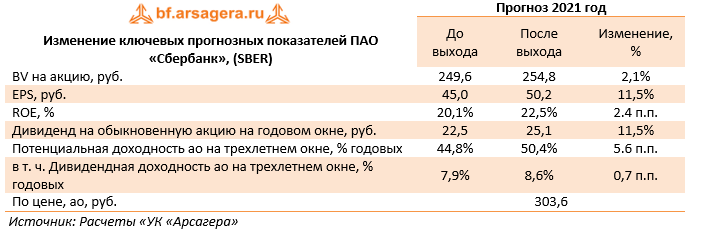

По итогам вышедшей отчетности мы повысили наши прогнозы на текущий и будущие годы по прибыли Сбербанка, отразив меньший темп роста операционных расходов. Мы ожидаем, что ROE банка по-прежнему останется выше 20%, а чистая прибыль способна превысить 1,1 трлн руб. В результате потенциальная доходность акций Сбербанка возросла.

В настоящее время обыкновенные акции Сбербанка торгуются с P/BV 2021 около 1,2 и P/E 2021 около 6,0 и продолжают оставаться одной из наших базовых бумаг в секторе ликвидных акций.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 194

Артем Абалов

Александр Борисовский

Елена Ланцевич

Алексей Астапов

Елена Ланцевич

Елена Ланцевич

Сергей Краснощока

Сергей Краснощока

Артем Абалов

Елена Ланцевич

Елена Ланцевич

Денис Зинченко

Елена Ланцевич

Денис Зинченко

Артем Абалов

Дмитрий Попов

Елена Ланцевич

Пётр Колычев

Артем Абалов

Дмитрий Попов

Дмитрий Попов

Артем Абалов

Дмитрий Попов

Дмитрий Попов

Артем Абалов

Алексей Зыков

Артем Абалов

Елена Ланцевич

Василий Иванов

Елена Ланцевич

Василий Иванов

Иван Иванов

Иван Иванов

Елена Ланцевич

Андрей Зуев

Елена Ланцевич

Дмитрий Попов

Елена Ланцевич

Дмитрий Попов

Александр Шадрин

Александр Шадрин

Владимир Михалкин

Елена Ланцевич

Дмитрий Попов

Елена Ланцевич

Андрей Валухов

Гость

Андрей Валухов

Дмитрий Попов

Андрей Валухов

Дмитрий Попов

Артем Абалов

Дмитрий Попов

Артем Абалов

Валентина Криштапович

Дмитрий Попов

Дмитрий Попов

Артем Абалов

Дмитрий Попов

Артем Абалов

Дмитрий Попов

Артем Абалов

Артем Абалов

Дмитрий Попов

Дмитрий Попов

Дмитрий Попов

Артем Абалов

Дмитрий Попов

Артем Абалов

Дмитрий Попов

Александр Шадрин

Добрый день, Андрей! Да, в июне мы купили обыкновенные акции Сбербанка только в фонд "Арсагера – фонд смешанных инвестиций", в данный момент мы купили их во все портфели.

Посетитель

Александр Шадрин

Дмитрий Попов

Елена Ланцевич

Любовь Фролова

Елена Ланцевич

Дмитрий Попов

Елена Ланцевич

Елена Ланцевич

Дмитрий Попов

Дмитрий Попов

Артем Абалов

Дмитрий Попов

Артем Абалов

Дмитрий Попов

Елена Ланцевич

Дмитрий Попов