Ford Motor Company (F)

Иностранные компании

Подробная информация о компании и итоги за 9 мес. 2016 года

Мы начинаем серию публикаций об иностранных компаниях. В первом обзоре по данному эмитенту мы постараемся представить подробную информацию о профиле компании, а также анализ производственных и финансовых результатов за несколько лет и за последний отчетный период.

Ford Motor Company – легендарная американская корпорация, ведущий мировой производитель автомобилей более чем со столетней историей. Компания обладает, включая участие в совместных предприятиях, 67 сборочными мощностями: 29 заводов расположены в Северной Америке, 16 – в Европе, 12 – в АТР, 8 –в Южной Америке, 2 – на Ближнем Востоке и в Африке. Брендами корпорации являются Ford и Lincoln, по итогам 2015 года было продано 6.6 млн единиц легковых и легких коммерческих автомобилей, при этом продажи легковых автомобилей составили около половины общих продаж. Дилерская сеть компании насчитывает почти 12 тысяч точек.

В операционной деятельности корпорации можно выделить 6 дивизионов, пять из которых сформированы по географической принадлежности и их выручку составляет продажа автомобилей в соответствующей части света, а шестой занимается финансовыми услугами – кредитованием и лизингом. Обратимся к финансовым показателям и более подробной характеристике каждого из них.

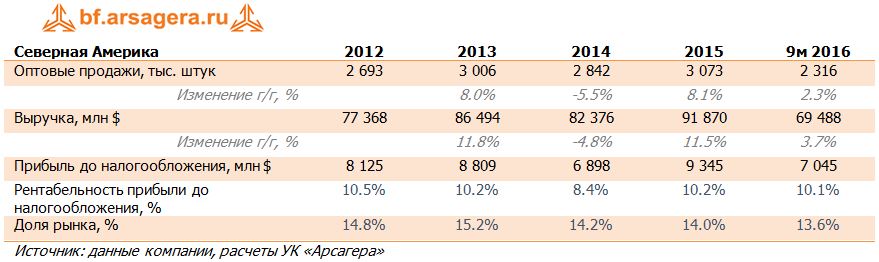

1. Северная Америка

Основным рынком для Ford является Северная Америка, на которую по итогам 9 месяцев 2016 года приходилось около 47% продаж. В выручке признаются оптовые продажи автомобилей – то есть, продажи дилерам. Отметим рост продаж автомобилей с темпами ниже среднерыночных, в итоге доля компании по итогам 9 месяцев 2016 года снизилась до 13.6%. Основной причиной роста прибыли в 2015 году по этому сегменту было увеличение объема продаж и повышение цен. По итогам 9 месяцев 2016 года компании удается держать рентабельность прибыли по этому сегменту на уровне 10%. Стоит отметить, что третий квартал для Ford оказался достаточно слабым – по итогам полугодия рентабельность прибыли до налогообложения превышала 12%.

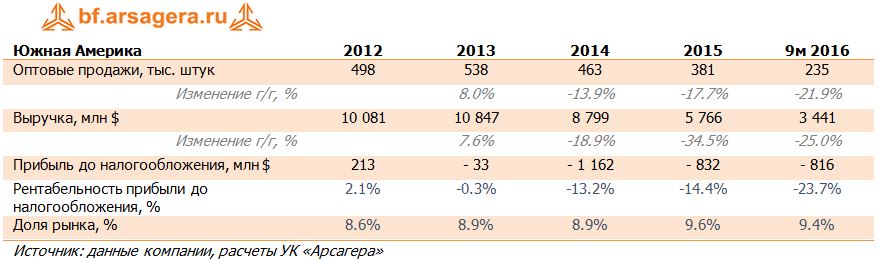

2. Южная Америка

Начиная с 2014 года, автомобильный рынок Южной Америки демонстрирует негативную динамику – падение темпов продаж достигает двузначных темпов. Во многом это связано с авторынком Бразилии, сократившимся за 2 года (на конец 2015 г.) более чем на 30% - до 2.6 млн автомобилей. При этом продажи Ford падают медленнее рынка. Существенный скачок в доналоговых убытках произошел в том числе и из-за девальвации венесуэльского боливара. Ухудшение ситуации по итогам 9 месяцев 2016 года связано со снижением цен на выпускаемую продукцию, в том числе и из-за продолжающейся девальвации.

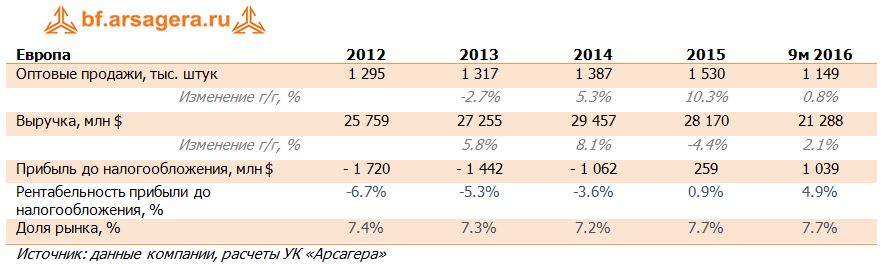

3. Европа

Нельзя не отметить выправление ситуации по европейскому направлению – за 9 месяцев 2016 года было продано почти столько же автомобилей, сколько за полный 2012 год. Выход из убытков стал возможен благодаря росту бизнеса и экономии на издержках. Драйверами роста продаж стало заметное увеличение авторынка в Британии, а также существенное увеличение доли рынка в Германии. Отметим, что третий квартал 2016 года для Ford стал довольно слабым.

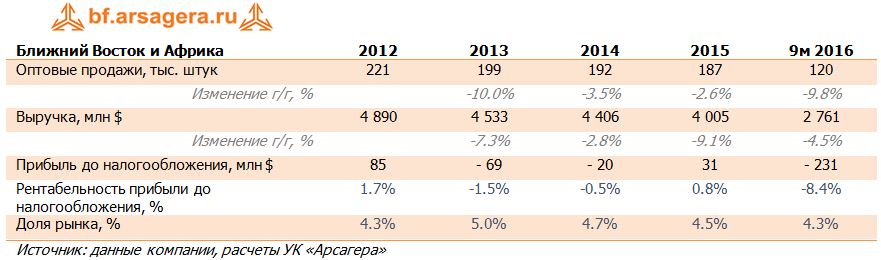

4. Ближний Восток и Африка

Данный сегмент является наименьшим по объему продаж и не вносит решающий вклад в итоговые финансовые результаты компании, принося незначительные убытки.

5. АТР (азиатско-тихоокеанский регион)

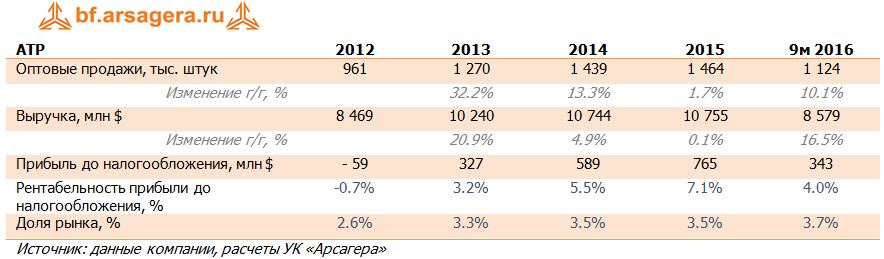

Как видно из таблицы, данный сегмент в последние годы демонстрировал неплохой рост благодаря увеличению авторынка Китая и доли Ford на нем. Увеличение рентабельности данного сегмента было связано с экономией на постоянных издержках, к сожалению, в 2016 году этот процесс развернулся в обратную сторону и оказывает давление на финансовый результат.

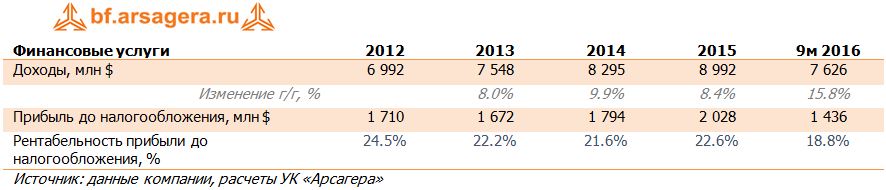

6. Финансовые услуги

Доходы этого сегмента напрямую связаны с ростом объема продаж, при этом рентабельность по итогам 9 месяцев 2016 года снизилась.

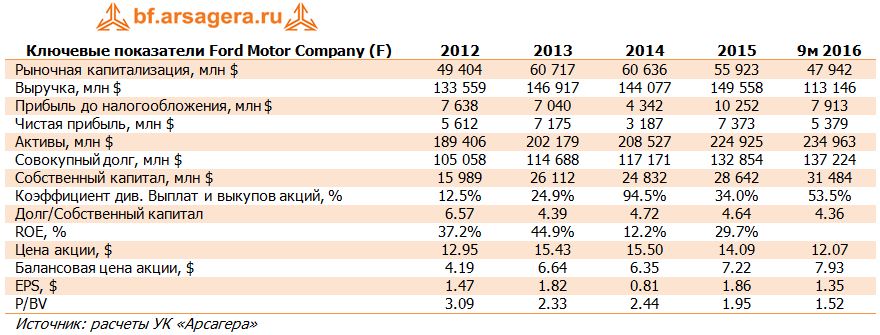

Ниже представлен анализ консолидированных финансовых показателей компании за последние 4 года. Нельзя не отметить волатильность чистой прибыли, а также существенный объем долгового бремени. Такой объем заемных средств связан с деятельностью сегмента «финансовые услуги», а долг непосредственно автомобильного бизнеса составляет около $12 млрд C 2012 года Ford осуществляет повышение ежегодных дивидендных выплат, а в 2016 году заплатил даже экстра-дивиденды в размере 25 центов на акцию. При этом в рассматриваемом периоде большая часть прибыли удержана компанией и реинвестирована.

ROE компании в целом демонстрирует негативную тенденцию – это связано с относительно недавним выходом чистых активов компании (в 2011 году) в положительную зону.

Что касается результатов за девять месяцев 2016 года, то следует отметить, что они продемонстрировали небольшую отрицательную динамику, чистая прибыль в абсолютном выражении снизилась на 2%. Третий квартал 2016 года выдался тяжелым. Сама компания по итогам года ожидает более слабых финансовых результатов, чем в 2015 году, что укладывается в наш прогноз.

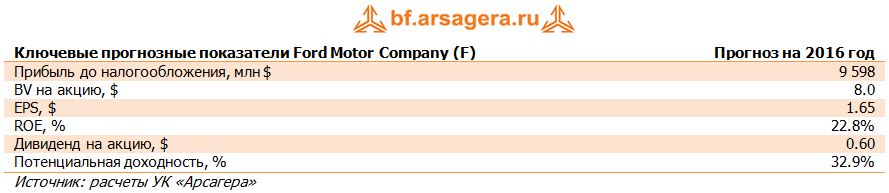

Если говорить о будущих результатах компании, мы ожидаем сложного 2017 года и возвращения к показателям 2015 года к 2021 году. На наш взгляд, акции Ford, торгующиеся с P/BV 1.5 имеют неплохой потенциал роста.

Комментарии 6

Артем Абалов

Василий Иванов

Артем Абалов

Александр Петров

Андрей Валухов

Николай Николаев