ФосАгро (PHOR)

Производство минеральных удобрений

Итоги 9 мес. 2016: хорошо держит удар

ПАО «Фосагро» раскрыла консолидированную финансовую отчетность по МСФО за 9 месяцев 2016 года.

Согласно вышедшим данным совокупная выручка компании выросла на 3.7%, составив 147.6 млрд рублей.

Доходы по азотному направлению снизились на 8.9%, составив 14.5 млрд рублей на фоне роста объемов реализации азотосодержащей продукции на 5% - до 1 067 тыс. тонн. Компания увеличила продажи карбамида до 757.1 тыс. тонн (+11.7%), а реализация аммиачной селитры снизилась на 7.7% - до 309.6 тыс. тонн. При этом экспортные цены в рублевом выражении на селитру остались на уровне прошлого года (13 364 руб. за тонну), а экспортная цена карбамида упала на 15.3% - до 13 937 рублей за тонну.

Доходы от продаж фосфоросодержащей продукции увеличились на 5.4%, составив 132.6 млрд рублей. При этом объем реализации возрос на 5.4% - до 4.41 млн. тонн. Основным драйвером роста выступили продажи апатитового концентрата, составившие 20.3 млрд рублей (+57%) на фоне увеличения объемов реализации на 34% и роста экспортной и внутренней цен на 11% и 26% соответственно. Выручка от кормового монокальцийфосфата выросла на 48.5% – до 7.65 млрд рублей, объемы реализации выросли на 32.9%, при том, что экспортная цена осталась практически без изменений, а внутренняя цены выросла на 18.5%. Выручка от реализации моноаммоний и диаммоний фосфатов снизилась на 8.6% - до 50.1 млрд рублей, несмотря на рост общего объема продаж на 2.3%. Виной всему – снизившиеся экспортные рублевые цены на моноаммоний фосфат (-18.5%) и диаммоний фосфат (-12.8%). Выручка от реализации NPK (комплексных удобрений) выросла на 10.2% - до 32.9 млрд рублей.

Операционные расходы росли более быстрыми темпами, составив 96.3 млрд рублей (+11.9%). Основным драйвером роста выступили материальные расходы (+26%) из-за увеличения добычи апатит-нефелиновой руды. Кроме того, в отчетном периоде в затраты попала себестоимость реализованных запасов (годом ранее компания накапливала запасы), уменьшив тем самым, расходы. Отметим снижение расходов на покупной аммиак и серную кислоту. Коммерческие расходы увеличились на 18.5% до 15.1 млрд рублей на фоне увеличения оплаты услуг РЖД. Административные затраты прибавили 12.7%, составив 9.4 млрд рублей из-за увеличения расходов на персонал на 14.5%. В итоге операционная прибыль снизилась на 8.8% - до 51.3 млрд рублей.

Заметное влияние на итоговый результат оказали финансовые статьи. Долговая нагрузка компании с начала года уменьшилась до 118 млрд рублей (94% заемных средств номинировано в долларах), а процентные расходы уменьшились до 3.4 млрд рублей. Переоценка валютного долга принесла положительные курсовые разницы в размере 13 млрд рублей. В итоге чистая прибыль отчетного периода составила 48.5 млрд рублей, увеличившись на 53.7%.

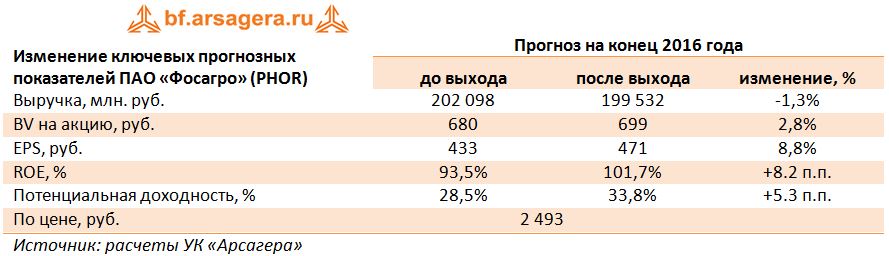

По результатам отчетности мы несколько повысили прогноз финансовых результатов на текущий год.

Говоря о перспективах, стоит отметить, что одним из наиболее значимых проектов является строительство нового агрегата аммиака, мощностью 760 тыс. т. в год, который позволит наращивать мощности по производству комплексных удобрений и снизит зависимость от сторонних поставок аммиака. Помимо этого, в соответствии со стратегией по развитию перерабатывающих производственных мощностей и расширению продуктовой линейки, Фосагро подписала соглашение о строительстве нового производства гранулированного карбамида мощностью 500 тыс. тонн в год на мощностях Фосагро-Череповец. Ожидается, что ввод в эксплуатацию новой установки совпадет с началом работы нового агрегата аммиака в первом полугодии 2017.

Акции компании торгуются с P/BV 2016 около 3.6 и P/E 2016 около 5.3 и потенциально могут войти в наши диверсифицированные портфели акций.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

-

Качество корпоративного управления

Вы можете ознакомиться с таблицей, отражающей оценку качества корпоративного управления эмитента

Комментарии 13

Артем Абалов

Владимир Михалкин

Елена Ланцевич

Алла Кочина

Александр Шадрин

Александр Шадрин

Андрей Гунт

сергей жиглов

Александр Шадрин

Дмитрий Святенюк

Андрей Валухов

Алексей Шемякин

Воронноров