ГК Самолет (SMLT)

Строительство, недвижимость

Итоги 1 п/г 2022 г.: дивидендные выплаты выходят на новый уровень

ГК Самолет раскрыла консолидированную ключевые операционные показатели и финансовую отчетность по МСФО за 1 п/г 2022 год. Отметим, что операционные показатели компании включают в себя итоги деятельности, приобретенной в декабре прошлого года компании «СПБ Реновация», чей вклад в результаты группы начал учитываться с 1 января 2022 г.

В отчетном периоде денежные поступления от продаж жилой недвижимости увеличились на 81,5% до 78,6 млрд руб., а объем продаж составил 469 тыс. кв. м. Доля заключенных контрактов с участием ипотечных средств составила 73,3%. Рост средней цены реализации составил 10,6%. В итоге общая выручка компании выросла вдвое до 66,2 млрд руб.

Рентабельность по валовой прибыли выросла с 25,3% до 33,1%. Коммерческие и управленческие расходы показали отстающую динамику, прибавив 62,1%. Среди прочих статей доходов и расходов отметим доход в размере 705 млн руб., отраженный в отчетном периоде в качестве эффекта от внесения земельных участков партнерами компании по совместному предприятию. В результате операционная прибыль компании составила 15,4 млрд руб., увеличившись более чем вдвое.

Долговая нагрузка компании возросла более чем в три раза до 190,6 млрд руб., а ее обслуживание обошлось компании в 9,4 млрд руб. При этом объем проектного финансирования (банковские кредиты эскроу) составил 104,9 млрд руб. В результате показатель скорректированного чистого долга составил 83,1 млрд руб.

В итоге компания смогла заработать прибыль в размере 3,7 млрд руб. (+41,1%).

Согласно бизнес-плану в текущем году компания должна выйти на реализацию свыше 1,2 млн. кв. м. на общую сумму около 200 млрд руб. Показателя EBITDA, по данным управленческой отчетности, ожидается на уровне более 60 млрд руб.

С учетом принятой в компании дивидендной политики, определяющей процент прибыли к распределению в зависимости от соотношения чистый долг/скорректированная EBITDA, мы ожидаем, что уже по итогам текущего года дивиденды будут удвоены относительно прошлого года и составят порядка 10 млрд руб.

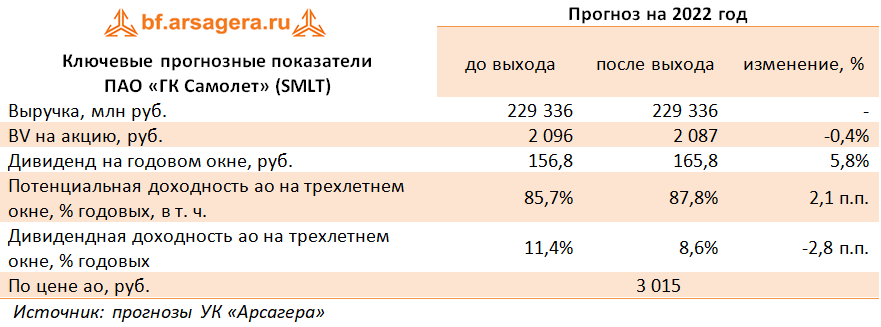

По итогам вышедшей отчетности мы не стали вносить в модель компании серьезных изменений.

* - скорректированный собственный капитал на акцию, рассчитанный с учетом переоценки рыночной стоимости портфеля проектов

В настоящий момент акции компании торгуются с P/BV скор. 2022 около 1,5 и продолжают входить в состав наших портфелей.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Полный видеокурс лекций об инвестировании в свободном доступе по ссылке.

|

-

Итоги 1 п/г 2022 г.: дивидендные выплаты выходят на новый уровень

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 31

Здравствуйте! В посте за 2023 год Арсагера указала информацию о чистом долге в 75.9 млрд рублей. Правильно ли я понимаю, что при его определении из общей суммы в 512.6 млрд вычитались суммы в 46 626 млрд, 44 411 млрд и 14 332 млрд, относящиеся к строчкам с указанными к ним примечаниям (см п 20 финотчетности за 2023г):

"** Группа привлекла финансирование для приобретения Группы Компаний МИЦ под плавающую процентную ставку, зависящую от размера ключевой ставки ЦБ РФ плюс 3,4%.

*** Группа привлекает финансирование для возмещения затрат по приобретению долей в уставных капиталах Обществ, которые будут заниматься проектной деятельностью, затрат на покупку земельных участков под проекты Группы и других затрат, связанных с финансированием строительства. Ставка определяется в каждом кредитном договоре и зависит от ключевой ставки ЦБ РФ плюс 3,4% – 4,5% в среднем по каждому кредиту"

Если это так, то почему Арсагера не считает данные обязательства долгом, требующим обслуживания в районе 20% годовых?

Елена Ланцевич

Здравствуйте! Показатель скорректированного чистого долга приведен в посте справочно, чтобы показать размер заемных средств компании, скорректированных на размер денежных средств и проектного финансирования. Расчет этого показателя приведен самой компанией в отчетности за 2023 г. в пункте 33. В нашей модели компании мы учитываем общий размер долга 512,6 млрд и по нему же начисляются процентные расходы.

Елена Ланцевич

В независимости от того, кто является акционерами и в каких долях, мы корректируем показатели собственного капитала и прибыли в соответствии с принятой у нас методикой оценки строительных компаний. Мы пытаемся понять прибыль, которую бизнес получит в будущем и структура акционерного капитала тут ни при чем. Это скорее вопрос, относимый к рискам корпоративного управления.

Елена Ланцевич

Здравствуйте! С учетом текущего уровня раскрытия информации компанией Самолет, а также планов о грядущем SPO, этот сценарий мы рассматриваем как маловероятный.

Зашел в раздел Арсагеры "просмотр финансовых показателей", и возник вопрос: есть ли смысл делать корректировку всех показателей с учетом контролирующей доли акционеров?

Здравствуйте!

Интересует Ваше мнение: насколько вероятен сценарий, при котором Самолет пойдет по стопам ЛСР и после обратного выкупа мажоритарии присвоят себе деньги акционеров - или эти компании находятся в разных ситуациях?

Артем Абалов

Если я правилььно понял, за счет денежного капитала акционеров были приобретены неконтролирующие доли (например, земельные участки). Но ведь в таком случае в обмен на деньги капитал акционеров должен был пополниться земельным капиталом с соответствующим эквивалентом стоимости? Почему при такой операции акционеры свой капитал "теряют"?

Артем Абалов

Несмотря на прибыль 16 364 млн руб. за 2023 год капитал акционеров ГК Самолет уменьшился: на начало года равнялся 17 730 млн. руб, а на конец года 17 229 млн руб.

Что это может означать?

Артем Абалов

Артем Абалов

Артем Абалов

Артем Абалов

Артем Абалов

Напомним, что при оценке девелоперских компаний мы стараемся учесть скрытый потенциал их бизнеса, учитывая возможную переоценку рыночной стоимости портфеля проектов, которую стандарты МСФО не позволяют должным образом отразить в отчетности. Отсюда и возможные разночтения в финансовых показателях с официальной отчетностью эмитента, выборочные показатели который мы корректируем с целью более точного расчета потенциальной доходности акций компании

В 2021 году ГК Самолет были также проданы пакеты (10 или 15%) крупным игрокам. Менеджмент всегда заявлял о намерении провести допэмиссию. Заявлялось, что при благоприятном стечении обстоятельств она произойдет в конце 2022 года. Но основной сценарий - весна 2023.

Елена Ланцевич

Александр Шустов

Анастасия Таганова

Антон Лауфер

Елена Ланцевич

Дмитрий Попов

Артем Абалов

Сергей Белый