Globaltrans Investment plc (GLTR)

Транспорт

Итоги 2022 года: новые логистические потоки ведут к новым рекордам по прибыли

Компания Globaltrans раскрыла консолидированную финансовую отчетность по МСФО за 2022 г.

В отчетном периоде грузооборот компании сократился на 8,1% на фоне сокращения парк полувагонов. В то же время в сегменте цистерн грузооборот увеличился на 7% на фоне увеличения перевозок нефти и нефтепродуктов.

Общая выручка компании выросла на 29,1% до 94,5 млрд руб. Скорректированная выручка в сегменте полувагонов выросла на 39,5% до 81,6 млрд руб. на фоне увеличения суточных ставок предоставления полувагонов. В сегменте цистерн был зафиксирован более скромный рост выручки (+19,2%), при этом цены на перевозки во втором полугодии сохранились на комфортных для компании уровнях. В итоге общая скорректированная выручка увеличилась на 39,5%, достигнув 81,6 млрд руб.

Операционные расходы показали рост на 16,8%, составив 60,2 млрд руб., в основном из-за обесценения подвижного состава, заблокированного на территории Украины, в размере 3,9 млрд руб., а также на фоне роста расходов по вознаграждению персонала на 23% до 6,8 млрд руб.

В итоге операционная прибыль компании выросла более чем в полтора раза до 34,3 млрд руб.

Чистые финансовые расходы сократились на 47,5% до 1,1 млрд руб. на фоне увеличения процентных доходов более чем вдвое до 811 млн руб. Положительные курсовые разницы составили 641,2 млн руб. против отрицательных годом ранее. Отметим, что процентные расходы выросли на 3,8% до 2,6 млрд руб. на фоне увеличения процентных ставок, несмотря на снижения совокупного долга с 37,2 млрд руб. до 24,8 млрд руб.

В итоге чистая прибыль компании выросла почти в два раза до 25,2 млрд руб.

Из прочих моментов отчетности отметим полную консолидацию дочерней компании БТС: в отчетном периоде доля в 40% была приобретена примерно за 9 млрд руб.

По линии корпоративных новостей стоит отметить сохраняющийся мораторий на выплату дивидендов из-за технических ограничений в отношении перевода денежных средств в холдинговую компанию, зарегистрированную на Кипре, при этом конкретных мер по разрешению данной ситуации эмитент не озвучил. Весьма вероятно, что следствием отсутствия дивидендных выплат станет дальнейшее сокращение корпоративного долга (вплоть до его обнуления), а также увеличение капитальных вложений в обновление вагонного парка компании.

В целом отчетность вышла лучше наших ожиданий, прежде всего, за счет существенного роста цен на услуги компании. В то же время, мы считаем, что столь впечатляющий результат стал отражением формирования новых логистических потоков, связанных с последствиями санкций и скачком цен на сырье в первом полугодии 2022 г.

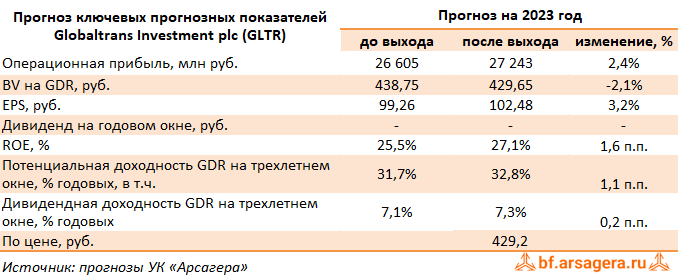

По итогам вышедшей отчетности мы не стали вносить в модель компании существенных изменений. В результате потенциальная доходность расписок компании осталась на прежних уровнях.

Ключевыми событиями, определяющими инвестиционную привлекательность бумаг компании, остаются смена юрисдикции и связанное с этим возобновление дивидендных выплат. В настоящий момент расписки Globaltrans обращаются с P/E 2023 около 4,2 и P/BV 2023 около 1,0 и пока не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Полный видеокурс лекций об инвестировании в свободном доступе по ссылке. Отследить выход новых постов можно в Телеграм-канале по ссылке.

|

-

Итоги 2022 года: новые логистические потоки ведут к новым рекордам по прибыли

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 2

Артем Абалов

Дмитрий Посетитель