Группа Черкизово (GCHE)

Потребительский сектор

Итоги 1 кв 2025 г.: рост себестоимости опережает темп роста выручки

Группа Черкизово раскрыла финансовую отчетность за 1 кв. 2025 г. К сожалению, публикация отчетности не сопровождалась раскрытием ключевых операционных показателей (объемов производства и средних цен реализации в разрезе сегментов), а также ключевых сегментных финансовых показателей, что значительно осложнило обновление модели компании.

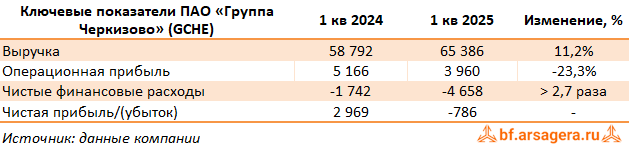

В отчетном периоде совокупная выручка компании выросла на 11,2% и достигла 65,4 млрд руб. По заявлению компании данный рост стал результатом увеличения объемов производства на 6% и повышения цен в среднем на 3,7%. Цена на куриное мясо снизилась на 6,4% к аналогичному периоду прошлого года, тогда как более благоприятная конъюнктура с ценами была у свинины и индейки: их стоимость увеличилась, соответственно, на 9,2% и 12,8%.

Себестоимость выросла на 15%, что обусловлено ростом цен на зерно, на инкубационные яйца и на расходы на персонал.

В итоге общая операционная прибыль компании снизилась на 23,3%, составив около 4 млрд руб.

Чистые финансовые расходы увеличились почти в 3 раза и составили 4,7 млрд руб., главным образом, из-за высокой стоимости заемного капитала.

В результате образовался чистый убыток в размере 0,8 млрд руб. против чистой прибыли в размере 3 млрд руб. годом ранее.

Скорректированная чистая прибыль снизилась с 3,5 млрд руб. до убытка в размере 0,2 млрд руб. Компания также получила отрицательный свободный денежный поток в размере 3,4 млрд руб.

В 2025 г. компания сосредоточится на увеличении объемов продаж продуктов с высокой добавленной стоимостью из индейки и свинины. На рынке куриного мяса компания планирует увеличить продажи продуктов с добавленной стоимостью под брендом «Петелинка», а также увеличить объемы в каналах Экспорт и Фудсервис. В то же время компания объявила о существенном сокращении инвестиционной программы на 2025 г. из-за снижения субсидируемого финансирования и высокой стоимости заемного капитала.

По результатам вышедшей отчетности мы ухудшили прогнозные ожидания по прибыли на 2025 г. на фоне опережающего роста операционных расходов в ключевых сегментах компании и снижения цены на куриное мясо. В результате потенциальная доходность акций компании несколько сократилась.

На данный момент бумаги компании торгуются исходя из P/BV 2025 около 1,1 и P/E 2025 около 8,6 и продолжают входить в состав наших диверсифицированных портфелей акций «второго эшелона».

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Полный видеокурс лекций об инвестировании в свободном доступе по ссылке. Отследить выход новых постов можно в Телеграм-канале по ссылке.

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

-

Качество корпоративного управления

Вы можете ознакомиться с таблицей, отражающей оценку качества корпоративного управления эмитента

Комментарии 25

Сергей Краснощока

Артем Абалов

Данил Перелыгин

Артем Абалов

Гость

Артем Абалов

Гость

Артем Абалов

Николай Николаев

Артем Абалов

Роман Даянов

Александр Шадрин

Сергей, да, в России существуют проблемы с комбикормами. ЧеЧеркизово активно решают эту нехватку, созданием своего производства комбикормов. Но в текущей ситуации курсовые колебания оказывают серьезно влияние на себестоимость.

Сергей Соловьёв

20 Finic

Александр Шадрин

20 Finic

Андрей Валухов

qdas

Артем Абалов

Илья Тихонов

Елена Ланцевич

Николай Николаев

Сергей Тишин

alex 1273