Группа Черкизово (GCHE)

Потребительский сектор

Итоги 1 кв. 2021 г.: переоценка биоактивов обеспечила существенный рост прибыли

Группа Черкизово опубликовала отчетность за 1 кв. 2021 года по МСФО. Отметим, что в отчетном периоде, Группа обновила представление операционных данных в сегментах «Свинина» и «Мясопереработка». Ранее в сегменте «Свинина» раскрывались данные по общим продажам, а теперь - только по внешним покупателям. В сегменте «Мясопереработка» Группа никак не поясняет обновленные данные по продажам. Возможно, произошел переход на раскрытие данных по отпуску готовой продукции.

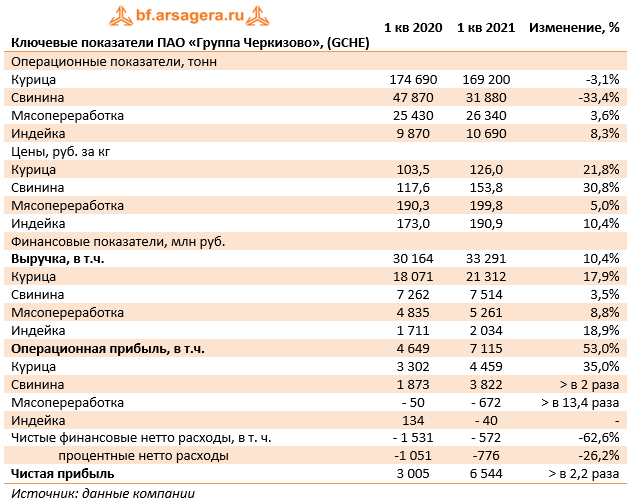

Общая выручка компании выросла на 10,4% до 33,3 млрд руб. Увеличению выручки способствовал рост цен на продукцию различных сегментов, особенно крупнейшего дивизиона «Курица».

Выручка сегмента «Свинина» выросла на 3,5%, составив 7,5 млрд руб. на фоне увеличения средней цены реализации на 30,8% . Объем продаж сегмента сторонним покупателям снизился на 33,4% и составил 31,9 тыс. тонн. Чистое изменение справедливой стоимости биологических активов составила 2,3 млрд руб., тогда как годом ранее оно находилось на уровне 0,2 млрд рублей. Это позволило сегменту резко увеличить операционную прибыль, составившую 3,8 млрд руб.

В сегменте «Курица» выручка выросла на 17,9% до 21,3 млрд руб., что было вызвано ростом цены реализации продукции (+21,8%) из-за увеличения объемов продаж продукции премиальной марки «Куриное царство», а также восстановления продаж в сфере общественного питания . Совокупный объем продаж снизился на 3,1% до 169,2 тыс. тонн. Чистое изменение справедливой стоимости биологических активов составило 1,9 млрд руб., что более чем в два раза превышает прошлогоднее значение. Операционная прибыль сегмента увеличилась на 35% до 4,5 млрд руб.

Выручка дивизиона «Мясопереработка» увеличилась на 8,8% до 5,3 млрд руб. на фоне роста объемов продаж на 3,6% благодаря расширению сбыта колбас и ветчины под марками «Черкизово» и «Черкизово Premium». Средние цены реализации выросли на 5%, что однако не позволило сегменту показать операционную прибыль. Из-за роста цен на мясо, сегмент отчитался с операционным убытком в размере 672 млн руб.

Отметим получение убытка в сегменте реализации индейки в размере 40 млн руб., против прибыли 134 млн руб., полученной годом ранее , а также увеличение доналоговой прибыли в сегменте «Растениеводство» до 763 млн руб. (+68,1%). Расходы корпоративного центра составили 1,2 млрд руб.

В итоге совокупная операционная прибыль компании подскочила на 53% до 7,1 млрд руб.

Чистые процентные расходы снизились с 1,1 млрд руб. до 0,8 млрд рублей благодаря рефинансированию долгового портфеля по более низким процентным ставкам и увеличению доли субсидируемых кредитов.

В результате чистая прибыль компании выросла в 2,2 раза, составив 6,5 млрд руб.

Вместе с выходом отчетности компания опубликовала прогноз по ожидаемым объемам продаж в текущем году. Во всех сегментах, кроме «Свинины» ожидается рост продаж за счет увеличения доли рынка, а также рост доли высокомаржинальной продукции. Отметим, что в конце апреля Группой была закрыта сделка по приобретению у финской Группы Atria мясоперерабатывающего предприятия ООО «Пит-Продукт». Сделка позволит Группе увеличить долю на рынке колбасных изделий в Северо-Западном федеральном округе - одном из ключевых для компании регионов. Результаты приобретенного актива будут отражаться в сегменте «Мясопереработка».

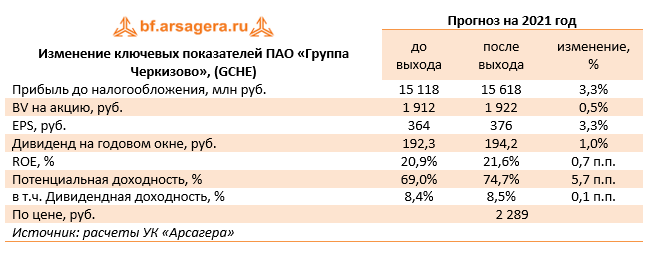

По итогам вышедшей отчетности мы повысили прогнозы финансовых показателей компании на фоне ожидаемого увеличения объемов продаж. При этом мы отмечаем сохраняющиеся риски сдерживания продуктовой инфляции со стороны правительства, а также роста цен на зерно и корма.

На данный момент акции Группы Черкизово торгуются с P/E 2021 около 6,0 и входят в наши диверсифицированные портфели акций «второго эшелона».

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 25

Сергей Краснощока

Артем Абалов

Данил Перелыгин

Артем Абалов

Гость

Артем Абалов

Гость

Артем Абалов

Николай Николаев

Артем Абалов

Роман Даянов

Александр Шадрин

Сергей, да, в России существуют проблемы с комбикормами. ЧеЧеркизово активно решают эту нехватку, созданием своего производства комбикормов. Но в текущей ситуации курсовые колебания оказывают серьезно влияние на себестоимость.

Сергей Соловьёв

20 Finic

Александр Шадрин

20 Finic

Андрей Валухов

qdas

Артем Абалов

Илья Тихонов

Елена Ланцевич

Николай Николаев

Сергей Тишин

alex 1273