Группа Компаний РУСАГРО (AGRO)

Потребительский сектор

Итоги 1 п/г 2020 г.: наращивая обороты

Сельскохозяйственный холдинг ROS AGRO PLC опубликовал отчетность по МСФО за 1 п/г 2020 г.

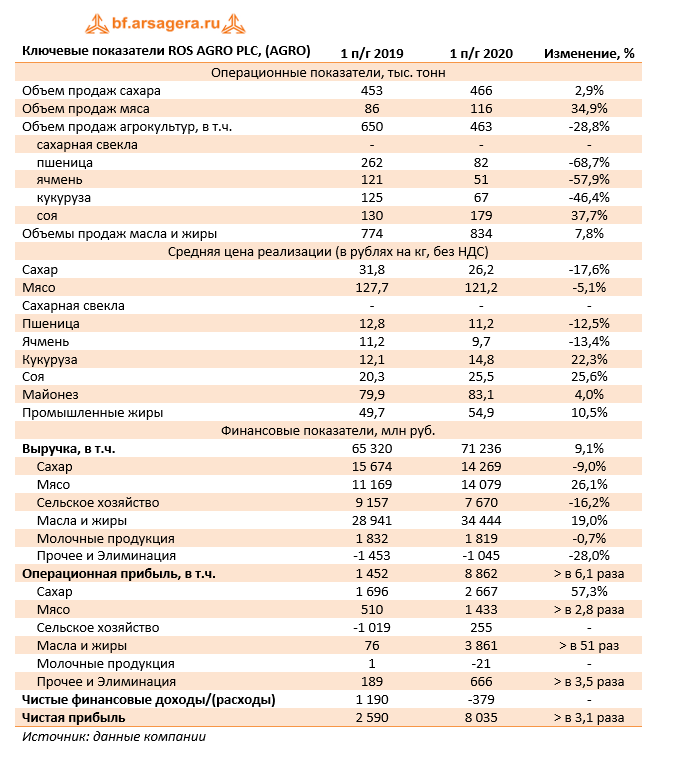

Общая выручка компании выросла на 9,1% до 71,2 млрд руб.

Выручка сегмента «Сахар» сократилась на 9%, составив 14,3 млрд руб. вследствие падения цены реализации на 17,6%, что частично было компенсировано ростом объемов продаж на 2,9%. Снижения цен было вызвано перепроизводством сахара в России. Тем не менее, при сравнении с концом 2019 года, цена на сахар возросла на 20%, как следствие повышения спроса в условиях пандемии COVID-19, которое также привело к росту объемов продаж. Себестоимость реализованной продукции данного сегмента сократилась на 19% в связи с существенным снижением закупочных цен на сахарную свеклу. В результате операционная прибыль увеличилась более чем в 1,5 раза, составив 2,7 млрд руб.

В сегменте «Мясо» выручка выросла на 26,1% до 14,1 млрд руб., что было вызвано увеличением объемов реализации продукции (+34,9%) и частично нивелировано падением средней цены (-5,1%) из-за усиления конкуренции на отечественном рынке свинины. Увеличение объемов производства свинины произошло в основном за счет запуска третьей очереди на производственной площадке «Тамбовский бекон» в 3 кв. 2019 г.

Рост себестоимости реализованной продукции на 25,3% обусловлен увеличением объемов поголовья свиней, переданных на переработку мяса и начислением переоценки на воспроизводство стада. Помимо этого, в отчетном периоде компанией была получена чистая прибыль от переоценки биологических активов в размере 320 млн руб., что обеспечило получение операционной прибыли сегмента в размере 1,4 млрд руб., что почти в 3 раза выше прошлогоднего результата.

Выручка дивизиона «Сельское хозяйство» снизилась на 16,2% до 7,7 млрд руб. в результате падения объемов продаж на 28,8%, что объясняется решением руководства в 2018 г. отложить продажи выращиваемых культур с конца 2018 года на 1 полугодия 19 года из-за ожидаемого роста отпускных цен. При этом отметим существенное увеличение экспортных продаж сои в марте 2020 г., что несколько компенсировало провал в операционных результатах сегмента. Средние цены реализации основных культур испытывали разнонаправленные тенденции – пшеница, ячмень снижались в цене, а соя и кукуруза росли. Чистая убыток от переоценки сельскохозяйственной продукции (1 млрд руб.) связан с падением цен на культуры, находящихся в запасах. Руководство компании отмечает, что маржа сельскохозяйственного сегмента значительно улучшилась на фоне увеличения доходов от экспорта соевых бобов в марте 2020 года с учетом колебаний валютных курсов и снижения транспортных издержек из-за уменьшения экспорта зерна. В итоге сегмент показал операционную прибыль, составившую 255 млн руб., против убытка 1 млрд руб., полученного годом ранее.

Рост выручки сегмента «Масло и жиры» на 19% связан с увеличением мощностей, арендованных у «Солнечных продуктов» (SolPro), начиная с 3кв. 2019 г. Дополнительная маржа была получена от продажи продукции SolPro, которая оставалась на предприятиях SolPro в первом полугодии 2019 года по схеме толлинга. В итоге операционная прибыль возросла более чем в 50 раз до 3,9 млрд руб.

Только набирающий обороты сегмент «Молочные продукты» принес символический операционный убыток 21 млн руб.

Таким образом, операционная прибыль компании в 1 п/г 2020 г. составила 8,9 млрд руб.

В отчетном периоде компания показала чистые финансовые расходы в размере 379 млн руб. против чистых финансовых доходов в размере 1,2 млрд руб., полученных годом ранее. Такой результат объясняется отрицательной динамикой валютных потерь и изменением в подходе к начислению процентов, связанных с правами требования SolPro, начиная со 2 кв. 2019.

В результате чистая прибыль компании составила 8 млрд руб., увеличившись более чем в 3 раза.

Приятным дополнением к сильным результатам по итогам полугодия стала рекомендация совета директоров по выплате промежуточных дивидендов в размере $0,19 на ГДР, как и в прошлом году.

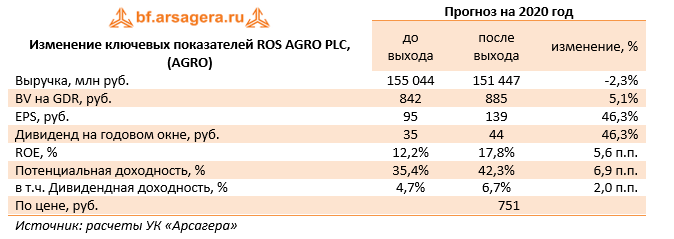

По итогам вышедшей отчетности мы существенно повысили прогноз чистой прибыли компании как на текущий, так и на последующие годы, учтя снижение затрат в сегменте «Сахар», а также увеличение рентабельности в сегменте «Масла и жиры» и в сегменте «Сельское хозяйство». В результате потенциальная доходность акций компании возросла.

На данный момент гдр Русагро торгуются с P/E 2020 около 5,5 и P/BV порядка 0,9 и могут претендовать на попадание в наши диверсифицированные портфели акций.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 20

Алексей Астапов

Антон Лауфер

Артем Абалов

Дмитрий Борисовский

Сергей Краснощока

Еще раз здравствуйте! Спасибо за вопрос! Вы правильно отметили о том, что прогнозы по перечисленным эмитентам не менялись, о чем написано в посте ГК РУСАГРО от 10 августа 2022 года. В части Русской Аквакультуры и Акрона прогнозы не претерпели изменений во 2-м и 3-м кварталах во многом по причине отсутствия публикуемых финансовых отчетностей у этих компаний.

Антон Лауфер

Анастасия Таганова

Антон Лауфер

Сергей Краснощока

Артем Абалов

Алексей Зыков

Елена Ланцевич

Пётр Колычев

Артем Абалов

Иван Иванов

Артем Абалов

Сергей Трунов

Артем Абалов

Иван Иванов