Красноярскэнергосбыт (KRSB)

Энергетические сбытовые компании

Итоги 1 кв. 2017 года: рост чистой прибыли – удовольствие не для всех

Компании энергосбытового сектора раскрыли бухгалтерскую отчетность по РСБУ и операционные показатели за первые три месяца 2017 год.

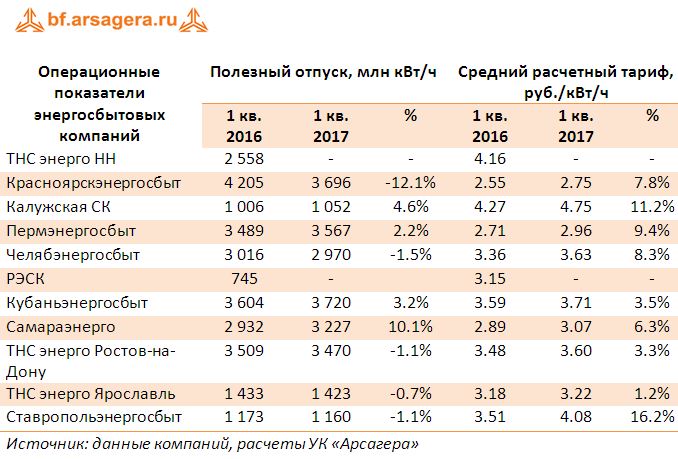

Стоит отметить, что по нижегородскому и рязанскому сбыту информации о полезном отпуске электроэнергии в отчетном периоде найти не удалось. При этом только четырем из девяти раскрывших информацию удалось увеличить полезный отпуск, наиболее сильный рост показал самарский сбыт, самая разочаровывающая динамика – у Красноярскэнергосбыта, что связано с выходом на оптовый рынок крупных клиентов, в том числе Енисейской ТГК.

Что касается тарифной составляющей, то рост средней цены продажи электроэнергии, по нашим расчетам, продемонстрировали все компании, наиболее стремительной динамики удалось добиться Ставропольэнергосбыту, скромную динамику роста показал Ярославский сбыт.

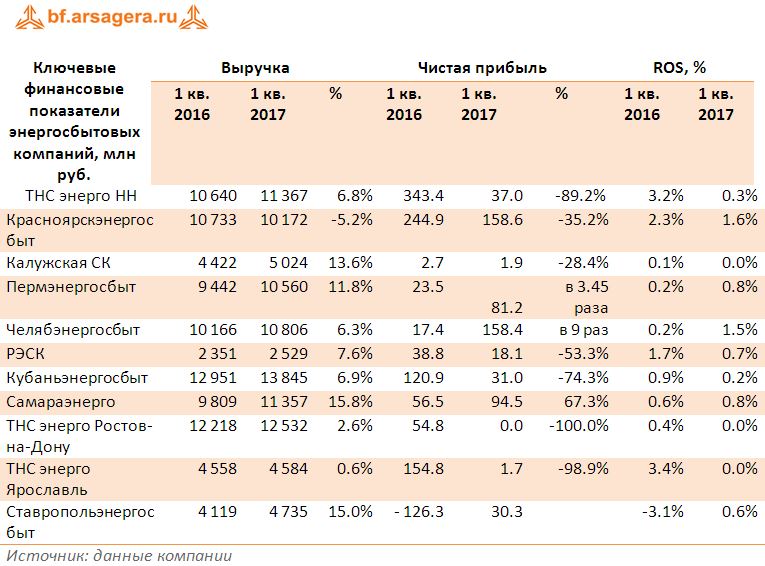

По итогам первых трех месяцев 2017 года всем сбытам удалось показать чистую прибыль, однако только четырем компаниям удалось продемонстрировать положительные сдвиги в итоговом финансовом результате. Пермэнергосбыт увеличил чистую прибыль почти в 3.5 раза, что было связано с признанием меньшей суммы прочих операционных расходов в отчетном периоде по сравнению с прошлым годом. По тем же причинам Челябэнергосбыту удалось увеличить чистую прибыль в 9 раз – до 158 млн рублей, а Самараэнерго более чем на две трети – до 94.5 млн рублей. Операционные прибыли указанных компаний демонстрировали скромный рост. Ставропольский сбыт сумел в первом квартале заработать более 30 млн чистой прибыли на фоне существенного роста тарифов. Снижение итоговой прибыли нижегородского, ростовского, ярославского и Кубаньэнергосбыта было связано с опережающей выручку динамикой расходов на покупку и передачу электроэнергии. Чистая прибыль остальных компаний снизилась из-за более высоких прочих расходов в первом квартале 2017 года.

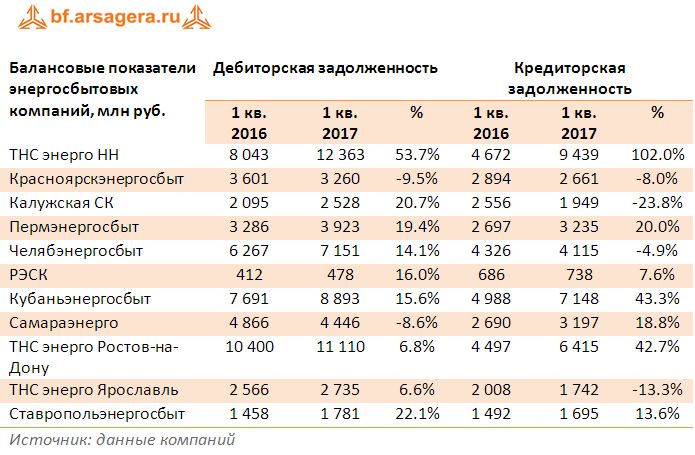

Стоит отметить, что в прочих расходах сбытовые компании в том числе отражают резервирование по сомнительной дебиторской задолженности. В целом дебиторская задолженность сбытовых компаний за год выросла, исключение составили красноярский и самарский сбыты. Настораживает ситуация в нижегородском сбыте, где рост кредиторской задолженности в 2 раза опередил рост дебиторской задолженности.

Среди корпоративных новостей стоит упомянуть ставшие известные к настоящему моменту рекомендации Советов директоров компаний по дивидендам. Рекомендации были отрицательными в нижегородском, калужском, ростовском, ярославском сбытах, органы управления Самараэнерго и Кубаньэнергосбыта пока не раскрывали рекомендации по дивидендам. Также стало известно, что красноярский, рязанский и пермский сбыты могут направить на дивиденды 100% чистой прибыли. Интересно, что спустя 6 лет Совет директоров Челябэнергосбыта рекомендовал выплатить в виде дивидендов 5% чистой прибыли на обыкновенные акции и 10% чистой прибыли – на привилегированные. Кроме того, Совет директоров Ставропольэнергосбыта рекомендовал выплатить на привилегированные акции 10% чистой прибыли.

Отметим, что прогнозирование финансовых показателей энергосбытовых осложнено существенными колебаниями чистых финансовых результатов и невысокой рентабельностью работы. Мы внимательно следим за внутригодовыми результатами компаний, однако не считаем, что в среднесрочной перспективе какая-либо из них сумеет продемонстрировать серьезный рост финансовых результатов, достаточный для появления высокой потенциальной доходности, несмотря на разовые крупные дивидендные выплаты. В настоящий момент акции энергосбытовых компаний не входят в круг наших базовых бумаг; префы Ставропольэнергосбыта и обыкновенные акции Рязаньэнергосбыта продолжают входить в наши диверсифицированные портфели акций «второго эшелона».

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

-

Качество корпоративного управления

Вы можете ознакомиться с таблицей, отражающей оценку качества корпоративного управления эмитента

Комментарии 6

Артем Абалов

Никита Селенков

Артем Абалов

Гость

Артем Абалов

20 Finic