Роствертол (RTVL)

Машиностроение

Итоги 9 мес. 2020 года: надежда на четвертый квартал

Роствертол опубликовал отчетность за 9 месяцев 2020 года по РСБУ.

Вышедшая отчетность продолжает демонстрировать существенное падение финансовых показателей. К сожалению, компания не раскрывает свои операционные показатели деятельности. На наш взгляд, такая динамика доходов частично объясняется неполным признанием выручки по выполняемым контрактам. Напомним, что выручка у оборонных компаний в течение года формируется неравномерно. Помимо этого, стоит отметить и сокращение заказов в отрасли, которое вызвано как санкциями, так и насыщением спроса на военные вертолеты. Холдинг Вертолеты России, куда входит «Роствертол», связывает перспективы роста с расширением производства гражданских вертолетов, однако на ростовском заводе производятся, главным образом, военные модели.

Долговое бремя завода с начала года практически не изменилось и составило около 7,0 млрд руб. Дебиторская задолженность компании сократилась с 19,7 млрд руб. на конец 2019 г. до 16,4 млрд руб. на конец отчетного периода. Напомним, что по РСБУ Роствертол в качестве долга отражает, в том числе и задолженность Министерства обороны по выполненным контрактам. Помимо этого, отметим положительное сальдо прочих доходов и расходов в размере 1,7 млрд руб., против отрицательного сальдо такого же размера, что связано со снижением прочих операционных расходов, природа которых не раскрывается.

Чистая прибыль отчетного периода сократилась на 69,7% до 190,0 млн руб.

Не исключено, что по итогам года ситуация несколько выправится, поскольку признание выручки по выполняемым контрактам у оборонных компаний в течение года формируется неравномерно. Тем не менее, нельзя не отметить наличие кризиса спроса на производимые компанией вертолеты, причем он снизился как по линии закупок Минобороны, так и по экспортным контрактам.

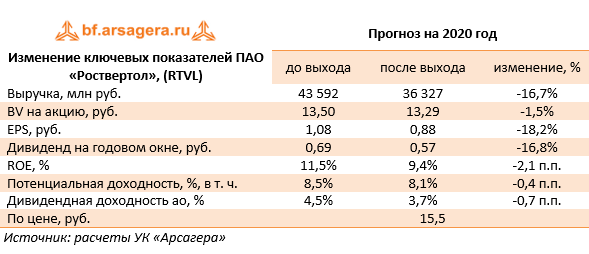

По итогам вышедшей мы понизили свои прогнозы на текущий год, сократив ожидаемые объемы реализации вертолетов. На наш взгляд, рекордных уровней чистой прибыли предыдущих лет Роствертол сможет достичь за пределами 2025 г.

Напомним, что акции ПАО «Роствертол» были проданы нами из состава интервального фонда в связи с требованиями, предъявляемыми Банком России к составу и структуре активов паевых инвестиционных фондов для неквалифицированных инвесторов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 6

Елена Ланцевич

Роман Иванов

Елена Ланцевич

Посетитель

Андрей Валухов

Никита Селенков