Московская Биржа (MOEX)

Финансовый сектор

Итоги 9 мес.2019г.: плавный рост результатов и новая дивидендная политика

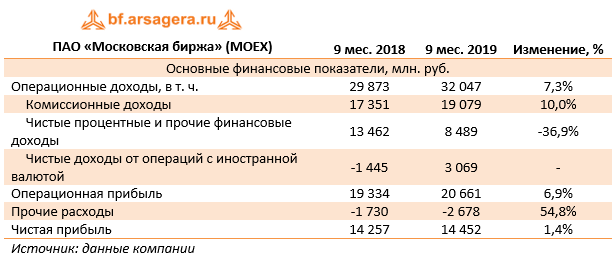

Московская биржа опубликовала консолидированную финансовую отчетность по МСФО за 9 месяцев 2019 года.

Операционные доходы биржи увеличились на 7,3% до 32,0 млрд руб., на фоне двузначных темпов роста комиссионных доходов. Чистые финансовые доходы продолжили снижение, составив 6.1 млрд руб. (-36,9%), несмотря на рост среднедневного объема средств, доступных для инвестирования в отчетном периоде с 627,9 млрд руб. до 771 млрд руб. Главными причинами снижения финансовых доходов являются падение ставок по финансовым вложениям, кроме того у биржи резко возросли процентные расходы (с 265,5 млн руб. до 2,0 млрд руб.) в связи с появлением полученных займов. Кроме того, биржа получила чистый доход от операций с иностранной валютой в размере 3,1 млрд руб. против убытка 1,4 млрд руб. годом ранее.

Комиссионные доходы фондового рынка выросли на 12,4% и составили 3,8 млрд руб., на фоне увеличения доходов как от рынка акций (7,4%), составивших 1,56 млрд руб., так и доходов от рынка облигаций ( 1,8 млрд руб.) на фоне роста объемов торгов, вызванного большим количеством первичных размещений.

Комиссионные доходы валютного рынка сократились на 10,4% до 2,7 млрд руб. Объемы операций сократились на 10%.

Крупнейший источник комиссионных доходов – денежный рынок – принес бирже 5,2 млрд руб. (+12,3%). Это произошло на фоне увеличения среднего срока сделок РЕПО, изменением ставок комиссии в рамках проекта «Единый пул обеспечения» и ростом доли операций РЕПО с ЦК в общем объеме сделок биржевого РЕПО.

Комиссионные доходы на срочном рынке показали положительную динамику, увеличившись на 23,9% – до 2,0 млрд руб. Объем торгов увеличился на 14,8% до 1,2 млн. конт., что было вызвано повышением интереса участников рынка к дорогим товарным контрактам, а также изменением ставок комиссии в связи с реализацией проекта "Единый пул обеспечения" .

Комиссионные доходы от депозитарной деятельности и клиринговых услуг выросли на 16,4% и составили 3,8 млрд руб. Объем активов, принятых на обслуживание в НРД, увеличился на 10.5% и составил 47,9 трлн руб.

Операционные расходы Биржи увеличились на 8,0% и составили 11,4 млрд руб. Административные и прочие расходы увеличились на 5,3% и составили 6,1 млрд руб., в основном за счет роста расходов на амортизацию нематериальных активов (+11,0%, 1,64 млрд руб.). Расходы на персонал увеличились на 11,3% и составили 5,3 млрд руб.

Прочие расходы выросли более чем наполовину до 2,7 млрд руб., большая часть из которых приходится на резервы, сформированные в соответствии с управленческой оценкой риска, связанного с выявленной мошеннической деятельностью на зерновом рынке. По мнению Биржи, существует вероятность роспуска части резервов в будущем.

В результате чистая прибыль биржи увеличилась на 1,4% до 14,5 млрд руб.

Среди прочих моментов отметим утверждение Биржей новой стратегии развития до 2024 г., а также изменений в дивидендную политику. Отныне Мросбиржа будет стремиться направлять на дивиденды весь свободный денежный поток, а нижняя граница дивидендных выплат увеличена с 55% до 60% от чистой прибыли по МСФО. Заметим, что наш прогноз предполагает выплату в виде дивидендов свыше 90% от чистой прибыли.

По итогам вышедшей отчетности мы не стали вносить существенных изменений в модель Мосбиржи.

В данный момент акции биржи торгуются с P/E 2019 свыше 11 и не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в нашей книге об инвестициях Скачать PDF Скачать DOC Скачать FB2 Скачать EPUB

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

-

Качество корпоративного управления

Вы можете ознакомиться с таблицей, отражающей оценку качества корпоративного управления эмитента

Комментарии 13

Елена Ланцевич

20 Finic

Артем Абалов

20 Finic

Артем Абалов

20 Finic

20 Finic

Артем Абалов

Nickolay Ivanov

Руслан Заболотский

Руслан Заболотский

Артем Абалов

Руслан Заболотский