Россети Центр и Приволжье (MRKP)

Энергетические сетевые компании

Итоги 1 п/г 2013 года: на пороге перемен

- Основные события электросетевого комплекса

Накануне произошло несколько событий, касающихся компаний электросетевого комплекса в России. Во-первых, все сетевые компании, подконтрольные Россетям отчитались за первое полугодие 2013 года по МСФО. Финансовые результаты трудно назвать впечатляющими. Подробнее об этом во второй части отчета.

Во-вторых, при рассмотрении проекта федерального бюджета на 2014-2016 гг. и прогноза социально-экономического развития на этот же срок правительство приняло решение о нулевом росте тарифов на газ, электроэнергию и железнодорожные перевозки на следующий год. Однако озвученные меры коснуться не всех, а только промышленных потребителей услуг естественных монополий. Таким образом, следующего повышения тарифов для промышленных потребителей следует ждать 1 июля 2015 года, индексация должна произойти на уровне инфляции за 2014 год. Для населения индексация с 1 июля 2015 года будет рассчитана по формуле «инфляция предыдущего года, умноженная на 0,7». В дальнейшем, начиная с 2017 года, планируется обеспечить увеличение тарифов в зависимости от экономического роста.

Ограничение тарифов в 2014 году существенно скажется на финансовых показателях сетевых компаний, а также вызовет новые проблемы, связанные с финансированием их инвестиционных программ. Глава Россетей Олег Бударгин оперативно отреагировал на решение правительства, выступив с заявлением о том, что монополия собирается принять ряд мер направленных как на снижение капитальных, так и операционных расходов. Предполагается снижение инвестпрограмм на 30%, а также сокращение персонала в исполнительном аппарате дочерних компаний и индексация заработной платы непроизводственному персоналу только в случае выполнения программы сокращения издержек.

В-третьих, Минэнерго и ФСТ разработали новый вариант решения проблемы «последней мили». Механизм отмены перекрестного субсидирования пока находится в стадии обсуждения, однако основные шаги приобрели достаточно четкий контур. Отметим, что это уже третья попытка решить давно назревшую проблему. Новый вариант предполагает прекращение действия договоров последней мили с 1 января 2014 года по всей стране за исключением 4 регионов (Бурятия, Еврейская АО, Амурская область, Забайкальский край), где такие договоры будут продлены до 2025 года, а в остальных 15 – на три-пять лет. Основным преимуществом возможного решения является отсутствие запрета на заключение прямых договоров на поставку электроэнергии с ФСК ЕЭС. Очевидно, что вследствие этого решения распределительные компании испытают негативный эффект, а оператор магистральных сетей может существенно выиграть от прихода крупных потребителей.

В-четвертых, во многом определяющее значение для нескольких МРСК будут иметь итоги проведения в регионах конкурсов на присвоение статусов гарантирующих поставщиков (ГП). Отметим, что в течение 2013 года в связи с лишением ряда сбытовых компаний такого статуса МРСК Сибири, Волги, Центра и Приволжья, Северо-Запада и Центра стали выполнять функции ГП. Конкурсы на присвоение статуса ГП проходят в следующих регионах - Орловская, Брянская, Ивановская, Курская, Мурманская, Новгородская, Омская, Пензенская, Тверская, Тульская области и Бурятия. Они проводятся по форме «голландского аукциона», когда их участникам сначала предлагается погасить 100% задолженности предыдущего ГП, потом 80% и так далее с понижением до 20% от общего долга. К настоящему моменту уже прошло 2 раунда, и не было принято ни одной заявки. Отметим, что общая задолженность бывших ГП по этим регионам составляет 29,24 млрд рублей. Если заявок не последует в дальнейшем, то функции ГП продолжат осуществлять МРСК.

Очевидно, что озвученные меры и процессы, начало которым положено решениями правительства и Минэнерго, будут иметь отрицательный эффект для электросетевой отрасли в целом и инвестиционной привлекательности компаний.

- Анализ финансовой отчетности электросетевых компаний.

Далее обратимся к результатам МРСК за первое полугодие 2013 года по МСФО. Оговоримся, что в обзор не включены дочерние предприятия Россетей – Тюменьэнерго и Янтарьэнерго, ввиду их 100% консолидации, а также Томская распределительная компания, которая не раскрыла отчетность за первое полугодие 2013 года по МСФО.

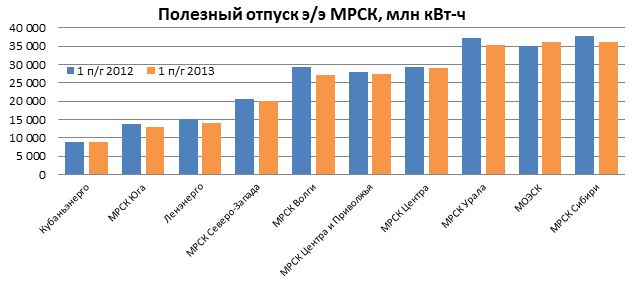

Посмотрим на операционные результатам дочек «Россетей». Как видно из графика выше, почти все распределительные компании продемонстрировали снижение полезного отпуска электроэнергии. Наиболее сильный спад операционных показателей пришелся на Ленэнерго и МРСК Волги (-7%, здесь и далее г/г), а также МРСК Урала и Сибири (-5%). Исключением стал МОЭСК, показавший скромную положительную динамику и почти сравнявшийся по объему отпуска с МРСК Сибири. Всего по рассмотренным компаниям полезный отпуск составил 247,2 млрд кВт-ч, что на 3% ниже прошлогоднего результата. Отметим, что МСРК Северного Кавказа не раскрыло операционные показатели за 1 полугодие 2013 года.

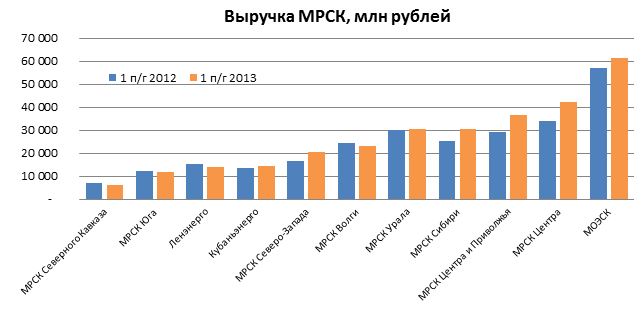

Выручка распределительных компаний в отчетном периоде изменялась разнонаправленно. МРСК Сибири, Центра, Центра и Приволжья и Северо-Запада, осуществляющие функции гарантирующих поставщиков, в отчетном периоде получили доходы от продажи электроэнергии и продемонстрировали рост общей выручки от 20% до 24%. При этом МРСК Волги, также наделенный полномочиями гарантирующего поставщика, испытал падение выручки на 6,4% до 22,9 млрд рублей. Драматичное снижение выручки Ленэенрго до 13,8 млрд рублей (-10,1%) объясняется более чем в 2 раза уменьшившимся доходам от технологического присоединения к сетям – с 3 млрд в 1 п/г 2012 года до 1,3 млрд рублей в 1 п/г 2013 года. Отметим, что год назад выручка от техприсоединения к сетям составляла порядка 20% общих доходов – существенно выше, чем у любой другой распределительной компании.

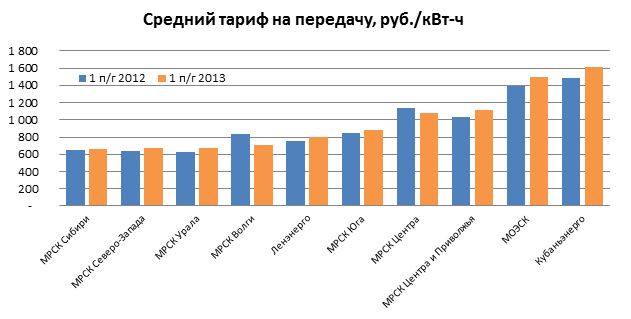

У большинства распределительных компаний в отчетном периоде вырос средний расчетный тариф на передачу электроэнергии. Исключением стали МРСК Волги и Центра, у которых тариф снизился на 15,2% и 5,3% соответственно. Таким образом, можно сделать вывод о том, что в части операционных показателей и верхней строчки отчета о прибылях и убытках наименее успешными распределительными компаниями в первом полугодии 2013 года следует признать МРСК Волги и Ленэнерго.

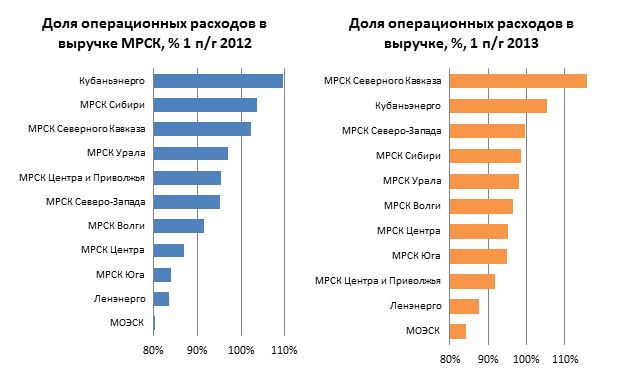

Обратимся к динамике операционных затрат электросетевых компаний. По сравнению с прошлогодними результатами, большинство МРСК снизили операционную рентабельность. Главными причинами увеличения расходов стал опережающий выручку рост основных статей себестоимости, таких как затраты на передачу электроэнергии, расходы на персонал и амортизация. Исключениями из общей негативной тенденции стали Кубаньэнерго, уменьшившая операционный убыток, МРСК Сибири, продемонстрировавшая операционную прибыль благодаря осуществлению деятельности гарантирующего поставщика, а также МРСК Центра и Приволжья, вследствие снижения начисления резерва под обесценение дебиторской задолженности и осуществления функций ГП.

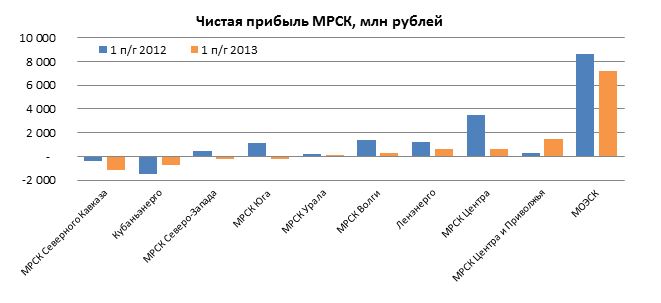

Как итог, у большинства дочек Россетей в отчетном периоде снизилась чистая прибыль. Положительную динамику финансового результата удалось продемонстрировать только Кубаньэнерго, уменьшившей операционный убыток, и МРСК Центра и Приволжья. Успех последней объясняется низкой базой в 1 п/г 2012 года- тогда компания начислила миллиардный резерв под обесценение дебиторской задолженности. Суммарная чистая прибыль МРСК уменьшилась почти в 2 раза – с 14,9 млрд рублей до 7,9 млрд рублей. При этом основной вклад в общий финансовый результат вносит МОЭСК, чья прибыль в отчетном периоде составила 7,2 млрд, снизившись на 16% вследствие начисления резервов под обесценение договоров по техприсоединению к сетям в рамках «одного окна» (об этом мы писали ранее).

Далее обратимся к рассмотрению инвестиционных программ электросетевых компаний.

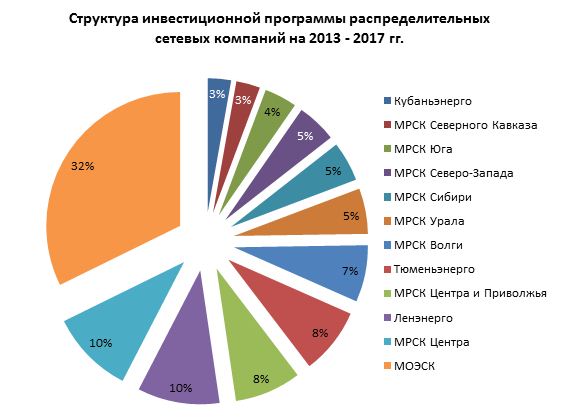

Суммарная инвестиционная программа распределительных компаний (с учетом Тюменьэнерго и без учета Томской распределительной компании и Янтарьэнерго) на 2013-2017 гг. составляет 733 млрд рублей, около трети которой приходится на МОЭСК. Отметим, что этот объем финансирования капитальных затрат официально установлен внутренними документами компаний. Здесь еще не учтена нулевая индексация тарифов в 2014 году, при этом накануне Минэкономразвития понизило оценку инвестиционной программы Россетей «на ближайшую трехлетку на 200−300 млрд» (имеется ввиду 2014-2016 гг.), однако более подробной информации раскрыто не было. В своих моделях при подсчете потенциальной доходности мы ориентируемся на объемы финансирования капитальных затрат, сокращенные на 30%.

Подводя итог всему вышенаписанному, мы отмечаем, что электросетевая отрасль вступает в трудный этап своего развития. Распределительным компаниям предстоит испытать год нулевой индексации тарифов на оказание услуг промышленным потребителям, а также суметь сократить операционные расходы. Накануне стало известно, что к 1 октября Минэнерго должно внести в Думу предложения по «последней миле». Пока в наших моделях мы учитываем плавный уход от этого механизма перекрестного субсидирования. Сценарий реализации резкого прекращения договоров может ударить по МРСК еще больнее. В настоящий момент мы сомневаемся в перспективах МРСК демонстрировать в ближайшие годы стабильные положительные финансовые результаты. Исключением являются лишь акции МОЭСКа, обращающиеся, по нашим оценкам, с мультипликаторами P/E 2013, равными 3,5. При поддержании этими компаниями устойчивых операционных результатов, их бумаги могут быть включены в широко диверсифицированные портфели второго эшелона.

Дополнительное внимание могут привлечь привилегированные акции Томской распределительной компании в силу несоразмерного дисконта к обыкновенным акциям.

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 14

Елена Ланцевич

Сергей Иванов

Артем Абалов

Гость

Александр Шадрин

Добрый день! В данный момент наш прогноз по размеру чистой прибыли МРСК ЦП на ближайшие два года находится в диапазоне 8,6-9,8 млрд. Хотя прогноз по чистой прибыли и был скорректирован вверх на ближайшие два года на фоне снижения операционных расходов, но уровень прибыли 10-12 млрд руб. мы ожидаем лишь в 2023-2025 гг. Добавим, что наш прогноз опирается на параметры утверждённой Минэнерго России инвестиционной программы компании.

Сергей Белый

Андрей Валухов

Гость

Александр Шадрин

Андрей Живов

Александр Шадрин

Доброе утро! Расчет данной цены происходит по 2020 году: собственный капитал через год 0,546 руб. на акцию, а P/BV 2020 = 0,72. Прогноз цены ориентируется на прогноз собственного капитала и изменение коэффициента P/BV.

Андрей Живов

Елена Ланцевич

Антон Лауфер