Ozon Holdings PLC (OZON)

Потребительский сектор

Итоги 1 п/г 2021 г.: Значительный убыток несмотря на удвоение продаж

Компания Ozon Holdings PLC раскрыла консолидированную финансовую отчетность по МСФО за 1 п/г 2021 г.

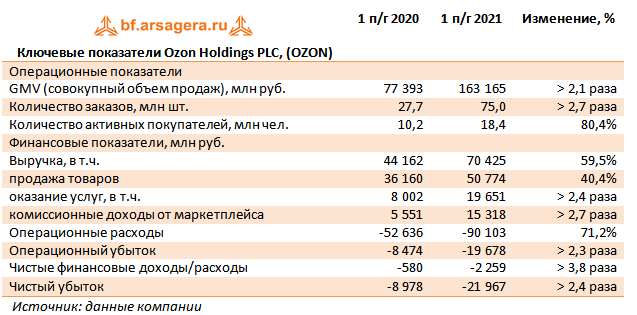

В отчетном периоде показатель GMV (совокупный объем продаж) показал рост более чем в 2,1 раза и достиг 163,2 млрд руб. на фоне почти трёхкратного увеличения количества заказов до 75 млн. При этом количество активных покупателей показало более скромный рост (+80,4% до 18,4 млн чел.) на фоне повышения частоты совершения покупок. На наш взгляд, это связано с развитием Ozon Card в рамках финтех направления компании – карты с кэшбэком для оплаты покупок на Ozon, пользователи которой делают заказы примерно в 1,6 раза чаще, чем покупатели без карты.

Совокупная выручка Ozon Holdings выросла почти на 60% до 70,4 млрд руб. Большую часть выручки, как и прежде, составили доходы от продажи товаров (50,8 млрд руб.), однако доля выручки от оказания услуг выросла почти в 2,5 раза. Это в первую очередь связано с увеличением комиссионных доходов от маркетплейса (с 13,8 до 19,7 млрд руб.) на фоне повышения доли маркетплейса с 38% до 60% в совокупном объеме продаж. Данная динамика обусловлена растущим числом продавцов, которые используют Ozon в качестве площадки для реализации своих товаров: с начала года их количество увеличилось более, чем вдвое.

Операционные затраты выросли на 71,2% на фоне стремительного роста GMV и количества заказов. В то же время доля операционных расходов в GMV снизилась с 68% до 55% в связи с масштабированием маркетплейса и оптимизацией операционного левериджа. Данный эффект был частично нивелирован затратами в связи с запуском работы новых фулфилмент-центров. В итоге операционный убыток увеличился более чем вдвое и составил 19,7 млрд руб.

Чистые финансовые расходы увеличились почти в 4 раза на фоне увеличения процентных расходов с 680 млн руб. до 1,8 млрд руб. в связи с повышением уровня долга (с 25 млрд руб. до 75 млрд руб.) за счет выпуска конвертируемых облигаций и возникших обязательств по аренде новых логистических центров. Кроме того, компания получила отрицательные курсовые разницы размером в 1,4 млрд руб. против положительных курсовых разниц в 53 млн руб. годом ранее.

В итоге чистый убыток увеличился более, чем в 2,4 раза и составил около 22 млрд руб., приблизившись к уровню убытка за весь 2020 год.

Отметим, что компания планирует и дальше развивать свою логистическую инфраструктуру, инвестируя в строительство новых фулфилмент и сортировочных центров, чтобы обеспечить еще более высокую скорость доставки товара клиентам и нарастить свое конкурентное преимущество на стремительно растущем рынке электронной коммерции в России. Кроме того, компания намерена продолжать развитие финтех направления: в апреле она приобрела Oney Bank LLC, получив банковскую лицензию и возможность запустить свои финансовые сервисы, в том числе кредитование продавцов. Это позволит привлечь еще больше партнеров для сотрудничества, и как следствие, расширить ассортимент товаров.

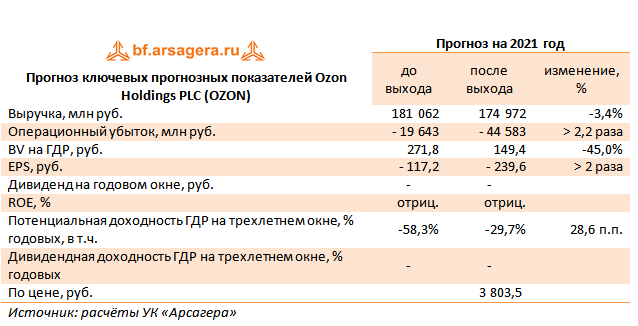

По итогам ознакомления с вышедшей отчетностью мы повысили прогноз по GMV на текущий год, однако понизили прогноз по выручке в связи со снижением ее доли в совокупном объеме продаж с 57% до 43%. Помимо этого, мы подняли ожидаемый прогноз по убытку в том числе за счет увеличения себестоимости и затрат на логистику по итогам года. В то же время мы допускаем, что Ozon продолжит активно инвестировать в развитие логистической инфраструктуры в перспективе ближайших 2-3 лет, после чего операционные затраты по освоению новых мощностей снизятся, и у компании появится возможность прервать череду убытков.

На данный момент расписки компании не входят в число наших приоритетов, однако результаты ее деятельности оказывают влияние на консолидированные показатели холдинга АФК «Система», акционерами которой мы продолжаем оставаться.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 8

Игорь Ульянов

Артем Абалов

Игорь Ульянов

Игорь Ульянов

Сергей Краснощока

Игорь Ульянов

Артем Абалов

Петр Щербаков