АФК Система (AFKS)

Связь, телекоммуникации и новые технологии

Итоги 9 мес. 2018 г.: драматическое снижение собственного капитала и отказ от промежуточных дивидендов

АФК Система представила консолидированную финансовую отчетность за 9 месяцев 2018 года, оказавшуюся весьма противоречивой. Отметим, что начиная с третьего квартала холдинг перестал напрямую консолидировать результаты «МТС-банка»; теперь этот актив консолидируется косвенно через отчетность мобильного оператора МТС.

Общая выручка холдинга выросла на 10,2% и составила 557,6 млрд руб., при этом холдингу удалось увеличить свою операционную прибыль сразу на четверть до 96,5 млрд руб. Обратимся к анализу результатов в разрезе крупнейших сегментов компании.

Для ключевого актива холдинга - мобильного оператора МТС – прошедший отчетный период выдался достаточно успешным. При росте выручки на 7,4%, операционная прибыль компании прибавила 18,2%, составив 85,8 млрд руб. Причиной таких результатов стали растущее потребление услуг передачи данных и высокомаржинальных продуктов, применение новых стандартов отчетности, а также консолидация МТС-банка. Положительный эффект на выручку также оказали высокие темпы роста доходов от продаж смартфонов и вклад зарубежных дочерних компаний.

Очень хорошие результаты показала розничная сеть магазинов «Детский мир», которой удалось увеличить выручку на 14,9% до 76,6 млрд руб. в связи с увеличением торговых площадей, а также темпов роста сопоставимых продаж. Операционная прибыль выросла на 47,8% до 6,4 млрд руб. Указанные результаты стали следствием проведения конкурентной ценовой политики и улучшения ассортимента. Отдельно отметим результаты он-лайн сегмента, ставшего самым быстрорастущим каналом продаж.

Лесопромышленный холдинг Segezha Group за отчетный период показал рост выручки на 21,7% до 39,4 млрд руб. Объем продаж бумаги в годовом выражении вырос на 17,7% в связи с вводом в эксплуатацию новой бумагоделательной машины на Сегежском ЦБК в четвертом квартале 2017 года. Положительное влияние на выручку оказало ослабление курса рубля к евро, поскольку около 60% выручки компании выражено в евро. Итоговый чистый убыток сегмента связан, в основном, с отрицательной переоценкой курсовых разниц.

Вновь порадовал своими результатами «Агрохолдинг «Степь», чья выручка выросла более чем в 2 раза до 14,5 млрд руб. за счет за счет интенсивного развития направления недавно сформированного направления «Агротрейдинг», восстановления мировых цен на пшеницу, а также увеличения производства в сегментах «Молочное животноводство» и «Овощеводство».

Стремительное развитие направления «Агротрейдинг» обеспечило четырехкратное увеличение объема экспорта сельскохозяйственных культур год-к-году (648тыс. тонн за 9 месяцев 2018 года), при этом средняя экспортная цена реализации пшеницы увеличилась в третьем квартале 2018 года на 15% по сравнению с прошлым годом из-за более благоприятной ценовой конъюнктуры и получения зерна высокого качества.

Положительная динамика сегмента «Молочное животноводство» в третьем квартале была обеспечена ростом продуктивности и поголовья фуражных коров на 9,0%и 14,6% год-к-году

соответственно. Сегмент «Овощеводство» также показал положительную динамику в отчетном квартале: валовый сбор овощей составил 14,6 тыс. тонн, что превышает уровень аналогичного периода прошлого года на 5%.

Выручка сети клиник ГК «Медси» выросла на 48,6% до 12,2 млрд руб., а операционный убыток составил 143 млн руб. против прибыли годом ранее. Снижение чистой прибыли сегмента был обусловлен ростом амортизационных расходов из-за открытия новых клиник, а также ростом расходов по кредитам и займам. Кроме того, стоит отметить негативное влияние на чистую прибыль применения новых стандартов МСФО.

Доходы Башкирской электросетевой компании прибавили 9,5%, достигнув 13,8 млрд руб. в связи с индексацией тарифа на услуги по передаче электроэнергии с 1 июля 2018 года. Операционная прибыль сегмента сократилась на 4,6%, составив 2,3 млрд руб.

По-прежнему весьма удручающе выглядит ситуация в сегменте «РТИ», в очередной раз завершившим отчетный период с убытком (2,2 млрд руб.) на фоне падения выручки на 15,2% вследствие смещения графиков работ на последующие годы.

Скорректированный чистый убыток корпоративного центра вырос почти на две трети до 22,2 млрд руб., главным образом, из-за роста процентных расходов, при этом задолженность на уровне корпоративного центра выросла с 149 млрд руб. до 228 млрд руб. Заметим, что уровень коммерческих, административных и управленческих расходов в третьем квартале сократился на 52% в годовом выражении до 1,0 млрд руб.

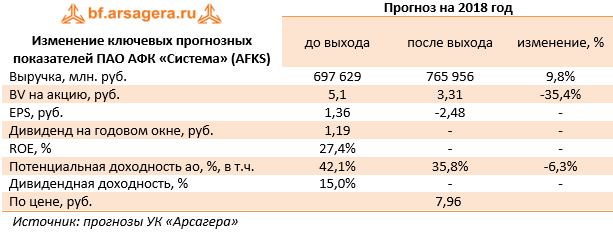

Возвращаясь к данным консолидированного отчета о прибылях и убытках самой АФК Система, отметим рост чистых финансовых расходов с 31,0 млрд руб. до 56,6 млрд руб., который произошел из-за увеличения долговой нагрузки, а также получения убытков от курсовых разниц в размере 12,6 млрд руб. Помимо этого в своей отчетности холдинг отразил убыток от прекращенных операций в размере 56,1 млрд руб., обусловленный, главным образом, созданным резервом в отчетности МТС. Указанные обстоятельства привели к тому, что итоговый чистый убыток холдинга составил 30,7 млрд руб. (годом ранее – прибыль 4,3 млрд руб.). Такой итоговый результат привел к драматическому снижению собственного капитала компании, величина которого в расчете на одну акцию составила 2,62 руб.

Мы отмечаем достаточно сильные результаты ряда сегментов на операционном уровне (МТС, Степь). В то же время произошедшее снижение собственного капитала, на наш взгляд, повлечет за собой неизбежные для холдинга и его акционеров последствия. Прежде всего, речь идет об отказе компании от выплаты промежуточных дивидендов по итогам 9 месяцев, да и годовые выплаты теперь находятся под вопросом. Во-вторых, у холдинга практически не осталось шансов оперативно наполнить акционерный капитал за счет доходов от основной деятельности ключевых сегментов, и теперь фактически единственным способом восстановления балансовой стоимости акций становится ускоренная монетизация активов. Самым вероятным вариантом в этой связи выглядит продажа Детского мира, которая обсуждается уже не один год. Гипотетическая сумма сделки, скорее всего, окажется выше всего собственного капитала холдинга, что будет способствовать повышению инвестиционной привлекательности его акций. Именно такой вариант развития событий мы закладываем в модель АФК Система не позднее 2020 года.

С учетом всего вышесказанного мы сохраняем бумаги компании в наших диверсифицированных портфелях акций.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 101

Александр Федин